El mercado es una continua destilación de ineficiencias y anomalías. Realmente los participantes no se comportan de forma totalmente racional (que es la base de la teoría de los mercados eficientes) sino que hay un componente psicológico abrumador que hace que sean imprevisibles.

Dentro de las anomalías que se producen en los mercados, hay algunas que sorprenden por su sencillez. En este caso vamos a hablar del January Effect, una anomalía estacional en la que los precios suben más en enero que en cualquier otro mes del año. Debido a esta anomalía muchos gestores invierten antes de que acabe el año a la espera de la fuerte subida que tendrá lugar en enero.

La causa de esta anomalía, entre otras, es fiscal. Muchos inversores venden acciones antes de finalizar el año para compensar pérdidas fiscales y así pagar menos impuestos. Acto seguido recompran las acciones en enero. Los fondos de inversión en gran parte también rehacen sus carteras en enero.

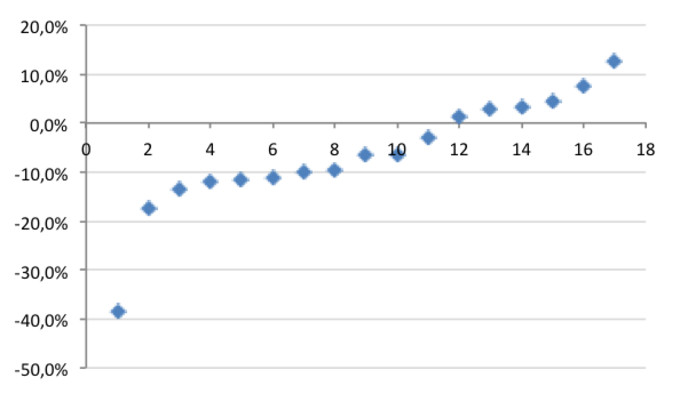

- Tenemos 17 ocasiones en las que esto sucedió en los últimos 62 años.

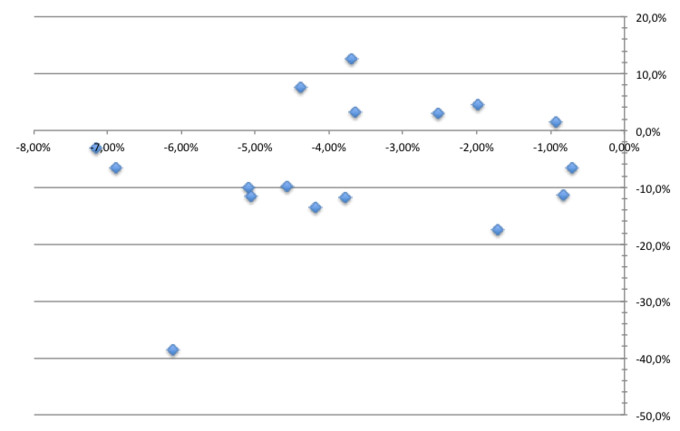

- En 16 de estas 17 ocasiones el mercado obtuvo resultados inferiores al +8%. Es decir, hubo un 94% de probabilidades de tener o un año pobre (entre 0% y 8%), una corrección (hasta un -10%) o una crisis (-10% o peor). El promedio estuvo en el -6,3% de rentabilidad anual.

- La única ocasión en la que no ocurrió fue en 2010 (el mercado creció un +12,6%) y creemos que fue por la manipulación de los mercados llevada a cabo por la Reserva Federal mediante el Quantitative Easing , que aún a día de hoy sigue vigente, aunque con un plan para reducirlo progresivamente llamado Tapering.

En el siguiente gráfico podemos ver los resultados anuales si en enero hubo resultados negativos y el año pasado acabó en positivo. Los datos están ordenados de menor a mayor rentabilidad:

En el próximo gráfico podemos ver la dispersión de los datos (el eje horizontal muestra la rentabilidad negativa del mes de enero y el eje vertical muestra las rentabilidades anuales).

Esta anomalía, de por sí muy potente, es sobretodo muy válida para el S&P 500, pero no se obtienen resultados tan fiables en otros índices, como el IBEX35.

¿QUÉ HACEMOS ENTONCES?

El S&P 500 terminó el año 2013 en positivo y ha empezado el año con una caída del -3,56%, que está muy cerca del promedio de caídas de enero del -3,85%. Dada esta situación, el promedio de caídas anuales histórica está en el -6,3%, y dado que ya llevamos una caída del -3,56%, por probabilidades tampoco queda una caída muy importante durante el resto del año, si tuviera lugar. Sin embargo, las cosas pueden ponerse mucho peor. Por ello es necesario compaginar este indicador con otros del mercado.

Según nuestros cálculos, Estados Unidos es de los países más caros del mundo en estos momentos, aunque no creemos que haya una burbuja puesto que no detectamos aún una situación de euforia y falta de precaución. Además, los principales indicadores macro son precisamente positivos, sobretodo el paro y la mejora del déficit, con lo que creemos que por probabilidades habrá una corrección del mercado, pero no será muy profunda.

¿Esto implica que debemos salir del mercado? En absoluto, es necesario mantenernos invertidos en acciones, puesto que hoy por hoy es el mejor activo a largo plazo. Además, creemos que la renta fija sí que está muy sobrevalorada. En este sentido, simplemente recomendamos invertir en otros mercados bursátiles en los que haya valoraciones más atractivas y que estén en una situación macro que sea regular o buena, como en Europa (nuestra principal apuesta hoy por hoy) o mercados emergentes asiáticos, tremendamente castigados y por lo tanto, muy baratos y llenos de oportunidades.

Somos conscientes de que si Estados Unidos tiene malos resultados, es muy probable que el resto del mundo se vea afectado, pero no tiene por qué ser siempre así. Existen elevadas correlaciones entre los mercados, pero siempre hay diferencias en los comportamientos sobretodo por causas macroeconómicas y psicológicas.

Al final, lo que debe primar como inversores es comprar empresas siempre teniendo en cuenta que el principal factor es el precio, y en segundo lugar la calidad de lo que compramos: así pocas veces nos pillaremos los dedos. Y hoy por hoy, Europa está barata, junto con Asia. Pero comprar calidad a cualquier precio es el camino seguro para la ruina financiera.

CONCLUSIONES

Parece ser que si el S&P 500 cierra enero en negativo después de un año positivo es un claro indicio de que el mercado va a corregir a la baja o que habrá un año pobre en bolsa. Hemos visto que si se dan estos factores, en el 94% de los casos la rentabilidad anual no supera el 8%, con la elevada probabilidad de que aparezcan correcciones cercanas al -10% o peores. Este 2014 probablemente será un año movido, y es de esperar una corrección en Estados Unidos. Aún así, es absurdo pasar a caja o invertir en renta fija dado que la posible corrección en principio sería leve, dado el favorable entorno macroeconómico, mientras que la renta fija sí que está con valoraciones de burbuja y tener el dinero en cash se incurre en un excesivo coste de oportunidad a 1 ó 2 años vista.

Simplemente aconsejamos que se invierta en países más baratos que Estados Unidos y con una situación económica favorable, como Europa.

Al final, no tenemos ni idea de lo que pasará en el futuro, las probabilidades simplemente son una poderosa herramienta que nos puede ayudar a interpretar lo que ocurre, aunque no siempre se acierta. Y quizás Estados Unidos tenga un brillante año por delante, cosa que nos alegrará mucho ya que ayudará al resto del mundo a subir de forma considerable.

Xavier San Miguel Moragas, CFA

BISSAN Value Investing, EAFI