Una de las grandes frases de Warren Buffett es “be greedy

when others are fearful” (se codicioso cuando otros son temerosos), frase que

hemos aplicado en una de las empresas que hemos comprador este mes en el fondo:

Freeport McMoran

Precio (31 marzo): 33,07 USD // PE (2016): 6,8xCapitalización bursátil: 34.340 Mill USD (~25.000 Mill €) // Deuda Neta Ajustada: 19.057 Mill USD

Freeport McMoran es la segunda mayor productora de cobre del

mundo, con una producción total de 4.400 millones de libras (2 millones de

toneladas) que equivalen a casi el 10% de la producción mundial y cuya

producción puede mantenerse a este ritmo durante 25 años más. Además en el 2012

adquirió por 9 mil millones de dólares dos productoras de petróleo americanas,

Plains y MMR, cuya producción actual se sitúa en 170 mil barriles por día

y que le permitirán alcanzar en 2016 los

225 mil por día (Repsol produce 346 mil

por día).

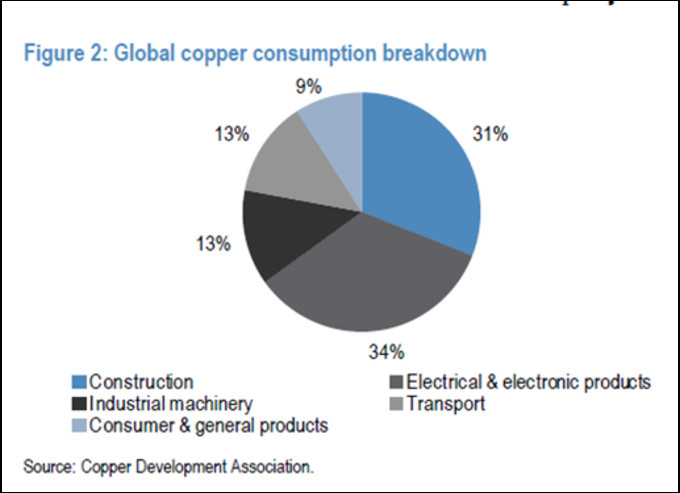

El cobre es un excelente transportador de electricidad,

cuyos productos sustitutivos, si podemos clasificarlos como tal, son el

aluminio (se quema a altos voltajes) y la plata (mucho más cara). Por tanto,

podemos decir que el cobre es el único metal empleado para transportar

electricidad. Otra gran utilidad del cobre es como metal para la construcción.

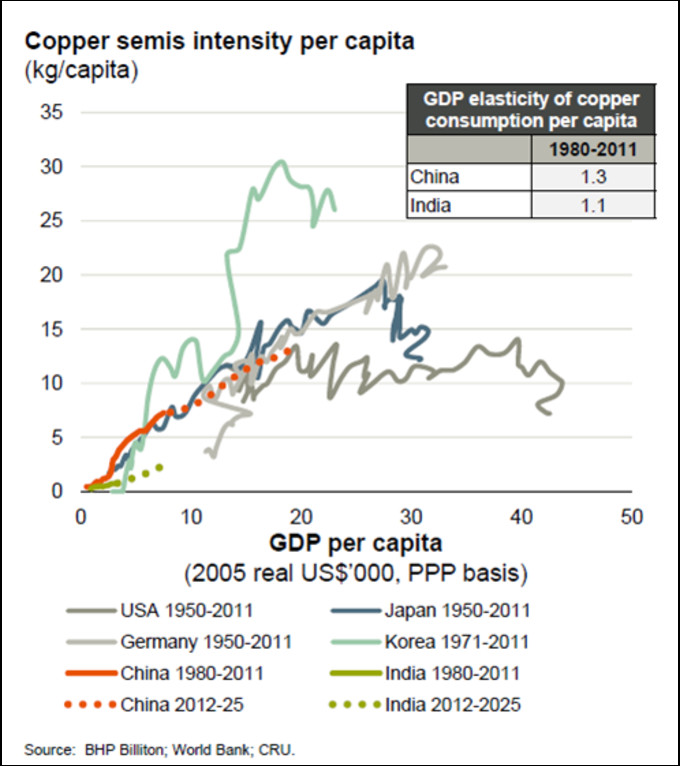

Debido a los temores de crecimiento por parte de China y el

impacto que puede tener en la economía mundial, el precio del cobre se ha

desplomado de 3,25$/lb (dólares americanos por libre) a 3$/lb. A pesar de ello, las previsiones son que

serán necesarias nuevas minas para satisfacer la demanda futura, ya que si

miramos la ratio PIB / consumo de cobre China e India todavía están muy lejos

de los países más industrializados. Para poder incentivar la nueva producción,

el precio del cobre debe estar en unos 3$/lb.

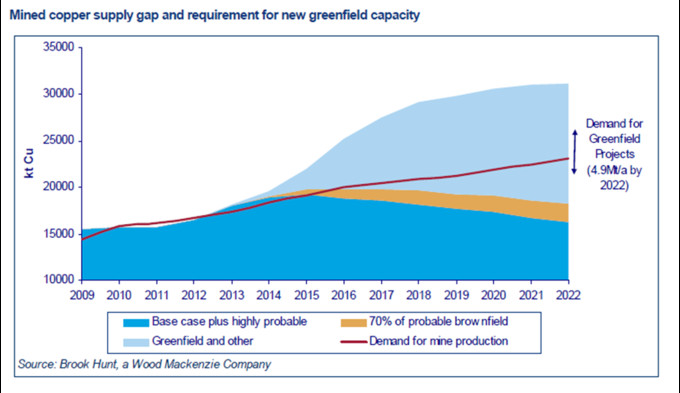

Los 3$/lb salen de analizar las minas actuales y determinar

si pueden o no producir por mucho tiempo. Vemos en el siguiente gráfico que no

(greenfield= minas nuevas / brownfield= ampliación de minas actuales).

De tal forma que miramos la curva de costes con los nuevos

proyectos y hacemos el siguiente cálculo: producción actual + producción de

nuevas minas – producción que se agota de las minas actuales = producción a

futuro. Esto lo comparamos con demanda y vemos que serán necesarios el 90% de

los productores, entonces el preció será el cruce de la curva de costes con el

90%.

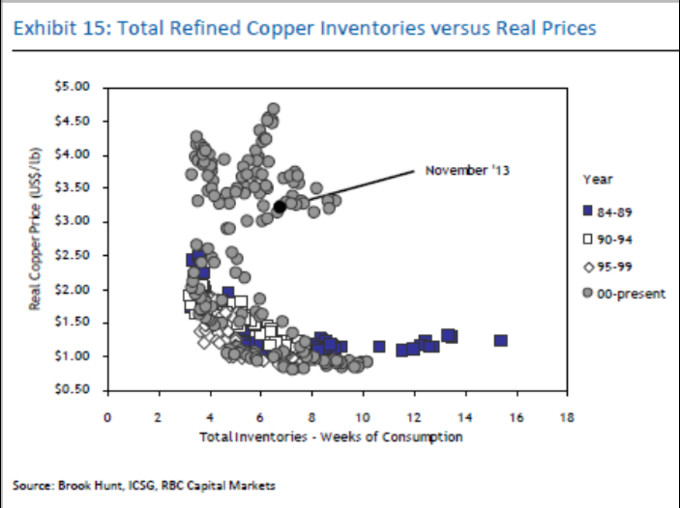

¿Puede situarse por debajo de 3? Por supuesto, pero por un

período corto, ya que cuando se terminen los stocks debería el precio subir.

Como puede apreciarse en el gráfico adjunto donde se relacionan stocks y

precio.

Entonces, si el precio del cobre estará 3$/lb para

incentivar a nuevas minas a producir, la única ventaja competitiva será ser el

productor más barato, y aquí es donde entra Freeport McMoran, cuyos costes de

producción son de unos 1,5$/lb, situándose en la parte baja de la curva de

costes.

La valoración de una minera es muy parecida a la de un piso

cuando se alquila, el valor puede calcularse como el precio de mercado del

activo (piso) o como el valor de los flujos futuros (los alquileres).

Vayamos a valorarlo como un activo. Hoy Freeport produce

unos 4.400 millones de libras de cobre y 61 millones de barriles de petróleo

anuales (170 mil diarios) y tiene previsto aumentar hasta 5.700 millones de

libras de cobre y 81 millones de barriles anuales en el 2016. Para aumentar la

producción se gastará unos 10.000 millones de dólares. Ahora la pregunta es

saber cuánto le costaría a un nuevo inversor una empresa como Freeport si

empezase de cero. Es como mirar el coste del metro cuadrado en un piso. Para

ello sumamos cuánto cuesta la inversión inicial y cuánto cuesta encontrar una

nueva libra, onza o barril. Estos números son 10$/lb de cobre y 200$/barril.

Entonces, el valor será:

Cobre = 5.700 x 10$/lb = 57.000 millones de dólares.Petróleo = 81 x 200 = 16.200 millones de dólares.

Total valor activos = 73.200 millones de dólares.

Si lo comparamos con lo que nos gastaríamos si compramos hoy

Freeport:

Capitalización bursátil más deuda neta ajustada hoy = 53.400

millones de dólares. + Inversión para aumentar

capacidad = 10.000 millones de dólares.

Total coste = 63.400 millones de dólares.

Esto nos dice que es un 15% más barato comprar la empresa

que montar una de nueva.

Si valoramos ahora por flujos de caja vemos que a un precio

de venta de 3$/lb de cobre y a 100$/barril de petróleo y unos costes de 1,5$/lb

de cobre y 75$/barril, la caja neta que puede generar es:

Cobre = 5.700 x (3-1,5) = 8.550 millones de dólares

Petróleo = 81 x (100-75) = 2.025 millones de dólares

Total flujo de caja = 10.575 millones que si lo ajustamos

por tasas y minoritarios nos da un flujo de caja neto de 5.400 millones de

dólares que equivale a un PER de 6,8x en 2016.

Si me he gastado en total (incluyendo nuevas inversiones)

unos 63.400 y el flujo generado es de 5.400, es como un bono al 8,5% más el

potencial de pasar un PER de 6,8x a 10x. Esto nos da un potencial del 47% más

el cupón del 8,5% anual.

Con la tranquilidad que quien necesita cobre, China, no

tiene suficiente.

Nota: esta no es una recomendación de compra ni de venta.

Estoy invertido de la acción de forma directa o indirecta.