El sábado pasado tuve la oportunidad de asistir como ponente en el Quantday que organizó Esfera Capital en sus oficinas de la calle Velazquez de Madrid, en el que expuse un método de inversión contrarian. La idea consistía en reunir a un grupo de inversores o académicos que pudieran aportar sus trabajos al conjunto de los asistentes. Entre otros, y de gran calado, estuvo la ponencia del profesor Iván Blanco hablando sobre el Factor Investing y Machine Learning. También me gustaría resaltar la intervención de Ignacio Villalonga con modelos de inversión Quant para largo plazo.

Por mi parte, basé mi speech en el siguiente paper que publicamos ayer mi socio Lorenzo Serratosa y yo mismo en SSRN.

José Iván García

KAU Markets EAFI

Lorenzo Serratosa

KAU Markets EAFI

Date Written: March 26, 2018

Abstract

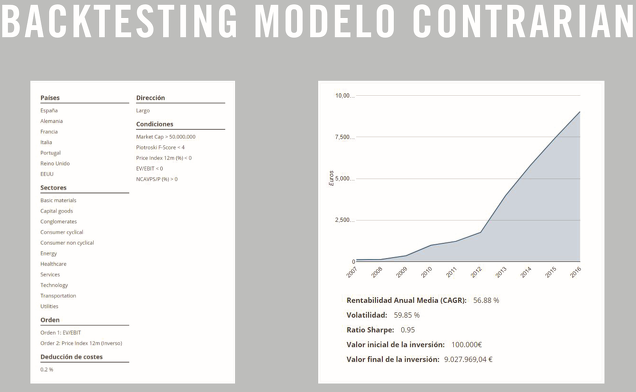

Español: En este paper examinamos el comportamiento de varias estrategias Value Investment basadas en ciertos inversores de reconocido prestigio, y a posteriori las combinamos de modo contraintuitivo para identificar acciones que están “muy fuera del mapa”. Esas acciones que no quiere nadie, que deberíamos comprar cuando todo el mundo las vende. Nos acercamos así a un modelo de inversión Contrarian de base totalmente cuantitativa que arroja una rentabilidad CAGR del 56,88% en los últimos 10 años, con una volatilidad del 59,85% y un Ratio Sharpe de 0,95; y sin que pierda dinero ni un sólo año de los que intervienen en el estudio de backtest.

English: In this document, the behavior of several Value Investment strategies is examined based on certain high-end investors, and a posteriori the combinations of counter-intuitive way to identify securities that are “way off the map”. Those securities that nobody wants, that we should buy when everyone sells them. We thus approached a fully quantitative basis investment model that yields a CAGR of 56% in the last 10 years, with a volatility of 60.23% and a Sharpe Ratio of 0.93; and without losing money nor a single year of those involved in the backtest study.

El resultado del modelo,

Takeaways:

Takeaways:

Un rendimiento del 56,88% CAGR en los últimos 10 años, con un alta Volatilidad, que en mi opinión compensa.

De alguna forma la idea fue coger las palabras de Joel Greenblatt, desmembrar el libro You Can Be a Stock Market Genius e idear un modelo de inversión contrarian que pudiera acercarse al origen de Warren Buffett, los principios de Greenblatt u otros inversores Contrarian actuales. Esos que no confían en la teoría de "paseo aleatorio" y se la saltan batiendo al mercado con rentabilidades del 50% anual como Buffett hizo en su momento o el propio Greenblatt.

Espero que os guste.

Saludos