Parecía que iba a ser una semana relativamente tranquila en los mercados financieros, pero la intervención del Banco de Inglaterra en el mercado de deuda británico, así como la delicada situación económica del país, ha puesto de manifiesto que las autoridades monetarias y fiscales no tendrán ningún tipo de problema en dar un giro radical en sus políticas ante cualquier situación adversa que tenga lugar.

En cuanto a la referencias y noticias económicas que se han conocido esta semana destacan, además de la intervención del BoE, el dato de inflación en la eurozona, la confianza del consumidor en EEUU o las primeras publicaciones de resultados en la tan esperada campaña del tercer trimestre que está a punto de comenzar. Sin más dilación, vamos a analizar las principales noticias de la semana !

La confianza empresarial en Alemania vuelve a empeorar en septiembre.

El índice elaborado por el Instituto de Investigación Económica alemán (Ifo), publicado este lunes, se ha situado en 84,3 en la lectura de septiembre, frente a los 88,6 de julio (dato revisado al alza respecto al preliminar).

La referencia es todavía peor a la que esperaban los analistas (situaban el índice Ifo en 87 este mes) y se trata de un nuevo mínimo desde mayo de 2020, esto es, desde el primer shock económico por la covid-19. "Las empresas evaluaron claramente su situación empresarial actual como peor. El pesimismo sobre los próximos meses ha aumentado considerablemente", señala el Ifo.

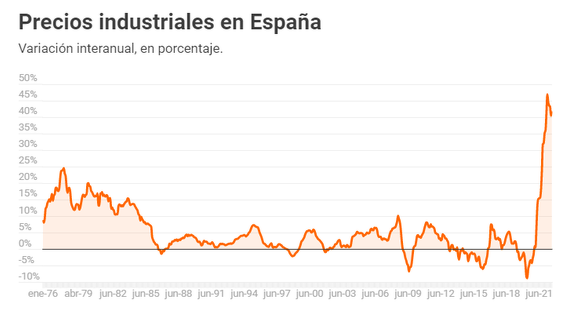

Los precios industriales en España repuntan de nuevo en agosto.

Los precios industriales se dispararon un 41,8% en agosto en comparación con el mismo mes de 2021 y escalaron un 2,8% en relación al mes anterior, según ha informado este lunes el Instituto Nacional de Estadística (INE). Con el repunte interanual de agosto, casi 1,5 puntos superior al experimentado en julio, los precios industriales encadenan 20 meses consecutivos de tasas positivas.

Tras cuatro meses seguidos en los que la tasa interanual se fue moderando mes a mes, los precios industriales han vuelto a coger carrerilla en agosto, pero sin llegar a los máximos alcanzados el pasado mes de marzo, cuando subían a un ritmo del 47%.

El incremento de los precios industriales registrado en agosto se debe fundamentalmente a la energía (107,4%), por el encarecimiento de la producción de gas, así como a los bienes de consumo no duradero (12,6%). Por contra, los precios de los bienes intermedios recortaron en agosto su tasa interanual, hasta el 20%.

Fuente: Instituto Nacional de Estadística (INE).

El gasto en pensiones sube en septiembre y supone ya el 11,8% del PIB.

La nómina mensual de las pensiones ha ascendido a 10.867 millones de euros en septiembre, una nueva cifra récord. Así lo ha confirmado el Ministerio de Inclusión, Seguridad Social y Migraciones, que ha explicado que el incremento interanual registrado en el noveno mes del año ha sido del 6,2% respecto a las cifras de 2021, y del 4,5% en términos homogéneos.

El departamento que dirige José Luis Escrivá ha detallado en una nota que tres cuartas partes de la nómina de pensiones contributivas de septiembre ha ido a pensiones de jubilación. En concreto, el 72,4%, es decir, 7.871,5 millones de euros. A pensiones de viudedad se han destinado 1.833,3 millones de euros, mientras que la nómina de las prestaciones por incapacidad permanente, por su parte, asciende a 983,3 millones. La de orfandad ha alcanzado los 150,5 millones de euros y las prestaciones en favor de familiares, los 28,5 millones.

Además, en septiembre el número de pensionistas se ha elevado por encima de los 9 millones de personas, hasta los 9.015.737. De ellos, 4,6 millones son hombres y 4,4 millones, mujeres, y la proporción de pensiones por pensionista es de 1,1 prestaciones por persona.

La confianza del consumidor de EEUU sube por la caída del precio de la gasolina.

El índice de confianza del consumidor de EEUU ha aumentado en septiembre hasta situarse en 108 desde los 103,6 puntos registrados en agosto, y mejorando las previsiones del consenso que anticipaban 104,5 puntos. El dato ha sido publicado este martes por The Conference Board estadounidense y marca un máximo de cinco meses.

"La confianza del consumidor mejoró en septiembre por segundo mes consecutivo, respaldada en particular por los empleos, los salarios y la disminución de los precios de la gasolina", señaló Lynn Franco, Directora Senior de Indicadores Económicos de The Conference Board. "El Índice de Situación Actual volvió a subir, después de disminuir de abril a julio. El Índice de Expectativas también mejoró desde los mínimos del verano, pero los riesgos de recesión persisten. Las preocupaciones sobre la inflación se disiparon aún más en septiembre, impulsadas en gran medida por la disminución de los precios en las gasolineras, y ahora están en su nivel más bajo desde comienzos de año".

En cuanto a las intenciones de compra, éstas fueron mixtas, con intenciones de comprar automóviles y electrodomésticos de alto coste, mientras que las intenciones de compra de viviendas cayeron. "Este último, sin duda, refleja el aumento de las tasas hipotecarias y un mercado de la vivienda en enfriamiento. De cara al futuro, la mejora de la confianza puede ser un buen augurio para el gasto del consumidor en los últimos meses de 2022, pero la inflación y las subidas de los tipos de interés siguen siendo fuertes vientos en contra para el crecimiento a corto plazo", puntualizó Lynn.

La confianza de los consumidores alemanes marca un nuevo mínimo histórico.

La confianza de los consumidores para octubre marca un nuevo mínimo histórico, según el índice elaborado por GfK. Este se ha situado en -42,5, el nivel más bajo en la serie histórica, por debajo del -36,8 anterior (dato corregido desde el -36,5 de la lectura preliminar) y claramente peor de lo esperado por lo esperado por los analistas (-39).

"Las elevadísimas tasas de inflación actuales, de casi el 8%, están provocando grandes pérdidas de ingresos reales entre los consumidores y, por tanto, una reducción significativa del poder adquisitivo", explica Rolf Bürkl, experto en consumo de GfK.

Desde GfK advierten de que la confianza de los consumidores en la mayor economía de la eurozona se enfrentará a tiempos difíciles en los próximos meses. "El gasto real negativo de los consumidores agravará la tendencia a la recesión de la economía alemana", asegura la firma.

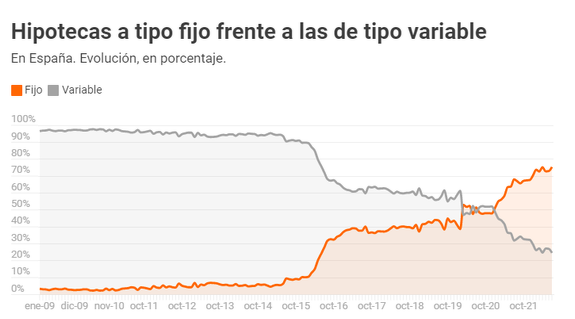

La firma de hipotecas crece un 2,3% en julio, con un nuevo récord del tipo fijo.

La firma de hipotecas sobre viviendas siguió avanzando en julio, aunque a un ritmo muy inferior al de meses anteriores. Según los datos dados a conocer este miércoles por el Instituto Nacional de Estadística (INE), en el séptimo mes del año se constituyeron 35.918 préstamos, un 2,3% más respecto al mismo periodo de 2021. La cifra de hipotecas constituidas en julio es la mayor registrada en este mes desde 2010. No obstante, pese a este récord, lo cierto es que el ritmo de crecimiento interanual se ha ralentizado, al ser la subida del 2,3% casi diez puntos inferior a la del mes de junio.

En cualquier caso, el importe medio de las hipotecas se ha situado en 146.445 euros, lo que supone un aumento del 8,1% respecto a las cifras de hace un año. Y en ellas, el tipo de interés medio es del 2,50% y el plazo medio, de 25 años.

Destaca además el INE la fuerte preferencia que hay ahora mismo por las hipotecas a tipo fijo, ante la incesante subida del Euríbor. El 24,6% de las hipotecas sobre viviendas de julio se ha constituido a tipo variable y el 75,4% a tipo fijo, destaca la nota de Estadística, que apunta que el tipo de interés medio al inicio es del 2,03% para las hipotecas sobre viviendas a tipo variable y del 2,68% para las de tipo fijo.

Fuente: Instituto Nacional de Estadística (INE).

El Banco de Inglaterra (BoE) interviene el mercado de deuda tras el desplome de los bonos y la libra.

El miércoles, el Banco de Inglaterra (BoE) dio un paso al frente para detener el desplome del mercado de bonos británico, originado por la polémica rebaja de impuestos anunciada por Reino Unido, que será financiada con más deuda.

"En línea con su objetivo de estabilidad financiera, el Banco de Inglaterra está listo para restaurar el funcionamiento del mercado y reducir cualquier riesgo de contagio a las condiciones crediticias para los hogares y empresas del Reino Unido", explicó en un comunicado publicado este miércoles. La entidad ha añadido que "está monitorizando muy de cerca la evolución de los mercados financieros a la luz de la importante revisión de precios de los activos financieros del Reino Unido y del mundo", en alusión al desplome de la libra hasta mínimos históricos frente al dólar y a la estratosférica subida de los rendimientos de los bonos británicos (conocidos en el argot financiero como 'gilts').

"Esta revisión de precios se ha vuelto más significativa en los últimos días, y está afectando particularmente a la deuda del Gobierno del Reino Unido a largo plazo. Si la disfunción en este mercado continuara o empeorara, habría un riesgo material para la estabilidad financiera del Reino Unido. Esto conduciría a un endurecimiento injustificado de las condiciones de financiación y a una reducción del flujo de crédito a la economía real", ha reconocido el BoE.

Así, ha reafirmado que "en línea con su objetivo de estabilidad financiera, el Banco de Inglaterra está listo para restaurar el funcionamiento del mercado y reducir cualquier riesgo de contagio a las condiciones crediticias para los hogares y empresas del Reino Unido”.

Para ello, el organismo "realizará compras temporales de deuda pública británica a largo plazo a partir del 28 de septiembre. El propósito de estas compras será restaurar las condiciones ordenadas del mercado. Las compras se realizarán en la escala que sea necesaria para lograr este resultado".

"Estas compras estarán estrictamente limitadas en el tiempo. Están destinadas a abordar un problema específico en el mercado de bonos del Gobierno a largo plazo. Las subastas se llevarán a cabo desde hoy hasta el 14 de octubre por un importe total diario de 5.000 millones de libras. Las compras se desharán de manera ordenada y fluida una vez que se considere que los riesgos para el funcionamiento del mercado han disminuido", ha detallado la institución. Esto se traduce en que el BoE comprará al menos 65.000 millones de libras de deuda del Gobierno de Reino Unido con vencimientos a más de 20 años en los mercados secundarios como respuesta al incremento de los rendimientos que se ha registrado en los últimos días. La decisión supone un giro de 180 grados en la estrategia del banco, que ya tenía planificadas ventas de bonos en el marco de su plan de ajuste cuantitativo (QT) para revertir los estímulos lanzados durante la pandemia.

Por otra parte, el BoE ha reiterado su compromiso con la inflación y ha comentado que su Comité de Política Monetaria "no dudará en cambiar las tasas de interés tanto como sea necesario para que la inflación regrese al objetivo del 2% de manera sostenible en el medio plazo".

No obstante, ha señalado que su programa anual de reducción de balance de 80.000 millones de libras, que implica la venta de bonos y que debía comenzar la próxima semana, ha sido pospuesto hasta el 31 de octubre "a la luz de las condiciones actuales del mercado".

La noticia se ha notado enseguida en los rendimientos de los bonos. Tras el anuncio del Banco de Inglaterra (BoE) de realizar de forma temporal las compras de gilts (bonos soberanos del Reino Unido) de larga duración que sean necesarias, la rentabilidad de esas referencias ha tenido una fuerte reacción a la baja. La tendencia en los últimos días en los yields era de ascenso, pero el BoE ha logrado, al menos en una primera reacción, frenar las ventas y dar lugar a las compras.

Fuente: Financial Times.

Poco a poco, se van descubriendo las motivaciones del Banco de Inglaterra para que, en menos de 48 horas, diera un giro radical a la decisión de mantenerse al margen del hundimiento de la libra y los bonos británicos, tras la desconfianza generada por la rebaja de impuestos anunciada por el nuevo Gobierno de Truss. La razón hay que buscarla en la curva de tipos. En el plazo a 30 años no se estaba frenando la caída y miles de millones en libras de fondo de pensiones se habían quedado bloqueados, con margin calls, para renovar garantías. En pocas horas se iban a materializar pérdidas millonarias en el sistema privado de pensiones de Reino Unido.

Esta circunstancia ha precipitado la intervención del Banco de Inglaterra, que se había mantenido al margen del programa fiscal anunciado por el Gobierno de Truss. Muchos fondos de pensiones habían quedado atrapados por la caída de los bonos de larga duración. El hundimiento experimentado en los últimos meses estaba haciendo saltar las garantías de millonarias inversiones de fondos de pensiones, también conocidas en jerga financiera como margin call, que sirven para costear inversiones poniendo en garantía otro tipo activos más seguros, como en principio son los gilts o bonos británicos.

Toda esta situación rocambolesca tiene como detonante final el programa fiscal anunciado por el nuevo ejecutivo británico. El Gobierno británico anunció la semana pasado un importante y ambicioso plan de recorte de impuestos y otras medidas fiscales que esperan que impulsen el crecimiento de Reino Unido a largo plazo. Sin embargo, los mercados ven las cosas de manera muy diferente. Los inversores han reaccionado de forma abrumadoramente negativa al anuncio, provocando una fuerte subida de los rendimientos de los bonos de Reino Unido y el desplome de la libra esterlina hasta un nivel récord frente al dólar estadounidense.

El problema para la libra es que los mercados miran hacia el futuro y los inversores consideran que las perspectivas a medio plazo han empeorado considerablemente. Anunciar amplias reducciones de impuestos e inyectar importantes estímulos fiscales es un movimiento muy arriesgado para una economía que ya experimenta una inflación altísima (9,9% en agosto). El mercado considera claramente que el impacto a medio plazo del aumento de la renta disponible es inflacionista, y ahora parece probable que el Banco de Inglaterra tarde mucho más en alcanzar su objetivo de inflación del 2%, pese a que el máximo a corto plazo pueda ser ligeramente inferior. Además, la fuerte caída de la libra tiene claras implicaciones inflacionistas y agravará aún más la situación.

Otro aspecto importante a tener en cuenta es que el endeudamiento del Reino Unido aumentará. Para que los recortes fiscales se autofinancien, dependen de un aumento igual o mayor de la actividad económica, pero esto no está previsto que ocurra. En realidad, los recortes de impuestos y la inyección fiscal se van a financiar con un endeudamiento mucho mayor en un momento en el que el Banco de Inglaterra está subiendo los tipos de interés de forma agresiva. Esto ha suscitado la preocupación por un fuerte aumento del déficit presupuestario y de los niveles de deuda pública, lo que ha mermado aún más la confianza de los inversores hacia los activos del Reino Unido.

Todo esto ha suscitado importantes y duras críticas, por parte del FMI, a las políticas fiscales del Ejecutivo británico. Desde el FMI comunicaban lo siguiente, "dadas las elevadas presiones inflacionistas en muchos países, incluido el Reino Unido, no recomendamos paquetes fiscales grandes y sin objetivos en esta coyuntura, ya que es importante que la política fiscal no funcione a la contra de la política monetaria", dijo este martes un portavoz del FMI en un comunicado. "Además, la naturaleza de las medidas británicas probablemente aumentará la desigualdad", remataba. De esta forma, el organismo ha protagonizado un inusual reproche al nuevo gobierno conservador británico de Liz Truss después de su agresivo paquete de recortes de impuestos, que ha dejado a la libra marcado mínimos históricos y al país siendo comparado con los mercados emergentes.

El precio del petróleo sube tras la caída de las existencias de crudo y el paso del huracán Ian en EEUU.

El precio del petróleo ha subido después de que las existencias de crudo en Estados Unidos se hayan visto reducidas, sorpresivamente, en 215.000 barriles. Los inventarios de gasolina y destilados también han disminuido en 2,4 millones y 2,9 millones de barriles, respectivamente, ya que la actividad de refinación cayó después de varias interrupciones.

En el Golfo de México, alrededor de 190.000 barriles por día de producción de petróleo, o el 11% del total de las plataformas petroleras del Golfo, se han cerrado debido al huracán Ian, según cifras del gobierno de Estados Unidos. Los precios mayoristas de la gasolina también aumentaron después de que las refinerías en el Medio Oeste y la Costa Oeste hayan suspendido su actividad.

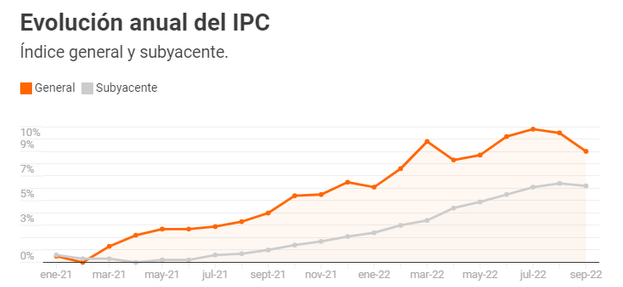

La inflación en España abandona el doble dígito y se modera al 9% en septiembre.

En septiembre, la inflación se modera al 9%, según el dato preliminar adelantado por el Instituto Nacional de Estadística (INE), con lo que la inflación deja atrás el doble dígito que llevaba registrando tres meses consecutivos. La caída del precio de la electricidad y, en menor medida, el abaratamiento de los carburantes y del transporte son los causantes de que el Índice de Precios de Consumo (IPC) disminuya seis décimas frente al mes anterior y recorte su tasa interanual en 1,5 puntos.

Este descenso del 0,6% entre septiembre y agosto de 2022 representa la mayor caída de la tasa mensual del IPC en un mes de septiembre desde el inicio de la serie histórica.

En cuanto a la inflación subyacente, aquella que excluye del cálculo los alimentos no elaborados y los productos energéticos, en septiembre registra un descenso de dos décimas, hasta el 6,2%, después de acumular 14 meses consecutivos al alza.

Fuente: Instituto Nacional de Estadística (INE).

H&M rinde cuentas ante el mercado y decepciona con sus resultados.

Hennes & Mauritz (H&M) ha publicado este jueves los resultados de los nueve primeros meses de su año fiscal (diciembre-agosto), en los que ha obtenido un beneficio neto de 4.430 millones de coronas (406 millones de euros). La cifra supone una disminución del 30% respecto al mismo periodo del ejercicio pasado.

La caída en las ganancias obedece al cierre de su negocio en Rusia por la intervención militar en Ucrania, que le costó 2.104 millones de coronas suecas (193 millones de euros), y a factores como el aumento del precio de las materias primas, los fletes, la energía y los costes de entrega, según consta en el balance recogido por Efe.

Respecto al tercer trimestre fiscal, el beneficio antes de impuestos del grupo cayó a 689 millones de coronas suecas desde los 6.090 millones del año anterior. Las ganancias operativas descendieron un 86%, por debajo de las estimaciones de los analistas.

Por su parte, las ventas del tercer trimestre de H&M cayeron un 4%, excluyendo los cambios de moneda, y los ingresos en subieron un 7%.

La directora ejecutiva de la compañía, Helena Helmersson, declaraba a principios de año que el grupo tenía el objetivo de duplicar las ventas para 2030, pero por el momento no parece ir por buen camino, a diferencia de Inditex, su principal competidor.

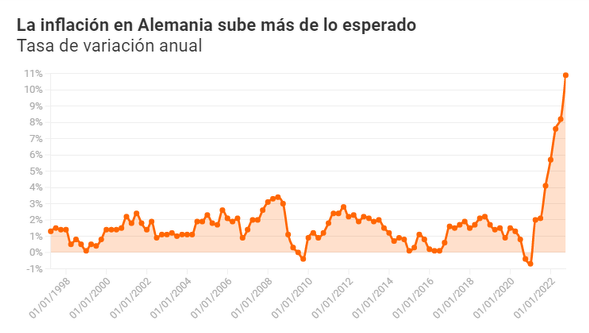

La inflación se dispara en Alemania y ya alcanza el doble dígito.

La inflación de Alemania se dispara en septiembre y alcanza el doble dígito al situarse en el 10%, según el dato preliminar publicado por la Oficina Federal de Estadística (Destatis). El índice de Precios de Consumo (IPC) se eleva así un 1,9% en comparación con agosto, cuando se colocó en el 7,9%.

Los precios de la energía han aumentado notablemente y representan un impacto significativo en la alta tasa de inflación. En septiembre, subieron un 43,9% frente al mismo mes del año anterior. Por su parte, el precio de los alimentos también aumentó, un 18,7%.

Fuente: Destatis.

Las peticiones del paro en EEUU bajan a mínimos desde abril.

El mercado laboral de Estados Unidos sigue 'sacando músculo' pese al clima de incertidumbre económica. Como cada jueves, el Departamento de Trabajo estadounidense ha publicado las peticiones semanales de subsidio por desempleo, que han bajado a las 193.000 frente a las 209.000 de la semana pasada (datos revisado a la baja respecto al preliminar). La cifra es mejor que lo que pronosticaban los analistas, que esperaban un leve aumento hasta las 215.000 solicitudes. Es el séptimo descenso semanal consecutivo y la cifra se sitúa en su mejor nivel desde finales de abril.

La tercera revisión del PIB de EEUU confirma la recesión técnica.

El jueves también se ha conocido la tercera estimación del Producto Interior Bruto (PIB) de Estados Unidos, que ha disminuido a una tasa anual de 0,6% en el segundo trimestre de 2022, según ha publicado la Oficina de Análisis Económicos. El dato original, conocido este verano, reflejaba una caída del -0,9% anualizado, mientras que en el primer trimestre, el PIB real se contrajo un 1,6%.

Esta menor disminución de la economía estadounidense es el reflejo de un repunte en las exportaciones, una aceleración en el gasto del consumidor y una disminución menor en el gasto del gobierno federal que fueron parcialmente compensados por una desaceleración en la inversión privada en inventarios, una desaceleración en la inversión fija no residencial y una mayor disminución en la inversión fija residencial. Las importaciones, por su parte, se desaceleraron.

Los datos revisados de la Oficina de Análisis Económico (BEA por sus siglas en inglés) también señalan que la recuperación de la economía estadounidense tras la pandemia fue más sólida de lo que se pensaba, reforzada por un mayor gasto de los consumidores en artículos y servicios. A partir de una revisión al alza para el tercer trimestre de 2020, cuando la economía empezaba a escapar de las restricciones por el covid, el crecimiento fue notablemente superior en la mayoría de los trimestres hasta 2021. Eso dejó el PIB ajustado a la inflación un 1% más alto, o unos 200.000 millones de dólares, a finales de 2021.

La confianza del consumidor de la zona euro cae a mínimos históricos en septiembre.

Las cifras definitivas de la confianza del consumidor de la zona euro cayeron 3,8 puntos, hasta -28,8, en septiembre de 2022, la lectura más baja desde el inicio de la serie en 1985 y en línea con las estimaciones preliminares, según datos de la Comisión Europea.

La mayoría de los componentes, incluida la evaluación de los hogares sobre su situación financiera pasada, las perspectivas de su situación financiera futura, las intenciones de realizar compras importantes y sus expectativas sobre la situación económica general, contribuyeron al pronunciado descenso.

La caída de este indicador a su nivel más bajo desde noviembre de 2020 "confirma el mensaje de los PMI, de que la actividad de la zona euro está perdiendo ritmo rápidamente", indican los expertos de Pantheon Macroeconomics. "Ya sabíamos que la confianza de los consumidores, que representa el 20% del índice, había caído. La publicación de hoy muestra que la confianza de las empresas también se ha deteriorado al final del tercer trimestre, debido a la debilidad de todos los sectores". En general, dicen estos expertos que estos datos "son coherentes con nuestra opinión de que la economía de la zona euro se encuentra en una fase de desaceleración”.

Nike presenta resultados y se desploma en bolsa tras un importante aumento de sus inventarios.

Nike se ha convertido en la protagonista de Wall Street en la jornada bursátil del viernes al caer un 12,81% después de presentar sus resultados empresariales de su primer trimestre fiscal de 2023. En su informe de ganancias, la marca deportiva ha registrado un beneficio neto de 1.468 millones de dólares, lo que supone un 22% menos que los 1.874 millones de dólares obtenidos en el mismo periodo del año anterior. Esto se traduce en un beneficio por acción de 0,93 centavos, frente a los 1,16 dólares del primer trimestre fiscal de 2022, un 20% menos.

En el caso de los ingresos, crecieron un 4% hasta los 12.687 millones de dólares, superando las estimaciones del consenso, que anticipaban 12.270 millones de dólares. Por su parte, las ventas directas de Nike fueron de 5.100 millones de dólares, un 8% más, y las ventas digitales crecieron un 16%.

Sin embargo, sus beneficios e ingresos no han sido el motivo de este desplome, sino el anuncio por parte de la compañía de su elevado inventario. En este sentido, el inventario de Nike fue de 9.700 millones de dólares, un 44% más que en el mismo período del año anterior, impulsados por los elevados inventarios en tránsito debido a la volatilidad continua de la cadena de suministro, parcialmente compensados por la fuerte demanda de los consumidores durante el trimestre.

La producción industrial en Japón mejora a un ritmo moderado.

La producción industrial de Japón aumentó un 2,7% en agosto con respecto al mes precedente, según los datos publicados hoy viernes por el Gobierno. Este incremento es superior al registrado en julio, cuando el índice creció un 1% intermensual, y supone el tercer crecimiento consecutivo tras una caída del 7,5% en mayo, recuerda Efe. Constata que la producción industrial del país asiático "muestra signos de aumento a un ritmo moderado", según el informe del Ministerio de Economía, Comercio e Industria japonés.

El desempleo en Japón desciende en agosto y se sitúa en el 2,5%.

El Ejecutivo nipón también ha informado este viernes de que el desempleo en cayó al 2,5% en el octavo mes del año. Esto supone un descenso de una décima con respecto a los tres meses anteriores, una tendencia que comenzó en mayo, mes en el que el indicador rompió una racha de tres meses de reducción del paro.

La India sube tipos de interés en 50 pbs con el objetivo de controlar la inflación del país.

El banco de la Reserva de la India subió su tipo de interés de referencia en 50 puntos básicos, hasta el 5,9%, en línea con las expectativas de los analistas. La cuarta subida consecutiva se produce en un momento en que la inflación al consumo en el país alcanzó el 7% en agosto y en el que la rupia se debilitó hasta niveles récord.

Reino Unido esquiva finalmente la recesión en el segundo trimestre del año.

El producto interno bruto (PIB) del Reino Unido aumentó un 0,2% en el segundo trimestre del año tras la revisión al alza del avance, que apuntaba a una contracción del 0,1%. Los datos difundidos este viernes por la Oficina Nacional de Estadística (ONS) confirman que el país ha esquivado la recesión. Sin embargo, la economía continúa desacelerándose y en el primer trimestre ya se registró una moderación en el crecimiento.

Reino Unido es la única nación del G7 que aún no ha vuelto a los niveles de PIB real anteriores al coronavirus. La revisión confirma que el PIB se contrajo en un 11% en 2020 por la pandemia y se expandió un 7,5% en 2021 (en este caso la revisión fue al alza). Las estimaciones indican que el nivel del PIB real está un 0,2% por debajo de donde estaba antes del covid.

La producción del sector servicios aumentó de 0,2% en el trimestre pero "continuó la debilidad en el comercio mayorista y minorista, los hogares, y las industrias de la salud'', indica el informe.

La deuda pública española si sitúa en 1,475 billones de euros, un nuevo récord.

La deuda del conjunto de las administraciones públicas subió en el segundo trimestre hasta el máximo histórico de 1,475 billones de euros, lo que supone un aumento en términos relativos del 1,5% respecto al trimestre anterior, aunque moderó su peso sobre el producto interior bruto (PIB) y la ratio se situó en el 116,1%, según los datos publicados este viernes por el Banco de España.

La deuda pública se incrementó un 3,6% respecto al mismo trimestre del año pasado, con 50.651 millones más, como consecuencia de los menores ingresos y los mayores gastos derivados de la crisis de la pandemia y más recientemente por la guerra en Ucrania.

La inflación alcanza los dos dígitos en la eurozona por primera vez en la historia de la moneda común.

En septiembre, el Índice de Precios de Consumo (IPC) traspasa la línea y se coloca en el 10%, frente al 9,1% de agosto, según la estimación preliminar de Eurostat, la oficina estadística comunitaria.

Si se analizan los principales componentes de la inflación de la eurozona, la energía registra la tasa anual más alta en septiembre (40,8%, frente al 38,6% de agosto), seguida de alimentos, alcohol y tabaco (11,8%, frente al 10,6% de agosto), bienes industriales no energéticos (5,6%, frente al 5,1% de agosto) y servicios (4,3%, frente al 3,8% de agosto).

En cuanto a la inflación subyacente, también subió a un máximo histórico del 4,8%, frente al 4,3% de agosto. Si se excluye del cálculo el impacto de la energía, la inflación interanual de la eurozona se coloca en septiembre en el 6,4%, frente al 5,8% del mes previo.

Fuente: Eurostat.

El banco central de México eleva tipos en 75 pbs hasta el 9,25%.

El banco central de México ha anunciado otro incremento de la tasa de interés de referencia de 75 puntos básicos, hasta el 9,25%, su nivel máximo desde octubre de 2005. Con este incremento, Banxico ha dejado los tipos por encima de la inflación por primera vez en 18 meses.

Con este alza ampliamente esperada por el mercado, el supervisor mexicano encadena el undécimo incremento consecutivo y el tercero de 75 puntos básicos para combatir la inflación más alta de los últimos 22 años en el país. Banxico prevé ahora que la inflación general se eleve al 8,6% anual en el último trimestre de 2022 tras la expectativa anterior del 8,1%.

Las ventas del comercio minorista suben un 0,8% en agosto y vuelven a terreno positivo.

Las ventas del comercio minorista han vuelto a tasas positivas tras registrar una subida del 0,8% en agosto. Así lo muestran los datos dados a conocer este viernes por el Instituto Nacional de Estadística (INE), que revelan que esta tasa es, además, 4 puntos superior a la registrada en el mes precedente, cuando las ventas minoristas cayeron un 3,2%.

También hace el INE un análisis del empleo en el sector del comercio minorista, y detalla que en agosto la ocupación registró un crecimiento interanual del 2,6%, igual que en el mes anterior. Con esta subida, el empleo en el comercio minorista registra ya 16 meses consecutivos de alzas interanuales. El empleo, si se analiza por comunidades, aumenta en 15 de ellas, siendo Islas Baleares la que ha registrado el mayor incremento de la ocupación en el octavo mes del año (8,5%).

La inflación en Italia escala al 8,9%, nuevo máximo desde 1985.

El índice de precios al consumo (IPC) del país mediterráneo ha subido al 8,9% interanual, un nivel que no se registraba desde julio de 1985, según los datos avanzados este viernes por el Instituto Nacional de Estadísticas italiano (Istat).

La aceleración de la tasa de inflación respecto al mes anterior se debió principalmente a los precios de los alimentos, cuyo crecimiento pasó del 10,1% en agosto al 11,5%, y de los bienes elaborados alimentarios, que pasaron del 10,4% al 11,7%, y crudos, del 9,8% al 11,0%, recoge Efe.

La inflación PCE se modera hasta el 6,2%, pero la subyacente escala al 4,9% en agosto.

El PCE subyacente, que pondera la variación de precios en un amplio elenco de bienes y servicios core (excluye energía y alimentos frescos), se ha situado en agosto en el 4,9%, dos décimas por encima de lo previsto por los expertos y dos décimas por encima de la lectura anterior. Por su parte, el PCE general se ha situado en el 6,2%. Este indicador, más completo que el índice de precios al consumo (IPC), revela que la inflación sigue manteniendo prácticamente intacta su fuerza, lo que obliga a la Reserva Federal a seguir pisando el acelerador de las subidas de tipos de interés.

Mejora la confianza de los consumidores en EEUU.

La confianza de los consumidores en la economía estadounidense ha mejorado este mes respecto al anterior. Así lo muestra el índice que elabora la Universidad de Michigan, que se ha situado en 58,6 en su lectura final de septiembre, cuatro décimas más que en agosto, pero por debajo de las expectativas, que esperaban una cifra casi un punto superior. Pese a no cumplir con lo pronosticado, el indicador sigue recuperándose desde su mínimo anual de junio, cuando marcó los 50 puntos y, a su vez, se coloca en máximos desde abril.

La tasa de paro en la zona euro se mantiene en el 6,6% en agosto.

En agosto de 2022, la tasa de desempleo desestacionalizada de la zona euro fue del 6,6%, estable en comparación con julio de 2022 y por debajo del 7,5 % de agosto de 2021.

Por su parte, la tasa de desempleo de la Unión Europea fue del 6,0% en agosto de 2022, también estable en comparación con julio de 2022 y por debajo del 6,8% en agosto de 2021. Estas cifras las publica Eurostat, la oficina estadística de la Unión Europea.

Eurostat estima que 12,92 millones de hombres y mujeres en la UE, de los cuales 10,96 millones en la zona euro, estaban desempleados en agosto de 2022.

De cara la próxima semana, la referencia más importante, y en la que centrarán sus ojos gran parte de los inversores, será el dato de inflación en EEUU. Un nuevo descenso, por ligero que sea, supondrá un nuevo impulso en los mercados deseosos de ver como el IPC ya ha hecho techo y continúa con su camino descendente. Por el contrario, ni que decir tiene que un nuevo aumento supondrá echar más leña al fuego, y tirar por tierra todas las esperanzas de que la inflación esté remitiendo en la primera economía mundial.

Feliz semana!