Accenture ha publicado un informe muy interesante, Banking 2020, donde analiza los retos que va a afrontar el sector de la banca debido al proceso de transformación que la tecnología está imprimiendo en la forma de hacer negocio. En este artículo, trataré de trasladar aquella información resumida que considero más relevante. Pido disculpas si la traducción no es del gusto de alguno de los lectores. En cualquier caso, quién desee leer el texto original completo (versión inglesa) éste se encuentra disponible en Banking 2020.

Introducción

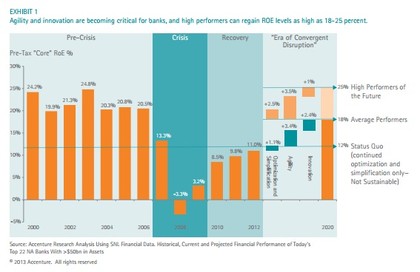

Una vez superada la crisis, los bancos norteamericanos están luchando por lograr un crecimiento orgánico sostenible. Atrás han quedado los ROEs (antes de impuestos) del 20%. De hecho, las entidades bancarias están esforzándose por alcanzar niveles de rentabilidad por encima de su coste de capital que permita crear valor para el accionista.

Por desgracia, la próxima década no parece ser nada fácil. Algunas tendencias emergentes, tales como la tecnología digital o los cambios en los hábitos del cliente, amenazan con acabar con aquellos bancos que se limitan a ofrecer productos y servicios a través de los canales físicos, en particular sucursales/oficinas bancarias. Dada la magnitud de estos cambios, nuestro análisis muestra que los bancos multiservicio, en su conjunto, podrían perder hasta un 35% de su cuota de mercado actual hasta 2020. Los competidores digitales, que son mucho más ágiles e innovadores, ganarían esta cuota de mercado. Algunos de estos competidores digitales serán.nuevos participantes en el mercado mientras que otros serán bancos actuales que transformarán sus modelos de negocio, o algunas partes de la organización, racionalizando las operaciones para satisfacer mejor las necesidades del cliente.

Sin embargo, dado el desafío que supone este nuevo entorno, creemos que el sector bancario en 2020 representa una gran oportunidad. De hecho, los bancos que puedan incorporar la agilidad e innovación de otras industrias podrían alcanzar niveles de ROE (antes de impuestos) de entre el 18% y el 25% en 2020. Esto representa un gran salto desde la media del 11% de ROE (antes de impuestos) registrado por los mayores bancos de Norteamérica a finales de 2012.

Aquí me gustaría hacer un inciso antes de seguir relatando lo que dice el informe.

BBVA viene insistiendo, desde hace ya tiempo, en la necesidad de transformación de la banca desde un modelo basado en oficinas a un modelo digital. En este caso, no es sólo una frase cuyo único fin es quedar bien ante los medios con manifestaciones rimbombantes y carentes de significado, sino que BBVA está invirtiendo de manera seria y metódica para evitar quedarse descolgado de los puesto de cabeza en esta carrera de obstáculos que es la digitalización o, en términos más generales, la competencia en el sector bancario. Algunas adquisiciones de empresas tecnológicas se han realizado con el único propósito de diseñar, asesorar e implementar las soluciones que permitan a BBVA digitalizarse.

Fin de inciso.

Hechos relevantes dentro del informe

Concepto de disrrupción convergente

Nuevos competidores están apareciendo en el mercado, frecuentemente procedentes de fuera del sector bancario tradicional, creando nuevas amenazas para la banca tradicional. Al mismo tiempo, la convergencia progresiva que está teniendo lugar entre bancos y otros participantes, en áreas como pagos, telecomunicaciones y minorista, está creando nueva competencia y formas innovadoras de hacer negocio.

Los requerimientos de capital se incrementarán debido a las nuevas reglas impuestas por las regulaciones suponiendo un coste medio de entre el 2,5% y 3,5% del ROE (antes de impuestos). Un periodo prolongado de bajo tipos de interés supone una dificultad añadida. Todo ello, supondrá la desaparición estimada de entre el 15% y el 25% de las 7.000 entidades financieras que hay en Norteamérica.

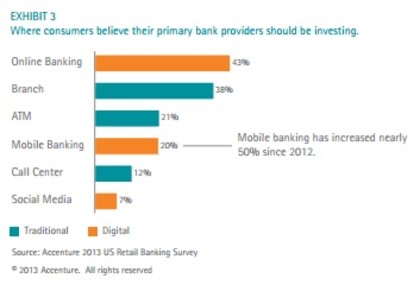

La tecnología digital cambia la manera en que interaccionan cliente y proveedor, reduciendo notablemente los costes. Mientras los consumidores consideran que los bancos deben invertir en banca online, la banca móvil (con dispositivos móviles, se entiende) se ha incrementado casi en un 50% en 2012.

Las redes sociales están cambiando la manera en que los consumidores compran y venden ya que se confía en las recomendaciones vertidas a través de estos medios. El acceso mediante dispositivos como tablets o smartphones permiten disponer de mayor transparencia en términos de precio y servicio otorgando más poder al cliente. Por tanto, para competir en este nuevo entorno se debe poner el enfoque en satisfacer al cliente lo mejor posible, algo que obligará a crear nuevas herramientas y servicios rápidamente, adaptándose de forma veloz a los cambios.

La era de la escalabilidad física ha terminado. Ya no se puede competir sólo con tamaño u operativa, se debe mejorar la experiencia del cliente (una máxima que se viene repitiendo desde hace unos años en todos los productos y servicios) y adaptarse a los cambios del mercado.

Los nuevos modelos de negocio serán:

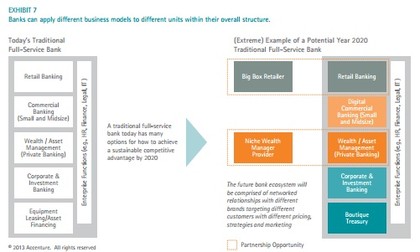

- Provedor de nicho digital (Niche Digital Provider)- Banco muy ágil que ofrece productos extremadamente especializados a escala. Estos operadores se benefician de una infraestructura flexible con un fuerte énfasis en redes sociales y tecnología móvil. Competirán a través de una amplia oferta de productos, incluyendo asesoramiento. Por poner un ejemplo, un proveedor de tecnología podría colaborar con una gran compañía de gestión de patrimonio para crear una empresa conjunta que ofrezca servicios de gestión de dinero y asesoramiento a través de canales digitales mas fácilmente y a menor coste sin limites fronterizos. A pesar de que hay claras oportunidades en este modelo, estimamos que habrá sólo una docena de proveedores de este tipo en 2020.

- Banco multiservicio digital (Digital, Full-Service bank)- Entidades muy ágiles que confían en soluciones tecnológicas para proporcionar una gama de productos. Estos bancos competirán en la experiencia digital que pueden proporcionar a los clientes mientras ofrecen un conjunto de productos amplio, similar a los productos ofrecidos por los bancos tradicionales multiservicio hoy en día. Podrían ser entidades que existen actualmente y han invertido en plataformas digitales, o nuevos participantes tales como empresas de tecnología que entran en el negocio de la banca.

- Big Box Bank- Aquellos bancos que compiten en precio y ofrecen productos básicos masívamente a clientes. Pueden operar con diferentes niveles de agilidad. Pueden ser bancos ya existentes o nuevos participantes tales como grandes empresas minoristas. En ambos casos, se beneficiará de una cuota de mercado inmediata y bajo precio a través de una gama de productos, haciéndolos atractivos a los clientes existentes.

Algunos bancos actuales migrarán hacia uno de estos tres modelos de negocio mientras que otros empezarán a realizar inversiones para ir también en esa dirección, desarrollando sus modelos de negocios actuales para competir con los nuevos participantes.

Dados los cambios en el modelo tradicional entendemos que la transformación completa a un nuevo modelo de negocio no es realista para muchos bancos debido a la herencia de la organización y al impulso ligado al modelo existente y, en muchos casos, debido a la falta de capital de inversión y a la tolerancia al riesgo requerida. Sin embargo, no hacer nada, a medida que el mercado opera cambios radicales, significa que este segmento de negocio perderá cuota de mercado y experimentará un continuo deterioro en el crecimiento de los ingresos. Además, se encontrarán compitiendo contra un nueva ola de nuevos competidores, que tendrán una ventaja competitiva financiera consistente en menores costes operativos. Para enfrentarse a este reto, los bancos tradicionales multiservicio pueden tener éxito con su actual modelo de negocio siempre que refuercen capacidades específicas con objeto de ser mas ágiles. Deberían ser más digitales en 2020, orientados realmente al cliente, omnicanal (interaccionar con el cliente a través de cualquier medio, incluyendo las nuevas tecnologías) e innovador. La cuestión no es si estos cambios necesitan realizarse sino a qué velocidad. Los primeros en cambiar dispondrán de una clara ventaja.

Implementar tales medidas y ejecutarlas de la mejor manera posible permitiría a estos bancos alcanzar un mayor nivel de rentabilidad y acercarlos al nuevo nuevo modelo de negocios sin someterse a una transformación completa. De hecho, el enfoque correcto puede ser una solución personalizada en la que diferentes modelos de negocio se adaptan a diferentes unidades de negocio, dependiendo de los requerimientos del mercado para los clientes de la unidad. Los bancos pueden tener éxito en cualquiera de estos modelos de negocio: simplemente deben fijar el rumbo.

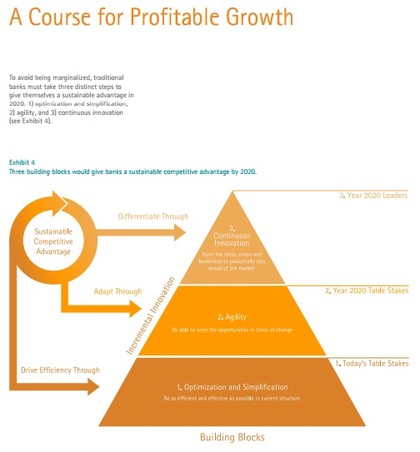

Camino para lograr un crecimiento rentable

Existen tres niveles que nos muestran el camino a seguir para transformar el modelo de negocio bancario y que pasamos a describir:

1. Optimización y simplificación

Casi todos los bancos están tomando medidas para optimizar y simplificar sus negocios buscando la eficiencia de toda la organización (por ejemplo, eliminar redundancias, mejorar procesos y tecnologías...). Pero no es suficiente para lograr una ventaja competitiva sostenible. La mayoría de los bancos se han quedado en este nivel.

2. Adapatarse gracias a la agilidad

Es necesario que una vez identificadas nuevas oportunidades, la entidad bancaria se adapte adoptando rápidamente los cambios que permitan aprovechar dichas oportunidades. La agilidad no comprende sólo lo digital sino que incluye plataformas móviles, redes sociales y analytics (software de análisis de datos).

Los bancos deben estar orientados al cliente en lugar de estar orientados al producto, como hasta ahora. Deben ser capaces de tomar decisiones para mejorar su oferta y proactívamente satisfacer las necesidades del cliente.

Esta fase permitirá a los bancos alcanzar el éxito pero anticipamos que éste será el punto de partida o referencia de toda la banca por lo que no ofrece realmente una ventaja competitiva sobre los competidores.

3. Liderazgo en 2020: Diferenciación a través de la innovación continua

Los bancos con mejores resultados serán aquéllos que innoven de manera consistente en toda la organización.

Las Tecnologías de la información como catalizador del cambio

La tecnología es crítica en todo este proceso de transformación. Los bancos necesitan mejorar en capacidades tales como digitalización de sus finanzas y funciones de RRHH, al tiempo que logística y operaciones para hacerlos más sensibles a los cambios del mercado.

En el segundo nivel -agilidad-, los bancos necesitan rehacer sus sistemas de Tecnologías de la Información de fuera-a-dentro eliminando sistemas desfasados heredados para un mejor aprovechamiento de la tecnología digital y potenciar el análisis. Virtualizar la red del banco con un importante componente de análisis de datos y movilidad será clave también.

En el tercer nivel -innovación continua-, los bancos necesitan crear su negocio en torno a la tecnología como herramienta para generar ideas dentro de toda la organización. Estas ideas se transformarán en productos de la banca digital y servicios que puedan cubrir las cambiantes necesidades de los clientes, El desafío es equilibrar las necesidades de innovación del negocio con los progresivos requerimientos de tamaño y eficiencia de la organización.

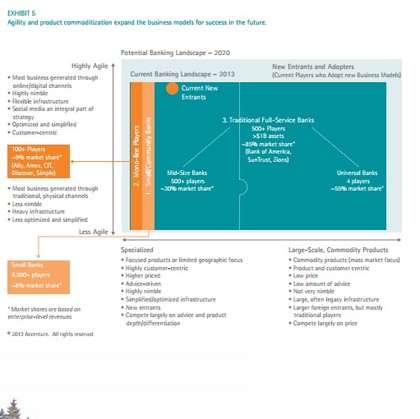

La oportunidad

La industria bancaria se compone de bancos tradicionales multiservicio (con la mayor cuota de mercado), entidades especializadas y bancos pequeños/locales o regionales. Pensamos que todos sobrevivirán. Los bancos pequeños/locales o regionales probablemente se consolidaran. Las entidades especializados probablemente crecerán en número debido a más oportunidades de nicho y especialización. Surgirán tres nuevos modelos que afectarán fundamentalmente a los bancos tradicionales multiservicio..

Existen más de 500 bancos tradicionales multiservicio con mas de 1000 millones de dolares en activos, que representan el 85% del mercado. Son poco ágiles debido a su tamaño, generan negocio a través de canales físicos y realizan campañas agresivas.

En cambio, los operadores digitales, que vemos ganando cuota de mercado en 2020, operarán bajo otras reglas. En lugar de basar sus decisiones en una gran red de oficinas físicas, tendrán la flexibilidad de expandirse gracias a estrategias digitales, sin limitaciones de países o fronteras. Estos bancos se centrarán en los clientes y orientarán su negocio entorno a la segmentación del cliente en lugar de la categorización de productos. Por último, en lugar de inversiones propias, establecerán alianzas con otras compañías lideres, tanto dentro como fuera del sector bancario, para aprovecharse de las mejores oportunidades de innovación.

Prevemos que los bancos tradicionales podrían perder una tercera parte de su cuota de mercado hasta 2020, en parte por la entrada de nuevos competidores (Google, Apple o Amazon) y en parte por competidores actuales que transformen su modelo de negocio adaptándolo a la nueva realidad. Dada la amenaza, es importante que los bancos tradicionales comiencen, proactívamente, a tomar las medidas necesarias para afrontar estos cambios.

El futuro empieza ahora

Lo más destacado es que, dado el alcance de los cambios en el mercado, las entidades deben empezar hoy mismo a adoptar medidas si quieren tener éxito. Las organizaciones deben empezar a realizar las inversiones proactívamente para construir el negocio y deben orientarse al cliente integrando nuevas tecnologías, canales y estrategias.