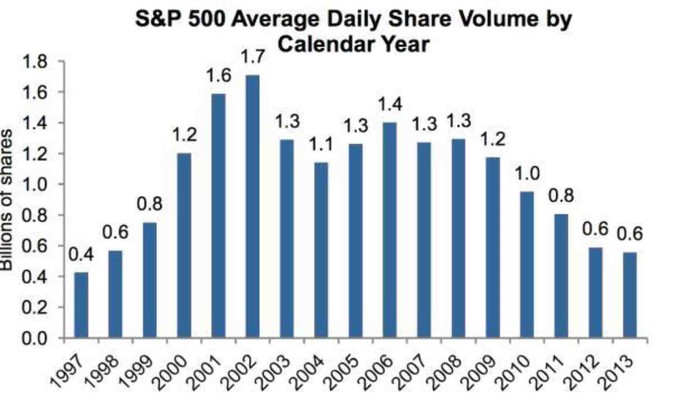

Parece cierto que la mayor parte del dinero creado se encuentra en forma de exceso de reservas y que el mercado de renta variable sube no solamente porque el dinero entra como se puede inferir del volumen negociado para el S&P500.

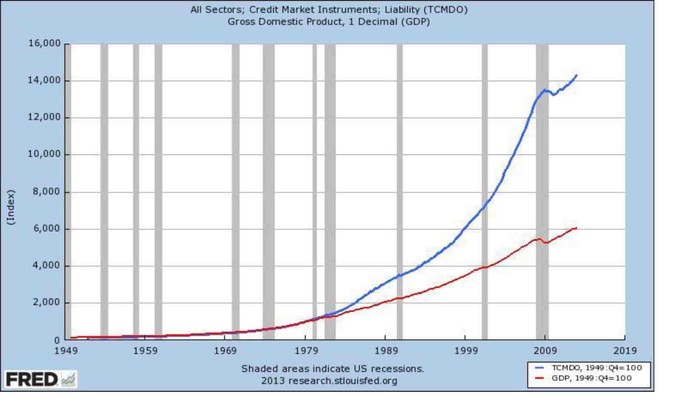

La deuda está desbordada y la solución tendrá que pasar por reducir gastos e incrementar el PIB manteniendo los tipos de interés por debajo del PIB de lo contrario el ratio deuda con respecto al PIB crecerá más (no "tapering" próximo).

The Markets’ Worst Kept Secret by James Gruber on July 20, 2013

Esto es lo quesu corredor de bolsa y los medios de comunicación no le están diciendo: el mundo está más endeudado queen el

apogeo de la burbuja financiera en 2007. Esa es la verdad. A pesar de la extraordinaria intervención de los gobiernos de los últimos

seis años. A pesar de seguir con el optimismo en la recuperación. A pesar de las palabras tranquilizadoras de los banqueros centrales. Estamos peor en términos de deuda.

http://asiaconf.com/

Los grandes desequilibrios no son ni fáciles ni rápidos de corregir sobre todo cuando hay tantos intereses divergentes.

El Banco de Pagos Internacionales con sede en Basilea

hace unas sugerencias que convendría considerar.

83rd BIS Annual Report 2012/2013

El Banco de Pagos Internacionales con sede en Basilea hace unas sugerencias que convendría considerar.

Since 2007, actions by central banks have prevented financial collapse. Further accommodation is borrowing time for others to act. But the time must be used wisely. The focus of action must be on balance sheet repair, fiscal sustainability and, most of all, the economic and financial reforms needed to return economies to the real growth paths authorities and the public both want and expect.

¿Sabremos actuar sabiamente y a tiempo?. Muchos consideran que no, como James Gruber.

James Gruber 16.06.2013 Asia Confidential

What most investors fail to realise is that developed markets, including the

U.S., simply can’t afford a normalisation in interest rates: higher rates on government

debt would crush their economies. This means QE tapering is highly unlikely and the

current money printing experiment will only end when investors lose faith in

government bonds. We’re getting closer to that end game, but we’re not there yet.

Si se pierde la fe en los bonos gubernamentales y en las monedas el daño será generalizado. Ningún refugio nos pondrá totalmente a salvo. En esa tesitura un gestor de renta fija como Bill Gross recomendaba hace meses empresas de calidad. El dinero acudirá a bienes reales y desde luego huirá de promesas de pago de gobiernos quebrados. Si una moneda tiene las de ganar pensemos en lo que respalda al dólar. Habrá liquidez de alto riesgo.