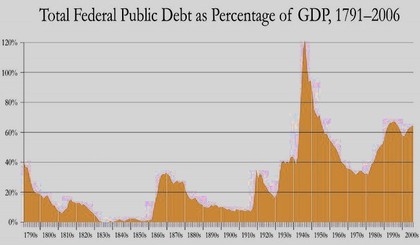

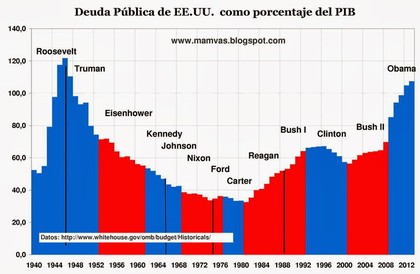

Por poner el ejemplo más significativo, la evolución de la deuda publica norteamericana ha pasado por varios ciclos. Desde la fundación de los Estados Unidos la deuda publica apenas superó el 40% del PIB hasta la gran depresión de los años 30.

Era lógico, pues, que a partir de 1929 la deuda pública subiera exponencialmente, no en vano una crisis como el crack del 29 y su posterior gran depresión, especialmente los tres años siguientes al crack, nunca se había visto y hubo que aplicar los estabilizadores automáticos, aunque quizás se debiera haberlo hecho antes de cuando se aplicaron. Durante los tres años de desplome bursátil, de octubre de 1929 a julio de 1932, el entonces presidente Hervert Hoover apenas activo la maquinaria de rescate por su excesivo conservadurismo económico pero si lo hizo su sucesor, el demócrata Franklin Delano Roosevelt, que disparó la deuda pública mediante el New Deal y posteriormente con la necesidad económica que conllevaba la entrada en guerra del ejercito americano.

Desde el final de la era Roosevelt, la deuda pública comienzo su drenaje hasta su nivel más bajo durante los años de Jimmy Carter. Posteriormente, con la recesión del 81, Ronald Reagan volvió a elevar la deuda pública para ya no detenerse salvo el paréntesis de los años de Clinton. En los momentos actuales de Obama, la deuda sigue aumentando y esta ya en el 101,53 % del PIB, todavía algo lejos del pico histórico de Roosevelt.

Me gustaría centrarme en el periodo Roosevelt -Carter, en como creció la economía en ese periodo y en como la deuda pública paso de su nivel mas alto del 120% a su nivel más bajo del 40% a finales de los 70.

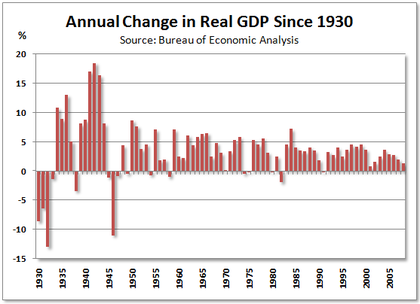

El crecimiento del PIB fue muy bueno en general, no sólo desde 1933, pasando por el rearme y la posguerra, sino hasta la fecha con solo leves retrocesos en la crisis del crudo de los 70 y, por supuesto, el retroceso más profundo durante la crisis de 2008.

En cuanto a la bolsa sin comentarios, con un Dow Jones revalorizandose un 900%. desde 1942 hasta 1966.

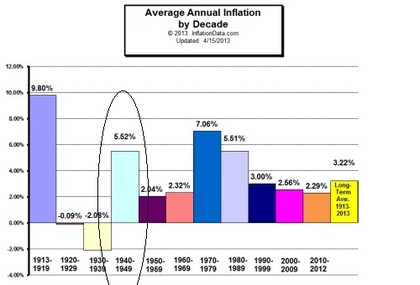

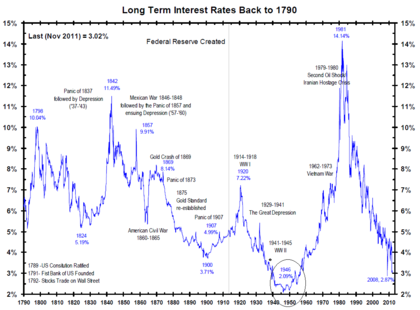

Según algunos teóricos, el efecto común entre el crecimiento económico y los tipos de interes reales negativos facilitaron la bajada de la deuda.

Evidentemente desde el pozo de la gran depresión en 1932 hasta 1945 cuando termino la guerra fue cuando más creció el PIB . A partir de los primeros años de posguerra el PIB se estanco, claro esta por efectos del desarme, al igual que el Dow Jones que tuvo unos años planos. A partir de los años 50 volvió a crecer a buen ritmo hasta que la crisis del dólar y del petróleo lo volvió a estancar levemente.

La inflación media en la década de los 40 fue del 5,5 %

Los tipos de interés, que ya venían descendiendo desde la crisis de 1921, bajaron al mínimo del 2% en 1946,

¿Quien se beneficiaba de estas condiciones macroeconómicas? sin lugar a dudas los prestatarios, como siempre sucede cuando los intereses reales son negativos, de ahí que la deuda pública fuera drenandose progresivamente y el endeudamiento privado no fuera ningún problema. En estas condiciones el ahorrador (el prestamista al fin y al cabo) es el que queda más penalizado. En la actualidad, la represión económica que están materializando los bancos centrales con los tipos de interés reales negativos no es nueva, se ha hecho en el pasado y, por supuesto, lo quieren intentar de nuevo para suavizar las altas deudas.

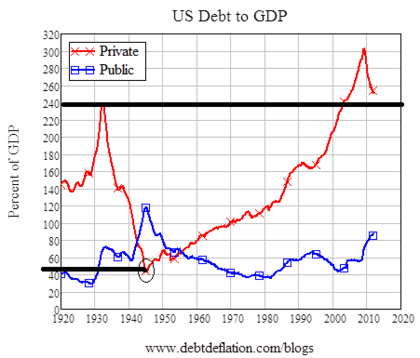

En principio cabe pensar que los ciclos bursátiles son independientes a los ciclos de deuda pública. El PIB subía, las bolsas subían y la deuda publica descendía mas o menos al mismo ritmo durante ese periodo 1942-1980. Actualmente la deuda pública vuelve a estar disparada por encima del 100%. La experiencia nos ha demostrado que, con esa deuda publica, se puede crecer y los mercados pueden ser perfectamente alcistas de largo recorrido, no obstante yo añadiría una diferencia entre el pico de deuda pública de 1942 y la actual, la deuda privada.

En 1942 la deuda privada era del 50% del PIB. Actualmente es del 250%, más o menos la misma que había en 1932 cuando el punto mas critico de la gran depresión.

Para mi, una observación importante es que durante el periodo 1932-1945 , la deuda privada se contrajo desde el 240% del PIB al 50%. Si comparamos, desde que supuestamente termino la crisis de 2008, el desapalancamiento privado aun es insuficiente, reduciendose del 300% del PIB al 250% en poco mas de 5 años. Probablemente ello tenga que ver con el hecho de que el creciemiento nominal del PIB entre 1932 hasta 1943 fuera del 130%, incluida la laguna de la recesión de 1938 provocada por el fin de los estímulos del New Deal, mientras que desde 2009 hasta 2014, incluyendo las expectativas del año actual 2014, apenas ha crecido un 18%. El crecimiento es muy distinto en ambos casos y eso es lo preocupante.

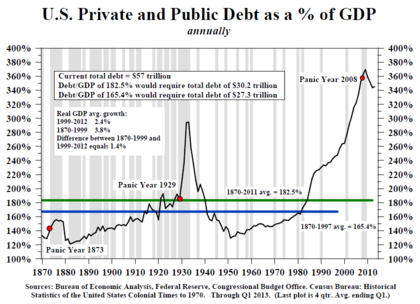

En cuanto al total de deuda, ésta sigue siendo muy alta, aproximadamente un 350% del PIB. En el siguiente gráfico se pueden ver en puntos rojos los inicios de las anteriores crisis consideradas sistémicas por algunos economistas. Cuando empezó su posterior recuperación económica se paso previamente por un desapalancamiento hasta acercarse al 120% del PIB y, a partir de ahí, la deuda volvía a crecer.

La crisis de 1873 estalló con una deuda total del 140% del PIB, la de 1929 con una deuda total del 180% y la de 2008 con una deuda total del 360% del PIB.

Los dos últimos tramos alcistas de 70 años de duración en el Dow Jones fueron apoyados con una deuda total creciente si comparamos el gráfico anterior con el siguiente.

Mi pregunta es ¿se puede volver a crecer de manera sostenida con este total de deuda actual o hará falta más desapalancamiento? ¿volveremos a subir tirando nuevamente de deuda? particularmente lo veo difícil a no ser que previamente estalle la burbuja de deuda existente.

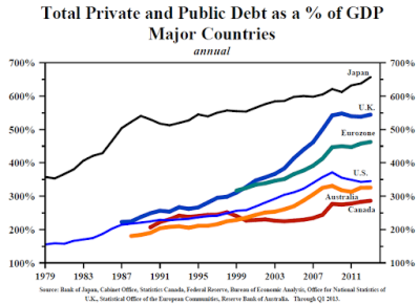

Si la deuda total americana parece gigantesca que decir de la de otros paises incluida la zona Euro que esta rozando el 500% de su PIB.

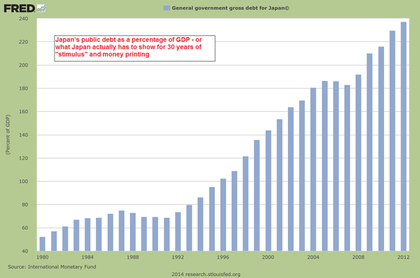

Evidentemente la palma de oro se la lleva Japón con una deuda publica del 230% y una deuda privada del 400% y creciendo. ¿Hasta cuando será esta deuda sostenible?

Caso preocupante el japonés. Su deuda pública se disparo cuando estalló su crisis sistémica en 1990 desde el 70% al 230% actual y creciendo año tras año. Es incomparable la deuda privada que tenían los estados unidos en 1942 con la que tiene Japon hoy día. Desde mi punto de vista, el futuro crecimiento económico de japon es muy dudoso. Con una deuda total del 650% de su PIB no es de extrañar que el indice Nikkei 225 no pueda romper su tendencia bajista desde 1990 aunque este peleando por ello desde hace un año.

En definitiva, esta por ver si con una deuda total americana del 350%, con una deuda total japonesa del 650% o una deuda total de la eurozona del 450% se puede iniciar un largo ciclo económico expansivo o, por el contrario, en cualquier momento puede estallar la burbuja de deuda.

Los datos macro se me escapan, no se si sería posible un crecimiento sostenido con la deuda actual, pero la lógica me dice que no, que es materialmente imposible seguir endeudándose y crecer. Esta es la próxima burbuja.

Si el motivo de la actual crisis fue una burbuja, la inmobiliaria, y se pensó en métodos para controlar el apalancamiento de los bancos, el que fueran tan especulativos, ¿Por que los gobiernos han entrado en la misma trampa? Se han vuelto especuladores, especuladores de la economía en general.

Caso sangrante es el del estado español, que destina el dinero de las pensiones a sufragar la deuda del propio estado...¿Haciendo trampas al solitario?

En fin...ya veremos como termina, aunque pienso que las pensiones futuras están totalmente hipotecadas.

http://compraraccionesdebolsa.com/quieres-tener-derecho-una-pension-de-jubilacion-buscate-la-vida/Me parece que se confunden las consecuencias con las causas. El crecimiento económico es un crecimiento, principalmente, privado y el crecimiento público trata siempre de "drenar" de esa abundancia. Por eso es normal que cuando decae el crecimiento privado la deuda pública tiende a aumentar y viceversa. El aumento de deuda pública es consecuencia directa de la contracción del sector privado (de hecho la crisis es por culpa del insostenible endeudamiento privado de empresas y de familias). La pregunta sería, ¿puede el sector privado crecer manteniendo su nivel de endeudamiento o, mejor dicho, sin desapalancarse? La respuesta claramente es, no. De la crisis de 1929 se creció porque el sector público absorbió el endeudamiento privado americano al meterse en una guerra mundial en 1941 y así reactivó la producción privada.

la economia real esta atrapada por la economia financiera,no hay inflacion, crecer un 0,6 es crecer, si creces un 6% y tienes un 5% de inflacion creces un 1%, pero esta situacion no le gusta a la economia financiera,si realmente se quisiera bajar la deuda se bajaria con dejar 4 o 5 autonomias en Españay otras cosa mas se arreglaba, pero no, se cargan los hospitales y lo publico se bajan los sueldos y se suben los impuestos, todo impuesto por la economia financiera, baja inflacion, es el dorado, se crece claro que se crece, si un mendigo tiene un euro en el bolsillo y pidiendo consigue otro, esta creciendo al 100%,

La inflación quita valor a la unidad monetaria aunque el sentimiento psicológico (pq aumentan los sueldos o suben los precios) es que se cobra más o se gana más, pero no es así.

Nos endeudamos con intereses bajos y con muchisimo capital, por lo tanto con baja inflacion, (en realidad es un timo),con deflacion no se necesitan sueldos altos, por lo tanto bajan, entoces como se puede pagar el capital de la deuda, en esta situacion es imposible pagar lo que se debe estamos secuestrados por la economia negativa y esta situacion les encanta porque la deuda se pagara cuando ellos quieran, porque tienen el sarten por el mango, y con la deflacion la deudas crecen, la deflacion esta bien si te pilla con dinero y no debes nada

Por eso de esta crisis no saldremos hasta que no se drene hasta niveles sostenibles de deuda privada y, por ello, se bajan tipos de interés y se prefiere una inflación pequeña y estable. Pienso que es equivocado el enfoque clásico de salir de la crisis exclusivamente desde el consumo como establecía Keynes pues la historia demostró que para salir de la crisis así hizo falta un "fuerza mayor", una guerra de nivel mundial. Actualmente hay ciertas corrientes de pensamiento que defienden que un proceso de deflación sería beneficioso pues aunque contrae el consumo (el innecesario pues la gente sigue comiendo, vistiendo, conduciendo y gastando para su subsistencia) se aumenta la renta de ahorro y se acaba con mayor rapidez con el endeudamiento privado pues las mismas unidades monetarias no utilizadas en el consumo aumentan de valor y acaban con mayor rapidez con ese endeudamiento privado. Es una opinión, por supuesto pero la historia ha demostrado que es posible en el periodo continuado de deflación del siglo XIX en EEUU que coincidió con el menor endeudamiento público y privado de su historia y reseñado así por los estudios de Milton Friedman.

Una deflación es obligada que ocurra porque parte de lo ganado por los consumidores (empresas o familias) se destina a pagar las deudas contraídas y, por ello, se detrae del consumo. La deflación es, de nuevo, un síntoma y no tanto la causa de la enfermedad.

Yo recuerdo los tipos al 12% y mas altos, con la compra de un piso, el capital era bajo y muchos intereses me compre un piso , conseguia ahorrar 500 mil pesetas en un año , me lo quitaba del capital y me bajaba una burrada los intereses, y sicologicamente la queja generalizada era los tipos tan altos, pero el capital era bajo, fue bajando la inflacion y los tipos pero subiendo el capital hasta tal punto que lo que se hacia al 12% no interesaba hacerlo, porque te quitas muy poco capital y poco de intereses, si bajan los tipos y sube el capital en realidad es una mierda es un timo, porque lo que impera a nivel de propaganda son tipos bajos inflacion baja pero no te ahorras nada sino que te gastas lo que no tienes, en realidad que ignorante somos,

La deuda en sí no es mala. Lo malo es la utilización que se haga de ella. Si es para producir es bueno. Si es para derrochar es mala.

Igual que las empresas o los individuos.

Pero el exceso de deuda puede no resultar porque en toda inversión hay riesgo y si te pilla endeudado... te quedas pillado.

Se empezó a crecer al acabar la guerra, no durante o a causa de la guerra.

Creo que estaremos de acuerdo en concretar que las consecuencias económicas beneficiosas se notaron después de la guerra pues la economía no es un interruptor que le das y funciona. Además, EEUU entró en 1941 en la guerra, no antes, por lo tanto es de suponer que los beneficios no se notaron hasta unos años después.