Mediante tal o cual indicador, hay muchos que ponen en duda que se está acercando una recesión. Suelen ser indicadores reales que no muestran claramente el estado de las expectativas. Una recesión, como decía Friedman, es debida a un cambio súbito, alcista, en la demanda de la liquidez en sentido amplio, lo cual denota un miedo sensible a la incertidumbre desatado por cualquier factor que no gusta a los inversores.

Lo que debe estar claro, es que desde la crisis de 2008 ha aumentado, y se ha mantenido, una clara preferencia por la liquidez sobre otros activos, como puede verse en el siguiente gráfico que paso a explicar: representa el % de activos líquidos o muy líquidos (incluyendo los bonos del Tesoro) en EEUU, sobre el total de activos financieros.

Se ve claramente que la preferencia de estos activos sobre los demás ha repuntado recientemente hasta cotas vigentes justo en los momentos de mayor desconcierto e incertidumbre tras la recesión de 2008. Por cierto, esto es la otra cara de la moneda de la caída inusitada de los tipos de interés.

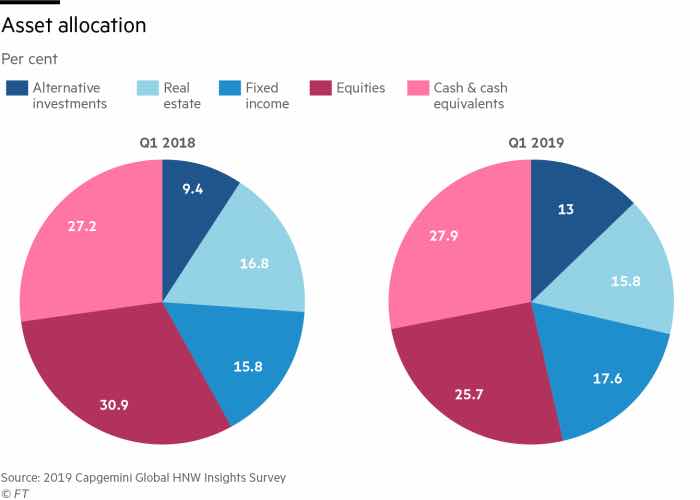

Otro enfoque es el que ofrece Alice Ross en el FT, en el que se selecciona una franja de capacidad monetaria de invertir superior a un millón de dólares, a nivel global, y se ve cómo distribuyen su riqueza total. Es claro también que en un año la preferencia por la liquidez ha aumentado sensiblemente, y si le sumamos la renta fija, el porcentaje alcanza un 45%, mientras que el % de renta variable disminuye sensiblemente.

Estos son indicios claros de que la gente prefiere mantenerse lejos del riesgo, cosa que además se corresponde con la atonía de la inversión productiva, lo cual confirma que hay una debilidad de la demanda de consumo e inversión a nivel global.

Se puede cuestionar que los bonos a largo plazo tengan tanta liquidez, pero sí que la tienen, pues todo el mundo espera que en caso de subida de los rendimientos, rápidamente los bancos centrales comprarían esos bonos en un nuevo QE ya anunciado. Por ello, está justificado sumarlos a la liquidez intrínseca.

Algunos países importantes, como es el caso de Alemania, ya han registrado caídas de su PIB, y otros están camino de ello. Ergo, una recesión mundial es probable.

¿Cuál es la causa de esta incertidumbre? Bueno, creo que está en boca de todos que las guerras comerciales de Trump están en la raíz del problema. Como dice Krugman “Trump no es bueno para los negocios”. Si alguien lo duda, que mire el índice que construye el FMI de incertidumbre en el comercio internacional:

El riesgo evidente para los bancos centrales es una nueva tendencia a la deflación, y ellos mismos ya han anunciado estar dispuestos a usar la gran artillería para evitarlo. Es decir, Quantitavity Easing, o adquisición de títulos, incluso privados. Sin embargo, el QE desarrollado desde 2008 ha adolecido de cierta ineficacia, al no llegar al conjunto de la población. Por eso, hay autores que contemplan medidas adicionales, con la colaboración de los gobiernos, para que esa expansión de liquidez llegue a todos los agentes en general. En mi opinión, la más efectiva medida sería, como explica Ben Bernanke:

Cada una de las opciones de política que he discutido hasta ahora implica que la Fed actúe por su cuenta. En la práctica, la efectividad de la política anti-deflación podría mejorarse significativamente mediante la cooperación entre las autoridades monetarias y fiscales. Una reducción de impuestos de base amplia, por ejemplo, acomodada por un programa de compras en el mercado abierto para aliviar cualquier tendencia a que aumenten las tasas de interés, seguramente sería un estimulante efectivo para el consumo y, por lo tanto, para los precios. Incluso si los hogares decidieran no aumentar el consumo, sino que reequilibraran sus carteras utilizando su efectivo extra para adquirir activos reales y financieros, el aumento resultante en los valores de los activos reduciría el costo de capital y mejoraría las posiciones en el balance de los posibles prestatarios. Una reducción de impuestos financiada con dinero es esencialmente equivalente a la famosa "Helicopter Money" de dinero de Milton Friedman.

Por supuesto, en lugar de recortes de impuestos o aumentos en las transferencias, el gobierno podría aumentar el gasto en bienes y servicios actuales o incluso adquirir activos reales o financieros existentes. Si el Tesoro emitiera deuda para comprar activos privados y la Fed comprara una cantidad igual de deuda del Tesoro con dinero recién creado, toda la operación sería el equivalente económico de las operaciones directas de mercado abierto en activos privados.

Pero alguien puede cuestionar que esa bajada de impuestos financiada por el Banco Central sea considerada como transitoria, no como renta permanente, y no sea consumida e invertida. Por eso, creo que la bajada de impuestos debe ser garantizada como permanente, como una reforma estructural definitiva, que acerque los impuestos y su carga a beneficio de los factores más productivos. Por cierto, todo lo contrario que se propone el gobierno actual en España.