Ya es muy sabido que los traders de la plataforma Robinhood han estado especulando de forma irracional con algunas compañías.

https://robintrack.net/

Lo que pocos saben es algo que vengo diciendo desde hace mucho. Las supercomputadoras y los Quants de Wall Street (también conocidos como HFT o algotraders) les están comiendo el mandado a muchos de ellos al igual que lo hacen con muchos otros traders retail todos los días.

Ellos ganan más entre más estemos entrando y saliendo del mercado. Muchos no se dan cuenta, pero el spread (bid/ask) es parte del costo que pagamos por transacción. y afecta los rendimientos.

La mayoría de las plataformas como Robinhood y otros brokers que se enfocan en los pequeños traders e inversionistas, venden su order flow a estos Hedge Funds que usan High Frequency Trading y que casualmente son los market makers (creadores de mercado), y ellos aprovechan esta información para venderte un poquito mas caro y comprarte un poquito más barato. Frontrunning le decimos en la jerga.

Ellos ya saben lo que vas a hacer y se adelantan en el cortísimo plazo.

Qué es el order flow?

Es el registro de las ordenes de compra y venta que hacen los traders e inversionistas. Cada vez que el cliente ejecuta una orden de compra o venta, entonces el broker envía esa información a los HFT y ellos son quienes cruzan la orden para que se ejecute.

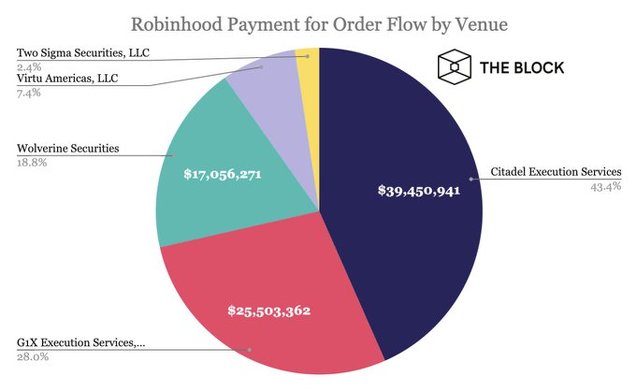

Robinhood le vende su order flow a los HFTs como muestra la imagen (HT Frank Chaparro). Pero no se espanten, es una práctica legal (SEC Rule 606) y común (aunque algo opaca) en este mundillo.

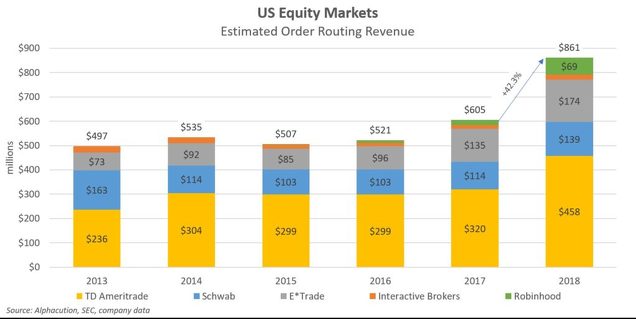

TDAmeritrade, Fidelity, Schawb, E*Trade y Firstrade también lo hacen. Una de las excepciones es InteractiveBrokers ya que ellos construyeron su propio sistema.

La mayoría de los trades que estos brokers pasan a los HFTs se realiza en dark pools y no en el NYSE o NASDAQ.

Vender su Order Flow les genera buenas ganancias a estos brokers como podemos ver en la segunda imagen (cortesía de Alphacution).

Con esta información, ustedes reflexionen y decidan si su estrategia en el largo plazo va a poder vencer a los HFTs que ya saben lo que ustedes van a hacer.

Hay que buscar juegos en donde tengamos una ventaja clara, en lugar de meternos en juegos donde estamos en clara desventaja.

Time in the Market, not market timing

Suerte!!!

Será legal, pero es de sinvergüenzas! Porqué lo permiten las comisiones nacionales del mercado?

En respuesta a Rafael Manzano

Tiene sus cosas buenas y sus cosas malas.

Han de pensar que las buenas compensan a las malas.

La verdad no sé exactamente.

La plataforma de robin hood obtiene sus ingresos pactando con los creadores de mercado para llevarse una parte de los spread, pero los HFTs juegan en una liga y temporalidad completamente distinta a la de un retail convencional.

La competencia de un HFT es el creador de mercado ya que obtiene sus beneficios de las pequeñas imperfecciones de la microestructura del mercado del cortisimo plazo. Pero esto mismo beneficia de forma indirecta al retail, puesto que esa enorme cantidad de liquidez y aumento de competitividad hace disminuir los spread de los que se benficiaría un retail.

No es casualidad que los productos más iliquidos sean los más caros , a mayor liquidez mejor para el retail.

Claro que juegan en una temporalidad diferente. Son mucho más rápidos que los traders retail desde sus móviles y laptops.

Que los HFTs le comen el mandado a los traders retail y les hacen frontrunning no es algo que yo haya inventado. Está super bien documentado.

Aparte también toman ventajas de lo que comentas sobre las microestructuras del mercado.

No digo que sean malos. Y sí aportan liquidez, pero todo tiene un trade off en este mundillo, y la liquidez que brindan viene acompañada de mas amplitud en los movimientos debido a que amplifican el momentum, algo que también está documentado.

La liquidez es buena, pero el punto es que cuando más se necesita de esa liquidez es cuando menos la tenemos. Esto es lo que ha pasado en todos los flash crashes y también ha sido super estudiado.

La inteligencia artificial y la alta frecuencia son las que han convertido a blackrock en un imperio, entre otros. En el libro " Un hombre para todos los mercados " de Edward O. Thorp se habla de estos manejos y de otras cosas. El autor jugaba a las cartas con Warren buffett y cambio las reglas del Blackjack para siempre.

A los que nos va la marcha y picoteamos el mercado, si te pasas de listo de fulminan jj

En respuesta a Jose Antonio Guerrero Sierra

Genial libro. Al igual que The man who solved the market.

En respuesta a Gaspar JGF

¡Gracias por la recomendación de los libros a ambos! Ya los tengo en mi e-reader. Empezare con ellos en breve porque estoy "devorando" este: An Economist Walks into A Brothel de Allson Schrager.

Lo mejor que he leído en mucho tiempo. Me quedaría corto en alabanzas. Va sobre la gestión del riesgo. Pero es super ameno. Empieza con los burdeles (como dice el título) pero examina negocios o situaciones totalmente increíbles. Muchas de ellas me eran desconocidas ( y mira que he leído sobre el tema) como el negocio de sementales de caballos de carreras o el surf extremo de olas gigantes... Fantástico encontrar un libro ameno y educativo.

Muy interesante.

Pero tengo una duda. Yo siempre compro a precio limitado. Por ejemplo, antes de ayer puse una compra limitada a Team Viewer, la cual se ejecutó totalmente a dicho precio.

En este caso, entiendo que nadie ganó nada no? Tal vez el secreto esté en no operar a mercado.

Saludos

En respuesta a Toni Bofill

Al final yo creo que siempre hay intermediarios que ganan algo, porque compramos en un mercado que no es primario. Yo ni idea de esto, pero es un poco como comprar un Etf derivado o físico, son mercados diferentes con reglas diferentes, para mí esto es una locura, lo simple y sencillo es mil veces mejor y más barato..sd

En respuesta a Toni Bofill

Correcto, la clave para nosotros es poner un precio fijo, que luego ellos te venden acciones que ya tenían o que compran un poco mas barato, ¿Qué mas da?.

El problema son las ordenes a mercado que te puede pasar de todo, a mi me comieron un uno y pico adicional, cuando me salto el stop y solo tenia la posibilidad de ¨A mercado

En respuesta a Toni Bofill

Aunque una compra sea limitada, entras en un punto de la horquilla en ese momento. Si se parase el tiempo y en ese mismo momento las vendes, hay un spread. Donde más se comen los posibles rendimientos es si el activo soporta costes diarios. Por eso mi opinión es que no es rentable cfds para acciones con posicionamiento alcista y a largo plazo, es mejor contado.

El problema no son las comisiones, sino las comisiones mantenimiento, ojalá todos estos brokers se generalicen, y joder, se compra activos para mantener un mínimo, recorridos que fluctúan a corto no interesan, solo para traders expertos, pero si yo compro AMD, Microsoft, Amazon, Activision Blizzard, Vipshop etc etc, no es para ponerles un stopcillo que me lo rebanen a la más mínima.