Lo siento, hay quienes no quieren enterarse que el dinero a veces es un problema que desbarata todo. Si no hubiera dinero, el comentario de Polavieja aquí abajo tendría cierto sentido, pero es que resulta que el mundo funciona con dinero. Sí, ya sé, es un incordio para los Austriacos, con su equilibrio de ahorro e inversión, pero hay dinero y su demanda es inestable. Y a veces, tiende a desaparecer de la circulación porque todo el que lo tiene lo guarda y el que no, lo busca desesperadamente vendiendo sus activos, que caen de precio. Es una situación endiablada que afecta a deudores y acreedores, porque éstos ven caer a plomo sus activos, que se han ganado con su ahorro, mientras que los otros se alejan remotamente de poder saldar la deuda, pues su colateral está cayendo. Todo cuadraba antes del pánico, las deudas de unos estaban coletarizadas y todos confiaban en cobrar su préstamo. Pero después de la subida de la demanda de dinero no queda nada de eso. Y es que el que se empaña a seguir a los Austriacos y no reconocer que el dinero no es una oferta, sino también una demanda que a veces se vuelve irracional, juegan con la idea que el dinero en circulación es siempre el mismo. Falso.

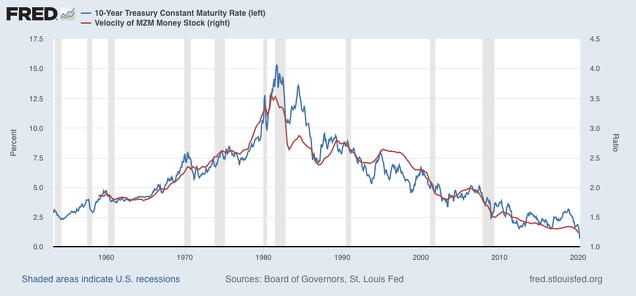

Que la situación monetaria, que revela este gráfico,

Es de extrema demanda de activos muy líquidos aunque rindan cero, es difícil de rebatir. Mientras la oferta monetaria está más baja que nunca, la demanda de bonos del Tesoro americano es tan alta que su tipo de interés es cero.

Como dicen Beckworth,

Hay tres razones por las cuales la caída en el rendimiento del tesoro a 10 años es importante. Primero, implica que hay un exceso de demanda de activos seguros. Estos son valores que se espera que mantengan su valor en una crisis financiera y, como resultado, son altamente líquidos. Las mayores fuentes de activos seguros son los bonos del gobierno de las economías avanzadas, especialmente los bonos del Tesoro de EE. UU. La demanda mundial de ellos ha superado con creces su oferta y esto ha llevado al problema de escasez de activos seguros a nivel mundial. El rendimiento del tesoro a 10 años que cae por debajo del 1% es la última manifestación de este fenómeno.

La escasez segura de activos es problemática porque equivale a un amplio shock de demanda de dinero que frena el crecimiento de la demanda agregada. Una solución es que los precios de los activos seguros (tasas de interés) se ajusten hacia arriba (hacia abajo) hasta el punto de que la demanda de activos seguros esté saciada. El límite inferior efectivo (ELB) en las tasas de interés evita que este ajuste ocurra y hace que los inversores busquen activos seguros en otras partes del mundo. Como resultado, otras economías también se ven afectadas por el problema de la escasez de activos seguros y experimentan un menor crecimiento de la demanda agregada.

La demanda de activos seguros, como se señaló anteriormente, está estrechamente vinculada a la demanda de liquidez. Esto se puede ver en la figura a continuación, que muestra que el uso de activos monetarios (es decir, la velocidad del dinero) sigue de cerca el rendimiento del tesoro a 10 años. Durante la última década, esto ha significado que las tenencias de dinero deseadas del público han aumentado a medida que ha disminuido el rendimiento del tesoro a 10 años. Todo lo demás igual, esto implica un crecimiento más lento en el gasto agregado.

Esta situación inestable requiere medidas excepcionales que se ha dado en llamar “Helicopter Money”, que consiste no en prestar, sino en dar dinero libre de devolución a los afectados por la pandemia, dinero que saldría del banco central y se entregaría al gobierno a cambio de deuda.

Como dice Norbert Häring,

Pero la medida también atrae críticas y no ha encontrado mucho apoyo entre los economistas europeos. Una excepción es el ex ministro de finanzas griego, Yanis Varoufakis, quien escribió en Twitter htat 2000 euros por ciudadano de la zona euro costaría 750 mil millones de euros y sería un dinero mucho mejor gastado para impulsar la demanda que la liquidez del BCE a los bancos y corporaciones zombies ".

Demasiado poco para algunos, innecesario para otros

Los economistas franceses Emmanuel Saez y Gabriel Zucman, conocidos por su investigación sobre la desigualdad, criticaron que "1000 dólares es demasiado poco para quienes han perdido su trabajo y no lo necesitan quienes no lo han perdido". En su lugar, pidieron al estado que compensara a las empresas y a los trabajadores independientes por su pérdida de ingresos, bajo la condición de que no despedirían a sus empleados.

La analista bancaria y columnista Frances Coppola, quien el año pasado abogó por el uso del Helicopter Money en su libro “Quantitavity Easing para la gente", también se opuso enérgicamente. "Este no es el momento para el dinero del helicóptero", escribe. Para ella, la demanda estimulante no es la respuesta. De lo contrario. Lo que le parece necesario es permitir que los ciudadanos y las empresas sobrevivan económicamente.

"Los que han perdido sus ingresos debido a la crisis necesitan un reemplazo de ingresos suficiente", escribió en el sitio web "OpenDemocracy". Y aquellos que no necesitan el dinero ahorrarían el dinero de su helicóptero o lo usarían para actividades que uno no quiere alentar.

Sin embargo, también de parte de los economistas europeos se están pidiendo romper un tabú...

para financiar medidas contra la crisis económica, que según la opinión prevaleciente probablemente sea peor que la última crisis financiera. Algunos, como el reconocido economista español y consultor del banco central Jordi Gali, llaman a su propuesta también Helicopter Money, aunque en una definición muy amplia. "Ha llegado el momento del dinero directo no reembolsable de las transferencias fiscales necesarias por parte del banco central", escribe en el sitio web de debate "VoxEU.org".

Esto debería permitir a todos los países de la zona del euro compensar parcialmente a las empresas y ciudadanos con transferencias no reembolsables para cubrir su pérdida de ingresos, en lugar de solo a través de préstamos. Restringir el apoyo a los préstamos solo conduciría a un sobreendeudamiento prolongado y más tarde a una ola de quiebras.

Con el fin de evitar que los gobiernos pierdan solvencia crediticia a través de un fuerte aumento de la deuda, violando las reglas de la deuda u obligándolos a refinanciar altos intereses en los mercados de bonos, Gali pidió al BCE que vaya más allá de comprar grandes cantidades de bonos del gobierno. En lugar de prestar indirectamente a los gobiernos de esta manera, el BCE debería dar el dinero a los gobiernos de inmediato. Esto tomaría la forma de que el BCE acreditara a los gobiernos las cantidades necesarias en su respectiva cuenta del banco central.

En términos contables, esto se haría reduciendo el capital social del banco central o creando una contrapartida en el lado del activo del balance.

Un grupo de 18 economistas portugueses hizo un reclamo similar en "VoxEU". Quieren que el BCE refinancie las medidas de crisis comprando bonos de gobiernos con vencimientos de 50 años o más y tasas de interés muy bajas, preferiblemente tasas de interés cero. El reembolso debe realizarse solo con un retraso considerable y muy gradualmente. Según esta propuesta, cada gobierno podría emitir dichos bonos de acuerdo con su pérdida de ingresos y gastos adicionales debido a la epidemia de la corona.

Es evidente que sobre la idea matriz se han elaborado variaciones, pero lo básico es que el banco central de dinero al - o a los - gobiernos para que lo dirijan específicamente a los afectados económicamente por la pandemia. Es decir, empresas y trabajadores que se han visto obligados a cerrar (incluso a quebrar) e ir al paro.

Es claro que en EEUU hay un conato, o ensayo, de HM, pues el gobierno está mandándonos cheques a gente con financiación de la FED, que se concreta en absorción de deuda pública a un tipo de interés mínimo. Sin embargo no está claro que el gobierno esté dirigiendo ese dinero a los afectados por la pandemia, sino indiscriminadamente.

En todo caso, pese a Jordi Gali y sus consejos, el BCE no está por la labor del HM, cuando sería la única manera de que los países miembros no acabasen quebrados. Una vez las deudas acumuladas en el BCE, sería más fácil solucionar el problema de las deuda; pero si ésta no es monetizada, será difícil que el problema sea tratable.

Ciertamente, quien no ha perdido renta no tiene por qué recibir ayuda suplementaria. Lo que se le le pide es que gaste su tasa de consumo cuando la oferta vuelva a estar disponible. Pero este gobierno ha cometido muchos errores, como sacar ahora lo de la renta mínima cuando todos los recursos deben ir a los perjudicados. Se podía haber aplazado esta y otras cosas, sobre todo con el BCE escatimando su acción expansiva, y otras fuentes de liquidez no ofrecen más que créditos con cargas, cuando se dice una y otra vez que la situación deudas de los países MEDs van a salir quebrados.

Precisamente se trata de no hinchar innecesariamente la deuda. De eso trata el Helicopter Money.

Si tenemos dos personas que ganan lo mismo y una se lo gasta todo e incluso se endeuda para vivir por encima de sus posibilidades, y la otra gasta un 75% y ahora un 25% anual por si acaso vienen mal dadas, y resulta que vienen mal dadas, cuando haces un HM para ayudar al que no tiene nada castigas al que ahorró, incluso aunque el HM simplemente disminuya la deflación y no genere inflación.

El HM desincentiva el trabajo (la producción), el ahorro y el pago de impuestos. Especialmente en paises como España e Italia. Y dudo mucho que si se implanta sea una medida temporal pues ningún político querrá renunciar a ella. Solo se terminará el programa una vez se constaten sus desastrosos efectos y/o su inviabilidad financiera.

El HM es premiar a la cigarra y castigar a la hormiga.

En respuesta a Manuel Polavieja

Cuando juzgas esto tienes que compararlo con no hacer nada. Si no haces nada, el ahorrador se va encontrar con unos activos que no valen nada porque la cigarra no tiene medios para devolvérselos. Que preferirá, ¿que ayuden a la cigarra a devolver lo que le ha prestado la hormiga, o que quiebren los dos?

En respuesta a Miguel Navascues

Por favor, ya está bien de ejemplitos tendenciosos para niños.

En respuesta a Manuel Polavieja

Primero tendrías que definir que es vivir por encima de sus posibilidades. Realmente la propensión marginal al consumo está inversamente relacionado con la propensión marginal al ahorro. De manera que el ahorro es un consumo futuro.

Cuando se habla de endeudarse habría que definir que es vivir por encima de sus posibilidades. Cuando compras una casa para poder vivir, está claro que no vas a tener para comprarla integramente y tendrás que pedir una deuda, todas las personas independientemente de su posición en la renta se endeudan en algún momento de su vida.

Eso quiere decir que todos viven por encima de sus posibilidades pues de lo contrario no necesitarías endeudarte, lo gracioso es que el sistema está desarrollado para que adquieras deuda de lo contrario no funcionaría y estaríamos en la edad media.

Partiendo de esa sencilla explicación y sabiendo cómo funciona el sistema, es mucho más lógico adquirir deudas para dar liquidez que no lo contrario, como se demostró en la Gran Depresión.

En respuesta a Mister killer

Exactamente. No habría ahorro de unos sin la deuda de otros. Tú ahorras para ganar una rentabilidad prestando tu ahorro. El problema es que las deudas a veces hunden al deudor, y una de esas ocasiones es una contracción de liquidez que hace caer los precios de los activos.

¿Que se hace? Nada?

En respuesta a Manuel Polavieja

Holanda es un país con mucha deuda privada y van como un tiro ...también viven por encima de sus posibilidades ?

En España ahora mismo la deuda privada es muy baja por lo tanto hay poca actividad y se emprende poco...

En contraste con Holanda ellos poca deuda pública y nosotros mucha, está cambiado los contrapesos de la deuda ...si lo sumamos como una estamos a la par pero no es lo mismo...

Jajaja

En respuesta a Pepe Mary el Chucho de Colastani

Si Europa tuviera lo que tiene que tener, Holanda con sus negocios luxemburgueses pagaría sus impuestos como todo el mundo y ya veríamos como la economía de Holanda responde. Claro, que en este caso, todos los demás lugares con "vacaciones fiscales" deberían también pasar por caja como el País Vasco....

En respuesta a Pepe Mary el Chucho de Colastani

Otra variable a considerar es en que se aplica el capital prestado: cañones o mantequilla. Si utilizas el préstamo para comprar medios de producción, esa producción futura generara ingresos con lo que devolver la deuda mas intereses mas excedente. Si utilizas el préstamo para irte de viaje, darás de comer al hotelero esa temporada y ahí se acaba la multiplicación de riqueza que realizas... ?

En respuesta a Manuel Polavieja

toda la razón, premiar a la rata y castigar a las personas que lo hacen bien

En respuesta a Rafael Manzano

Esa variable sería las cigarras que les gusta la buena y mientras las hormigas llenan la hucha también gracias a las cigarras...jajajs

En respuesta a Rafael Manzano

Esto es como los conductores y los peatones ...todos somos peatones y conductores .

Salvo alguna rata o hormiga que no se compra un coche para ahorrar y se buscan a las cigarras para que los monten en el coche....jajajw

En respuesta a Miguel Navascues

"Por favor, ya está bien de ejemplitos tendenciosos para niños."

¿Este es el nivel del debate? Y que se supone que tengo que responder yo, ¿Ya está bien de teorías unicornianas donde imprimir papelitos es crear riqueza?

Vamos a ver, que todo ahorro sea la deuda de otro agente es radicalmente falso. El ahorrador puede ahorrar en activos reales (inmuebles, acciones, oro, etc) que no son la deuda de nadie.

Y en el caso de que el ahorrador sea acreedor de un deudor, y el deudor no puede pagar, para eso está la institución de la quiebra y los concursos de acreedores. Quien es acreedor ha de asumir las consecuencias del riesgo que ha asumido.

En respuesta a Manuel Polavieja

El problema de raiz del sistema monetario es asimilar que dinero y crédito son la misma cosa. Y en esta confusión también caen la mayoría de los austriacos (Mises).

Cuando no hay una clara distinción entre dinero y crédito, tampoco puede haber una clara distinción entre deudor y acreedor. De ahí el absurdo de llamar al BC "prestamista" de última instancia. Esto es falso, el BC es deudor de primera instancia, no hay más que mirar a su balance cuando emite moneda, que es lo que expande ¿sus fondos propios o su pasivo?. Evidentemente su pasivo, por tanto se endeuda. Y es que la emisión de moneda no es más que monetizar deudas, y una deuda por mucho que se monetice sigue siendo una deuda.

Este es el problema de raiz, todo lo demás es atacar los síntomas y dar una patada hacia adelante. Es decir, solucionar un problema de deuda con más deuda.

En respuesta a Educacion Financiera

Aquí no hay más ratas que vosotros que no dais la cara.

En respuesta a Manuel Polavieja

“Vamos a ver, que todo ahorro sea la deuda de otro agente es radicalmente falso. El ahorrador puede ahorrar en activos reales (inmuebles, acciones, oro, etc) que no son la deuda de nadie.”

Eso, sí no hay dinero. Si lo hay, tú ahorras o en dinero o en activos. AHorra en dinero sin considera, según tu escuela, de imbeciles. Pero resulta que a veces hay cientos, miles de imbeciles, lo que produce el gráfico del artículo. Falta de liquidez y tipos de interés cero. Y deflación. Esto tiene efectos reales sobre el valor de las cosas, activos, por ejemplo. Y dinero, por ejemplo, que cada vez vale más.

En respuesta a Miguel Navascues

Jajaja

En respuesta a Miguel Navascues

Esto si que son argumentos, ahora ya me ha convencido totalmente. Tiene usted toda la razón.

En respuesta a Miguel Navascues

Que las personas ahorran principalmente en activos reales y no en dinero es un hecho, no es algo que diga ninguna escuela (ver link de la aeat más abajo sobre la distribución del patrimonio en España).

Los tipos de interés tan bajos no se deben a que la gente se dedique a acumular enormes cantidades de Euros (que además no es cierto). Los tipos de interés tan bajos se deben a que el exceso de regulaciones y de impuestos reducen la rentabilidad de cualquier actividad económica de manera que nadie está dispuesto a endeudarse sino es a un tipo inferior a esa rentabilidad. La banca entra al trapo y ofrece crédito a esas rentabilidades, lo que facilita que otros lleguen y pidan prestado para invertirlo en los pocos negocios que están permitidos y son rentables, incrementandose la competencia y bajando por tanto de nuevo la rentabilidad. Los bancos vuelven a entrar al trapo prestando a tipos más bajos y así sucesivamente hasta llegar a donde estamos, que es la Sobrecapacidad: Activos financieros y bienes de capital disparados y lógicamente bienes de consumo por los suelos por la abundante oferta.

Para colmo, cuando alguna empresa quiebra resulta que hay que rescatarla. Apuntalando aun más esa sobrecapacidad y profundizando en el problema en lugar de solucionarlo. ¿Lo siguiente? Tipos de interés negativos. Todo muy lógico y normal, que el acreedor pague al deudor.

Ahora resulta que para la economía funcione no hay que acumular capital (algo que hasta los Marxistas y los neoclásicos estaban de acuerdo). Ahora para que la economía funcione no hay que ahorrar, ni invertir, ni producir, sino que hay que consumir (como los Ñus), y si hace falta endeudarse para consumir, pues nos endeudamos a tipos de interes negativos. Y así hasta que consumamos todo el capital.

Lo único que nos salva de esto y está tapando este desastre de endeudamiento mórbido global es la productividad y la tecnología (y eso que en España andamos muy escasos de eso).

https://www.agenciatributaria.es/AEAT/Contenidos_Comunes/La_Agencia_Tributaria/Estadisticas/Publicaciones/sites/patrimonio/2017/jrubikf645eb9f2edf500258c24ebc1c5e1c05b481f35d4.htmlEn respuesta a Miguel Navascues

Si un ahorro no va a financiar una deuda que se hace para invertir , ese ahorro se hace en liquidez. Palabrita del niño Jesús. Es una cuestión de identidades ineludibles.

En respuesta a Pepe Mary el Chucho de Colastani

Ojo Pepe que los de Uber te van a dar de collejas!!!!! :-D

En respuesta a Rafael Manzano

Un ahorradorhormigarata no monta en Uber busca una cigarra para que le monte en el coche

No os preocupéis que habrá dinero para calmar a las fieras..

La renta mínima vital es una prestación extendida por Europa.

Sirve para salir de la extrema pobreza.

En respuesta a jose jose

Así es, hoy es un gran día para este país, a pesar de los miserables

En respuesta a Jose Antonio Guerrero Sierra

Bueno, eso depende si se puede pagar. Si no, habrá que endeudarse para un gasto corriente, o bien eliminar otro gasto menos prioritario, cosa que no van a hacer.

En respuesta a Miguel Navascues

La renta mínima vital es una forma bastante efectiva para luchar contra la pobreza extrema.

Funciona muy bien en muchos países y no es un gasto nada relevante.

En respuesta a jose jose

Hay que tener en cuenta que el dinero que la gente corriente usa es el dinero bancario el cual sale de la concesión de prestamos por medio del multiplicador bancario, el cual depende del coeficiente de caja y del coeficiente de efectivo. La oferta monetaria sera tanto mayor cuanto mayor sea el multiplicador y las reservas bancarias, para eso los bancos deben conceder préstamos y los préstamos son deuda.

Si se deja de conceder préstamos o los agentes privados empiezan a usar el efectivo para pagar deudas solamente en lugar de pedir nuevas acabamos entrando en un periodo de contracción que puede acabar en una depresión como ya se ha visto en otras ocasiones. Por eso es tan importante no entrar en ese circulo vicioso y lubricar rápidamente el sistema para después ir corrigiendo poco a poco el exceso de liquidez.

Entoces las cigarras son necesarias ?

Yo creo que si,recuerda a ahorradores ,a tacaños , a las hormigas ,a los holandeses,etc, que otra vida es posible...jajahs

Una cigarra es desprendido vive al día lo dá todo...

Y se benefician las hormigas ,tacaños, y los holandeses...jajaja

Pero cuando se da la vuelta la tortilla pasamos al universo paralelo los holandeses ,tacaños ,etc,

Les toca apechugar y salir al cuidado de las cigarras porque son las que llena los bolsillos a tacaños y holandeses ...jajaja

Como decía Botín entre iguales no hay valor ...no podemos todos ser hormigas ,tacaños y holandeses...jajaja

En respuesta a Pepe Mary el Chucho de Colastani

Desde la crisis del 2008 estamos en el negativo de una foto.todo está al revés en el negativo la cara se ve negra y el pelo blanco y los negros se ven blancos y la nieve se vé negra .... Si en el positivo tienes dinero en el negativo no lo tienes ,

Si en el positivo no tienes dinero en el negativo si tienes ...jajaja

Por eso los ahorradores echan pestes por la boca ....jajajs

En respuesta a Pepe Mary el Chucho de Colastani

Como al soldado Rayan hay que salvar a la cigarra...jajsjsjs

Las hormigasratasholandesas se entretienen a ponernos a caer de un burro,jajaja

En respuesta a Pepe Mary el Chucho de Colastani

Buenas D. CHUCHO, ya que hablais tanto de insectos, en que sitio colocaria usted a las moscas cojoneras???

En respuesta a Pepe Mary el Chucho de Colastani

En respuesta a antonio garcia

Nuestro genoma y el de las moscas somos un 90 y tantos % muy iguales ...jajaja

En respuesta a jose jose

Además este año los holandeses castigados sin sol y playa... jajaja

Espero aun con ansiedad nada disimulada sus proyecciones en las cajas rojas de Nestle

En respuesta a antonio garcia

:-))

En respuesta a jose jose

De todas es mejor estar en Europa que el soberanismo que propone VOX ...

Con la peseta seríamos mucho más pobres...

Es que toca salvar a las cigarras que son imprescindibles para el natural mundo económico . Jajaja

En respuesta a Pepe Mary el Chucho de Colastani

Y los pobres ahorradores también son imprescindibles. Aunque serían más felices si aparcaran el terror que sienten a perder lo que con tanto esfuerzo han ahorrado.

Llevo leyendo lo del corralito más de 20 años.

En respuesta a jose jose

Además eso de los ahorradores y cigarras es una gilipollez ... en un momento dado eres una cigarra y en otros una hormiga..

Cada 10 años nos vamos a la mierda , cae el SP mil puntos y todavía miramos a ver si se va a la mierda....jajaja

En las protestas de EEUU de estos días. Es totalmente esperable que la MMT y el helicopter money provoquen exactamente esta reacción en el pueblo. Si el dinero se puede imprimir y listo ¿para que diablos se pagan impuestos entonces?

La siguiente pregunta será: ¿Cómo es que el Estado ha permitido durante décadas que alguien pase por la más mínima necesidad económica?

En respuesta a Manuel Polavieja

Mire, no tiene nada que ver una explosión social de un grupo del que ud no sabe si pu situación actual, con la política monetaria. Lo lógico es pensar que SIN el QE habría muchas más reaccione sobre sociales de ese tipo. Ese grupo probablemente no ha tenido acceso a las ayudas que se han dispuesto.

Correlacionar la situación dos cosas me parece de locos.

En respuesta a Miguel Navascues

En todo caso sería de locos buscar causalidad entre una cosa y otra, cosa que yo no hago. La correlación existe, aunque no haya causalidad.

No hace falta ninguna explosión social para esto, las dos preguntas que expongo son preguntas totalmente lógicas que se puede hacer cualquier persona tranquilamente en su casa.

En respuesta a Manuel Polavieja

Por cierto, el que si establece una causalidad entre política monetaria y reacciones sociales es usted al decir que sin QE sería mucho peor.

Una causalidad además sobre un supuesto que ni existe, puesto que en la realidad si hay QE.

En respuesta a Manuel Polavieja

Como un cencerro...