Termina una semana clave en la que, como ya comenté, se despejarían

dudas sobre el tapering. ¡Y tanto que se han despejado! Pillando a casi

todos por sorpresa, la Fed anunció, tras su reunión mensual el

miércoles, el comienzo de la reducción de estímulos a partir de enero.

La sorpresa fue la fecha, pero no la cuantía. La Fed anunció que

rebajaría en 10.000 millones de dólares el importe de sus programas de

compra de deuda desde los 85.000 millones de dólares hasta los 75.000

millones de dólares. La reacción inmediata del oro no fue

particularmente adversa, lo que, según analistas de UBS, sugiere que los

participantes del mercado se tomaron su tiempo para digerir los otros

elementos del comunicado de la FOMC y los comentarios de Bernanke.

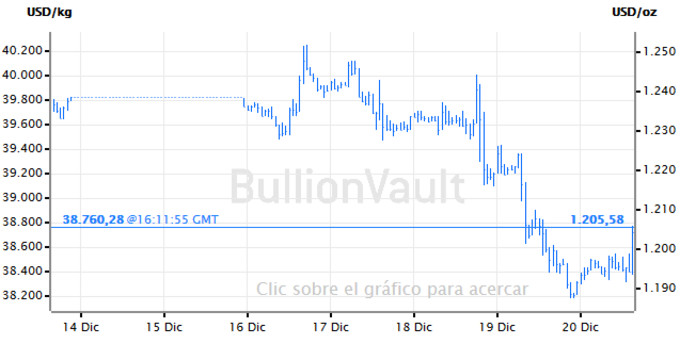

Sin embargo, en pocas horas comenzó el descenso. Desde el nivel pre

tapering el oro experimentó una caída de más del 3,0% alcanzando los 1.187

$/oz, su mínimo de seis meses. En euros y libras el precio del oro no cotizaba al nivel actual desde la primavera de 2010.

La anticipación hacia una posible decisión a la vista sobre la

reducción de estímulos había ido en aumento en las últimas semanas al

mismo tiempo que la economía reflejaba signos de mejoría. Finalmente,

"Bernanke, Yellen y Co. han decidido reducir las compras de activos en

un 12%", dice Carlos Pérez de Marex Spectron. Esto se traduce en un

dólar más fuerte y, "a medida que la Fed muestra su liderazgo y control

de la situación, el dólar se traduce en estabilidad para los inversores a

nivel mundial". Y por tanto, el oro y la plata dejan de tener sentido

inmediato. "Técnicamente el oro sigue a la baja. Solo los gráficos a

corto plazo muestran potencial para un rally de cobertura de cortas

hacia el fin de semana. El oro spot podría alcanzar los 1.219 $/oz y

conservar su membresía en el club de los osos", agrega Pérez.

El viernes por la tarde se estableció un fixing del oro de 1.195,25 $/oz (-2,98%). Pasado el Fixing del oro, el metal volvió a cotizar por encima de los 1.200 $/oz.

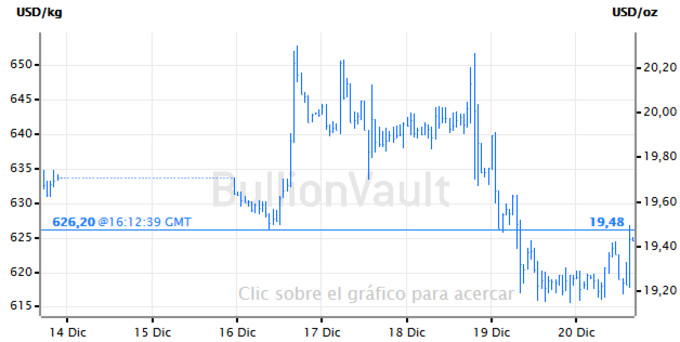

El Fixing de la plata situó al metal a las 12am en los 19,33 $/oz (-1,13%).

El oro no va a dar mucho más de sí en lo que queda de año y 2013 se

conocerá como el peor año del siglo XXI para el oro, con un retroceso

del 24% contra el dólar. La última vez que se produjo una caída anual

similar fue en 1981, cuando el oro se dejó un 32%.

Y hablando de cifras, estadísticas y porcentajes, el equipo de análisis de BullionVault ha creado una tabla comparativa con rendimientos de las principales clases de activos en los últimos 40 años.

El oro muestra que es el más variable, siendo el primero de la tabla

siete veces. Además, en la última década (2005- 2011) aparece entre los

tres activos de mayor rendimiento durante un tiempo récord de siete años

consecutivos. Solo los fideicomisos inmobiliarios se acercan (seis años

consecutivos: 1979-1984).

El oro tiende a tener un mejor desempeño cuando las acciones caen y

sufre cuando las acciones suben, tal y como ha ocurrido en 2013. En los

diez años que el oro se ha colocado entre los tres activos de mejor

desempeño, las acciones han terminado entre los tres peores activos en

seis ocasiones. De las 17 veces que las acciones EE.UU. han terminado

entre los tres mejores, el oro ha terminado entre los tres peores, 13

veces.

Los datos son prueba de lo que ha pasado y sirven para advertir de lo

que puede pasar en el futuro. La lección que se aprende es que, sin

lugar a dudas, la diversificación es clave.