Empecemos el repaso semanal con el S&P 500, que

terminó la semana en medio de dudas y diría que con parte de recogida de

beneficios por parte de muchos ante un fin de semana largo como es este debido

a la festividad de Wall street el lunes debido a la celebración del nacimiento

de Washington.

U.S

El índice de referencia americano cerró con un alza

semanal del 0,12%, tomándose estos últimos día de tranquilidad después de

recuperar con solvencia los 1.500 puntos, y en el que el punto más negativo fue

el no poder terminar en verde el viernes, aunque eso si pudo recuperar casi

toda la caída que había sufrido a media sesión en la parte final.

Aunque existe el temor que después de las recientes

subidas bursátiles, podamos estar próximos a una caída, varios indicadores lo

estarían desmintiendo por ahora.

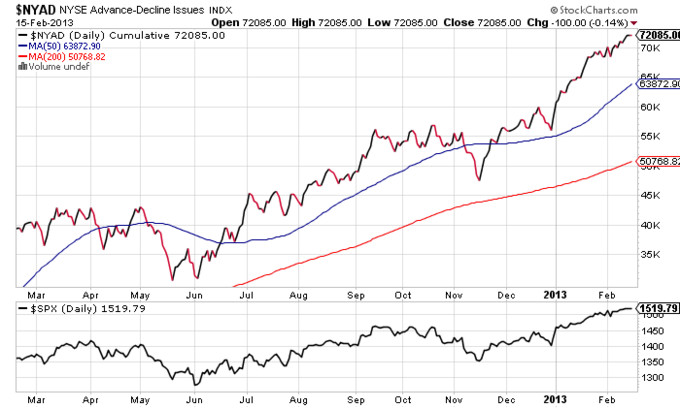

El nivel de amplitud del mercado sigue marcando nuevos

máximos al mismo ritmo que lo está haciendo el mercado, muestra de fortaleza de

cara al medio plazo.

Y es que sólo 2 sectores no siguen el ritmo, el hasta

hace poco sector tecnológico, que hasta

hace no mucho lideraba el mercado en U.S, hoy lastrado por Apple, y el de las utilities, si bien la debilidad de este

último, puede ser considerado incluso positivo por el deseo de los inversores

en apostar mas por sectores ‘RISK ON’.

Sin embargo, otros mercados normalmente correlacionados

con la recuperación bursátil, como pueden ser el Petróleo y el Cobre, siguen

sin dar muestras convincentes de recuperación, puesto que siguen en medio de

una zona de indeterminación, y marcando

máximos inferiores que no ayudan a comprar del todo la moto de la vuelta al

crecimiento global.

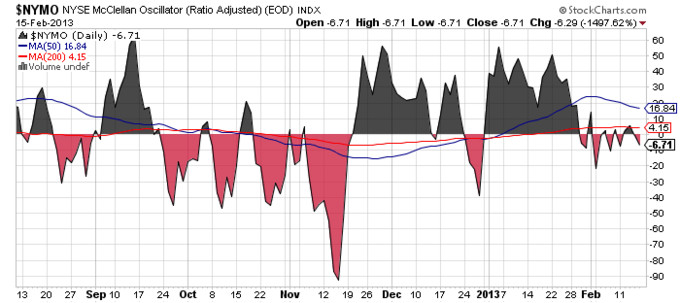

En niveles actuales no estamos ni mucho sobrecomprados,

estando ahora mismo en lecturas de niveles neutrales, por lo que nuevas subidas serían posibles en cuanto a niveles de sobrecompra se refiere.

Por otro lado, tenemos una advertencia que el mercado

quizás quiera tomarse un respiro en breve, puesto que hemos visto hasta 4 días

de distribución en las últimas 13 sesiones bursátiles.

EUROPA

Mala semana en Europa, debido a los malos datos de PIB

para la mayoría de países de la Eurozona, a los que ahora tenemos que sumar

también a Alemania. El Ibex

retrocedió un 0,30%, mientras que el EuroStoxx

cayó un 0,57%

El Índice español, volvió a fallar en su intento de

superar los 8.250, y a nivel técnico no ofrece muy buenas sensaciones, dando a

día de hoy una buena posibilidad de abrir incluso algún corto interesante por

risk/reward, que dejaría de tener sentido eso si, si vuelve a los

8.300. De todas formas mientras se mantenga por encima de los 8.000 no hay

motivos excesivos de preocupación.

En cuanto al EuroStoxx, ofrece una visión bastante

parecida, con el nivel clave a vigilar de cara a esta semana en el 2.600, muy

cerca del precio actual, y que coincide con la parte inferior de una cuña

alcista, con posibles malas consecuencias en caso de ruptura inferior.

IDEAS PARA LA

SEMANA

En el lado positivo empezaré con Qihoo 360 (QIHU), el gran rival Chino de Google y Baidu, con ganas

de sobrevolar su resistencia de los $33.

Siguiendo con los buscadores, el mayor buscador ruso de Internet,

Yandex (YNDX), ya ha superado su

resistencia previa, y cualquier retroceso a la zona de los $25, convertida

ahora en soporte, sería una opción de entrada a considerar. Aquí Para ver un análisis completo sobre la compañía.

Otra empresa en fase de completar su base es Scripps Network Interactive (SNI), en

este caso creo que aún llegando a los $64, lo normal sería que retrocediera

algo antes que pueda realizar la ruptura definitiva.

En Europa, mención de interés la evolución de la alemana BMW, en la parte final de un triangulo

alcista de año y medio, cerca del punto de ruptura de los 74 -75€, y con la siempre

importante credencial a nivel fundamental, de ser la mayor posición en la mayoría de las carteras de

Bestinver.

Terminaré con una empresa del mercado continuo, Miquel y Costas (MCM), también con

buenos fundamentales, que después de una gran subida en enero, y algo de reposo

en febrero, si sobrepasa los máximos anuales, podemos verla bastante mas arriba

de lo que está ahora mismo. Como handicap principal estaría en este caso su

falta de liquidez.

Por el lado negativo, destacar a Cirrus Logic Inc (CRUS), que sigue pagando caro tener a Apple como

su mayor cliente, y lleva unos meses sufriendo para aguantar el nivel de los

$27.Análisis de CRUS aquí.

Otra opción de short estaría en otra de las grandes de

este ciclo. Ulta Salon Cosmetics (ULTA),

decepcionó en sus resultados. Veremos como evoluciona el valor, al que tengo

comoopción de short mientras no consiga recuperar los $90.

Que tengáis muy buena semana.

Si no te quieres perder futuros artículos, sigue mi blog o mi cuenta de Twitter: @antonipedra