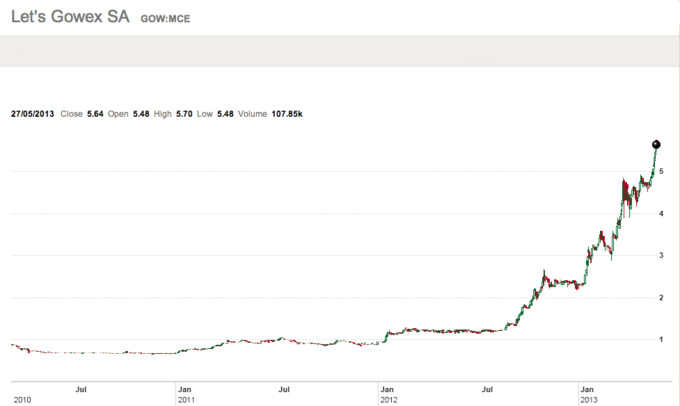

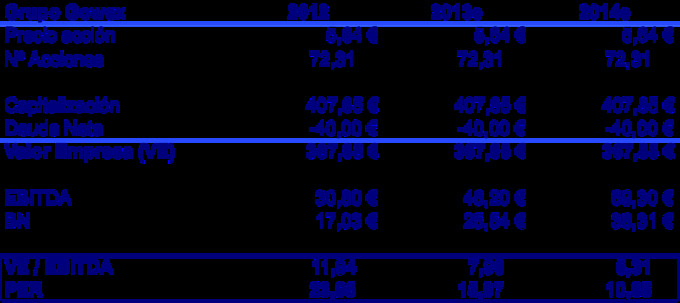

Este lunes 27 de mayo, Gowex cerró la sesión a 5,64 euros por acción. Esta cotización supone una capitalización de más de 400 millones de euros (407,8 millones).

Gowex está siendo la sensación del MAB. Junto con Carbures, son las dos empresas que más están destacando por la subida de sus acciones.

De todas formas, mi predilección por Gowex es clara por muchos motivos:

- Tiene ya unos resultados muy importantes y un modelo de negocio de éxito a día de hoy.

- El crecimiento experimentado en los últimos años es espectacular.

- El crecimiento esperado para los próximos dos años sigue siendo elevadísimo.

- Los ratios a los que cotiza siguen siendo atractivos. No hay que irse a muchos años vista para ver ratios buenos en Gowex. Los de este 2013 y 2014 son buenos ratios.

- Una razón muy importante para mí y casi básica es que conozco bastante a la empresa y la sigo desde hace mucho tiempo.

Estas son algunas de las razones que hacen que mi exposición y mi confianza a Gowex sea tan elevada.

Soy consciente que Carbures puede que crezca más que Gowex en los próximos años pero es que a día de hoy no veo que la cotización justifique invertir en Carbures a los precios a los que hoy cotiza dados los ratios de 2013 y 2014. Habría que irse a 2015 ó 2016 con un crecimiento espectacular todos los años para ver ratios más o menos buenos. Hay gente que invierte con esa visión y no es que sea mala, ni mucho menos. Es una manera de invertir diferente a lo que normalmente me gusta hacer. Y lo que me gusta hacer y lo que suelo hacer es invertir en buenas empresas (o por lo menos eso creo), con modelos de negocio que ya funcionan, que han crecido bastante en los últimos dos años, que se espera que sigan creciendo bastante en los próximos dos años y que cotice a unos ratios atractivos (año presente, n+1 y como mucho n+2).

Por ejemplo, a pesar de haber multiplicado por 10 la capitalización Gowex en 3 años (debutó en el MAB en marzo de 2010 a 0,70 euros por acción), y a pesar de haberse revalorizado la acción más de un 700%, los ratios de 2013 y 2014 no son nada elevados. Si nos fijamos en el 2014, estimando un crecimiento en EBITDA y Beneficio Neto que sinceramente creo que va a superarlo con creces, el Valor Empresa / EBITDA es de 5,3x y el PER es de 10x. Y estos ratios son los de una empresa que llevaría más de 5 años creciendo a un ritmo de cincuentas por ciento y más todos los años de media.