En el artículo de hoy vamos a someter a estudio el famoso método de comprar y mantener que, como todos sabéis y como su propio nombre indica, consiste en comprar un determinado producto y mantenerlo en el tiempo.

Si bien en este análisis someteremos a estudio esta técnica pero incorporando un leve cambio que reside en que el primer día de cada año volveremos a comprar el mismo producto durante todos los años que dure nuestra inversión. Lo que pretendemos con esto es ver si una persona con pocos conocimientos de bolsa y mercados financieros sería capaz de obtener una rentabilidad aceptable en el tiempo que le permitiera conservar su capacidad adquisitiva sin tener que realizar un gran esfuerzo para ello.

Para realizar esta comprobación hemos seleccionado nuestro índice español de referencia por ser el más cercano y conocido a nivel general en nuestro país. Con esta opción también eliminados el riesgo asociado a la compra de una acción pues diversificamos en muchas compañías a la vez eliminando el riesgo de quiebra.

El periodo elegido para dicho estudio va a ser el comprendido entre el año 2000 y el 2014. Este rango de tiempo no está elegido al azar, lo seleccionamos por ser una época bastante convulsa que abarca 2 grandes crisis (la punto.com en el 2000 y la inmobiliaria en el 2007), así como un periodo de fuerte auge.

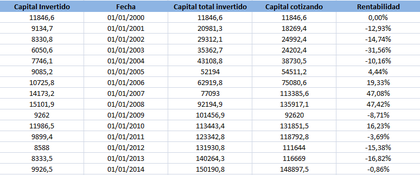

Para ilustrar los resultados vamos a examinar la siguiente tabla:

En ella se puede ver como la peor rentabilidad se obtiene en los primeros años, lo que es normal pues en estos momentos tuvo lugar la crisis punto.com. Mientras que una vez superado dicho shock los resultados de nuestra cartera se recuperan rapidamente llegando a conseguir revalorizaciones superiores al 47%. Pero es aquí cuando vuelve a irrumpir la crisis de 2008 y revierte nuestros resultados arrastrándolos al terreno negativo de nuevo, si bien, en esta ocasión solamente se dan retrocesos del 16,82% y decimos solamente porque ya le gustaría a muchos inversores y fondos de inversión mantener el capital invertido de forma tan "solvente" en estos años tan caóticos.

Como primera conclusión podemos sonsacar que este tipo de método es eficaz dependiendo en el momento que decidas retirar el dinero pues las fluctuaciones de la economía, como era de esperar, producen fuertes oscilaciones en el resultado final.

Pero, ¿podríamos mejorarlo de alguna forma sin tener que complicarlo en exceso? La respuesta parece fácil, si, comprando solo en los años que las bolsas estén baratas y manteniendo lo invertido cuando los mercados se mantengan en cuotas altas. Sin embargo decidir esto objetivamente puede no resultar tan fácil pues dependiendo del momento y del ciclo económico una determinada cotización nos puede parecer cara o barata según nuestras propias valoraciones y pronósticos futuros .

Por lo que para decidir cuándo comprar o cuando solamente mantener el capital invertido de una forma autónoma sin dejar influir a nuestro juicio, podemos usar un indicador simple como el PER de Shiller.

La imagen siguiente muestra la evolución de dicho ratio desde el año 92.

Si decidimos invertir solamente cuando el índice se encuentre por debajo de la media de este ratio (se calcula que es aproximadamente 20 para el selectivo español) nuestros resultados quedarían así:

Como podéis ver incorporando unicamente este indicador los resultados de la operativa mejoran mucho llegando en el mejor año a obtener un 150% de rentabilidad y en el peor tan solo un 8%.

Después de contrastar estos datos podemos concluír que la estrategia pura de comprar y mantener, aunque lo hace mejor que muchos fondos, no es del todo aconsejable pues atraviesa fases en las que arroja rentabilidades muy negativas (-31,56% en la peor época) con una volatilidad muy alta que no todos los inversores serían capaces de asumir. Mientras que si le aplicamos solamente un ratio simple que nos indique cuando realizar más aportaciones a nuestra inversión y cuando no, los resultados mejoran exponencialmente llegando a revalorizaciones muy altas y a pérdidas asumibles.

*Nota: En este estudio no se tuvieron en cuenta los gastos derivados de realizar y mantener dichas inversiones.

Muy buen artículo pero hay algo que no aparece y que me parece de vital importancia para la estrategia buy& hold: los dividendos.

Esto haría que la rentabilidad fuera mayor sin olvidar a hacienda ( ya que no se vende las acciones con lo que te ahorras capital que puedes seguir invirtiendo).

Hay un estudio de bme para esta estrategia con una rentabilidad de un 16% ( no deflactado) muy interesante. En él se invertía en el igmb ( el ibex ni existía entonces). Si se hubiese añadido a dicho estudio dos filtros adicionales ( no invertir en empresas que tengas pérdidas e invertir en empresas con alto dividendo) la rentabilidad hubiese sido aún mayor).

Dicho lo anterior y a largo plazo pienso que es la mejor estrategia para obtener retornos satisfactorios.

Un abrazo

Los dividendos no los tengo en cuenta debido a que el análisis esta basado en el precio que marca la cotización del índice.

En periodos tan largos, en el IBEX es importante tener en cuenta los dividendos. Puedes usar la versión total return del indice.

Cierto, pero no encontré el ratio de shiller aplicado a la versión total return del Ibex. De todos modos el objetivo era ver si la estrategia por si sola funcionaba o no, no calcular la rentabilidad exacta y los dividendos lo único que hacen al reinvertirlos es aumentar o disminuir la misma.

¿Como decides las cantidades a invertir en los años en que el PER está por debajo de 20? Saludos David! :-)

Lo simplifico comprando al precio que marca el mercado el primer día de cotización de cada año natural. De forma que en 2003 la cantidad a invertir sería de 6050 euros, en 2009 de 9262 y así sucesivamente.

-

Depende de lo que compres y de lo que mantengas, mi experiencia es que una buena selección de valores mantenida en el tiempo tiene mejores resultados que el trading.

Para este análisis en concreto solo quería dejar de manifiesto como invertir en bolsa y sacar una rentabilidad aceptable sin tener muchos conocimientos financieros. De ahí que en la selección del producto me limitara a escoger el selectivo español.

Si los dividendos son imprescindible si miras el largo plazo 10-15 años no los indices generales que le roban el dividendo menos el dax que lo reinvierte en el indice.