Llevaba tiempo sin escribir con respecto a la bolsa de EEUU, y a raíz de sondear opiniones de afamados analistas internacionales, o nacionales, las observo un tanto distorsionadas con la realidad que yo aprecio, quiero comentar el mercado actual que veo , yendo a lo básico, mezclando historia, sectorial, y un poco intuición de lo que está ocurriendo.

Es solo mi opinión que conste.

Para empezar comentar que la situación actual de mercado, es la que muestro en el titulo, fuerza cíclica ( fijaros el punto de resistencia que hoy rompe la materia prima industrial y cíclica por excelencia: el COBRE, y observar como el mercado del Nasdaq 100, igualmente ha comenzado el 2017 con una fuerza brutal, lo lógico seria que los sectores cíclicos recibieran el relevo ( como así parece que sucedería tras la elección de Trump) , pero bajo criterio, los dos aspectos de mercado ( el mercado clásico industrial/ cíclico y el nuevo mercado ( nueva economía) están actualmente empujando a la par, por eso los indices de USA literalmente están volando, y rompiendo resistencias , un dia si y otro también.

Voy a empezar mostrando una gráfica ANUAL, que parece ciencia ficción, pero que es real, y posteriormente la explicaré con lo esencial, para entender el mercado actual, y no dejarnos llevar por juicios de valor absurdos, ni opiniones sin fundamento.

S&P 500 ANUAL: INTERPRETACIÓN:

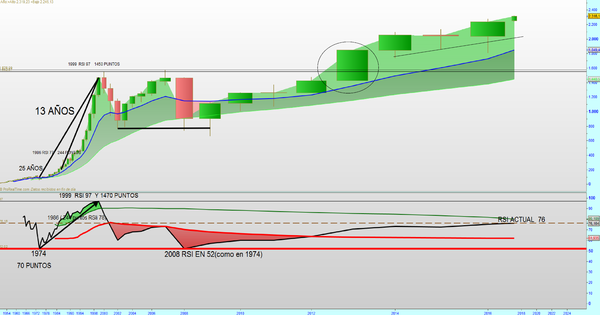

En realidad el único momento burbuja en la historia del SP500 mas reciente ( 50 años) ha sido el periodo que va desde 1986 a 1999, época donde la tecnología/ internet hizo boom de expectativa especulativa, y donde se empezaron a elaborar los fundamentos de la actual nueva economía, pero solo bajo los parámetros de expectativa como he dicho, ( luego se ha hecho realidad) , es increíble como desde 1986 ( que por cierto en anual era un rsi parecido al actual de 2017 ) en 13 años se sube de aproximadamente 240 puntos hasta los 1470 puntos, donde el RSI anual alcanzo la cota de 97 ( brutal) , (repito 13 años, y con un RSI como el del actual año 77 , ¿ se imaginan que en los próximos 13 años sucediera algo parecido en el ¬S&P500 ? jeje

Voy a más, objetivamente el mercado desde el año 1999 sigue haciendo pauta correctiva, tal como lo oyen ,, , es más (el RSI actual en anual) ni siquiera alcanza la banda superior., la cuestión es que los crashes apenas se han comido la mitad recorrido cuando han sucedido correcciones de dos dígitos, , y los ciclos alcistas se ha multiplicado por XXX % .

Y sigo yendo a más¡¡¡¡ , el 2008 para mi sigue siendo continuidad del crash tecnológico, y dentro de la pauta correctiva, fíjense otra curiosidad, el RSI de 2008 en anual era de 52, el mismo que había en 1974 , y desde 1974 se multiplica prácticamente en 25 años pasando SP500 DE 70 puntos a casi 1500 puntos.

En 2008 tenemos un RSI de 52, ¿ que sucederá en los próximos 25 años? ,¿ y en los próximos 13 años que es el RSI actual, idéntico al que había en 1986 ? , no estoy contando películas, hablo de algo real y cuantificable .

Es más, es en 2013 cuando realmente sucede el break histórico ( resistencia 14 años) y de cambio de ciclo, pero ocurre algo importante en 2014, y es un repunte bestial de la nueva economía, el indice Nasdaq de internet sube como la espuma, se dobla en poco tiempo, el comercio electrónico, el trafico de redes, gracias al apoyo del la red móvil prácticamente se dobla en muy pocos meses ( un año).

Para mi 2014 es un año histórico en esta pequeña revolución en la nueva economía, luego se entro en la pauta correctiva 2015 ( 23.2 fibo de retroceso) de la que se ha salido, con Trump o sin Trump, en 2016 ya comente en muchos artículos, claramente lo que se veía en los gráficos.

A nadie le puede sorprender lo que estoy diciendo, al igual que lo que contado del bono , o del cobre, todo con antelación durante el año pasado., pero no por ser adivino, toda la información ha sido técnica, no tengo una bola de cristal, los acontecimientos técnicos o sectoriales del futuro se sospechan, siempre bajo unos datos de probabilidad alta, y se aúnan ciertos parámetros, e interpretaciones técnicas

Hasta aquí un poco de historia, o más bien de como lo veo yo, todo esto para no tener la mente cerrada, es lógico que nadie quiere pillar una corrección, o un crash histórico, que lo aleje del mercado de por vida, esos miedos están ahí, a veces es más mito que realidad histórica, a mi me siguen sorprendiendo aquellas personas que dicen que en tal o cual punto el mercado va a caer, o que se acerca un crash por tal o cual criterio, pero el mercado es expectativa, es acontecimiento futuro, me sorprende que hayan analistas que se consideran profesionales y no hayan sido capaces de ver ciertos acontecimientos sectoriales, o de nueva economía, claves en los últimos años.

De nada vale hablar del pasado, sino te anticipas aunque solo " sea un poquito al futuro" , como tampoco de nada vale asustar con tal o cual acontecimiento, el mercado es algo mas tangible, la historia es alcista.

Todo hay que ponerlo en su justo contexto, y este gráfico ANUAL, hace ver , que cualquier cosa es posible, nada impide que esto suba, o suba mucho mas, todo es posible, primero el precio, los acontecimientos que lo justifiquen ya vendrán solos, sera real o expectativa, pero seguro que tienen justificación, yo solo creo a una persona , el Señor DON PRECIO.

Vamos con la más estricta actualidad, y otras OPINIONES que estoy leyendo en el día a día, en cuanto al indice madre SP500

S&P 500 SEMANAL:

Dicen que el macd está muy alto históricamente hablando, y que la bolsa está "sobrecomprada", que hay riesgo de crash en próximos fechas, solo hace falta echar un vistazo al gráfico ,para ver que en semanal el macd ni siquiera ha alcanzado las partes más altas de años 2013/2014/ ni siquiera alcanza la zona de conflicto 77/80, Rsi semanal marca 69, y debería buscar la parte alta si el mercado es alcista de verdad.

En realidad se ha destruido ya, la posible divergencia bajista en RSI y macd,, y si observáis da señal de compra, cruzando el R dinámico banda superior...., comentar que en las correcciones más peligrosas, la banda inferior y superior siempre muestran más elevación, ESTO es REALIDAD, no es algo subjetivo, es precio, con indicadores básicos cuantificables, no hace falta mas historias, lo sencillo.

Hay gente que te dice ," yo no creo en indicadores", "ni en el análisis técnico", ¿ pues dígame usted como se sigue el precio? ¿ con una bola de cristal ? ¿ o llamamos al futurologo de turno? Lo único que sabemos en los mercados , es que los precios toman direcciones en todos los timefrimes, ya sean lentas, rápidas, o con quiebros ( el técnico tiene más fiabilidad en las escalas amplias, es realidad, es probabilidad estadística ),

DIARIO

Rompe resistencia, figura de isla alcista, ¿ irá a buscar la parte alta? , pues lo más probable, eso si, le quitara la paciencia a más de uno, jeje , porque hay que reconocer que el SP500 es el indice que parece que nunca sube, pero ....... ahí sigue pasito a pasito escalando.

Considero los 2200 un buen punto de stop soporte, básicamente en toda esta historia sigue vigente el rally de TRUMP Y a la vez es el soporte , en objetivo mas inmediato 2360 diario, 2450 por proyecciones de doble suelo.

MES. S&P 500:

Para terminar, volvemos a incidir en el tema de ideas preconcebidas, ejemplo : por tales o cuales criterios del pasado o del presente, va a suceder tal cosa, objetivamente este es el canal alcista por mensual, perdido levemente en febrero de 2016, es realidad, es lo que se ve, y que con figura de estrella al amanecer ( lo anuncie en esta misma web en marzo) solventa dicha señal de alarma falsa .

¿ puede buscar otra vez la parte alta? ¿ por qué no? ah vale , me dices que hay sobrecompra o macd muy alto, " te creo" PUES NO.

En Mensual el aspecto no puede ser más mejorable, con cercano stop aun ( ojo pues si, es cercano, sí tenemos en cuenta el trayecto hasta la parte alta del canal), RSI aun lejos de los niveles anteriores a la crisis 2008 , y aun lejanos a los mejores años 2013/2014, al banda dinámica ha cruzado a la superior, y la inferior aun sigue en zona de no elevación.

Corte de MACD mensual, en definitiva, mañana puede suceder cualquier historia, pero el inversor debe estar siempre en lo más probable, las excusas, las interpretaciones, los miedos, los sentimientos , las creencias, son algo subjetivo, lo único objetivo, y meterselo en la cabeza es el precio y su dirección .

Con lo cual, con el técnico en la mano, queda demostrado por historia, por probabilidad , que no hay nada, absolutamente nada , que te diga que esto está históricamente sobrecomprado NADA.

¿ Que pasará mañana? ni idea, de momento el sector cíclico, y una vez que ha salido del crash ( energía, metales, materiales crude etc )está tirando con mucha fuerza, ejemplo la ruptura de el COBRE, y tecnológico tirando igualmente con fuerza, un aspecto lo vigilamos con las materias primas, y el otro concepto lo vigilamos con el nuevo transporte, el trafico de redes, no hay más.

Está es la situación sectorial, los sectores débiles y mas cíclicos, saliendo de la crisis ( banca, energía, materiales), y los sectores punteros, tecnológico, servicios , consumo discrecional tirando don fuerza.

Todo esto a nivel técnico, de poco me vale que usted controle criterios como el tema de Per u otros sino se dio cuenta de lo que ocurrió en 2014.

Por lo demás a nivel macro, a poco que sigáis lo que esta sucediendo, o resultados empresariales , ahí están, todas las cosas hay que seguirlas en su justa medida, pero sabiendo que aquí lo único objetivo es el precio, ya sean sectores, indices o empresas.

En fin , tampoco quiero que se me tilde de optimista, es simplemente como interpreto lo que está sucediendo, pero cuando alguien afirma que tal o cual cosa puede suceder, yo le digo que la contraria también, y que es mas probable con las referencias técnicas en la mano, pues a veces los obstáculos solo están en los miedos, pero no en el técnico, si uno lo sigue a raja tabla claro, , seria el primero, si algo no me cuadra principalmente por técnico de cambiar rápidamente, no me va a poder el sentimiento .

Saludos.