Brevemente, porque ya estoy escribiendo bastante en los últimos días, jeje, eso si, la ocasión lo merece, porque las noticias se suceden a velocidad inusitada.

Hoy ha llegado por sorpresa el recorte de la FED, conjeturas las que queráis, y más allá, el mercado finalmente ha hecho un movimiento que era dentro de lo que cabe lógico, y la situación de suelo capitular como indico en el anterior articulo sigue vigente, hay otras zonas mas inferiores 2600 aproximadamente que creo menos probable, ahora bien, personalmente para estar largo en USA, (supongo que los de la zona euro también) estoy conjugando el movimiento del PAR EURO / DOLAR, pues me podría dar una señal de salirme, por ratio de ecuación rentabilidad / riesgo, independientemente del momento del mercado, ojo, hablo de inversiones en USA que suelen ser permanentes en cartera.

Cualquiera sabe, aunque se dedique al trading, las grandes oscilaciones incluso diarias que tenemos en nuestras carteras por el factor divisa, a mas grande sea la cartera mas oscilación, lógico.

Llegando incluso, está situación a mitigar correcciones ( como la que hubo en 2018) o hacer que el año sea un desastre como ocurrió en 2017, y todo esto sin contar que los costes en las operativas suelen ser superiores (salvo los brokers de bajo coste)

Aun así la tendencia final ha sido igualmente alcista en este aspecto, pero ojo, han existido oscilaciones en periodos muy corto de tiempo incluso de mas de 20%, personalmente, todas estas historias de cubrirse en divisa, pasa un poco como en el mercado de renta variable, y la realización de coberturas, la practica está muy bien, pero luego es compleja, puesto que si no sabes calcular bien los puntos el destrozo es mayor, (cerrar tarde la cobertura o cerrarla pronto)

Voy a meterme en tema:

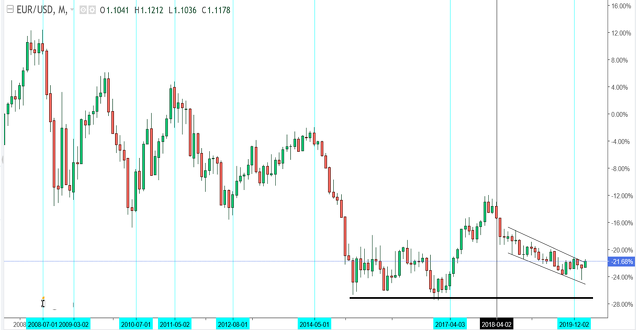

PAR EURO/ DOLAR SEMANAL:

En los últimos tiempos la rentabilidad de + 3% que llevábamos los de la zona euro se ha disipado, y como he indicado la corrección del 20% entre Octubre de 2018 y Diciembre 2018 se mitigo, que no es poco, porque ayudo el factor divisa( no es lo mismo tragarse una corrección de -20% con otro -10% adicional por factor divisa, que comerse una corrección del - 20%, e ir ayudado por el efecto divisa en un 8/10%,

Pero es que el ejemplo es brutal,y muy claro, en 2017 gran parte de la rentabilidad del SP500 se mitigo por el efecto divisa -18%, en cambio desde que se inicia la corrección de 2019 (creo recordar finales de enero / febrero), el efecto divisa ha ayudado bastante, digamos que igualmente mitigo esta gran corrección de 2019, que al contar con el efecto divisa fue totalmente llevadera.

Por lo tanto, sí estamos hablando de tanto por ciento de corrección debe soportar un inversor, para el seguimiento normal de una tendencia, y que las correcciones son un mal menor dentro de la tendencia, tenemos que mirar este factor si o si, pues el hecho de que lo haga mitigar o afiance es realmente importante.

¿Y por qué digo esto? pues como observan en la grafica, el par euro dólar está en un canal claramente bajista, mientras no supere zonas de 1.1242 en cierres semanales, es una tendencia bajista de dos años

¿Pero tiene que ver la decisión de bajada tipos de interés USA?

Hoy el dólar se ha debilitado fuertemente, ganándole terreno el euro, y a pesar de lo que digan expertos, o la practica en estas decisiones, yo siempre soy practico, sí este Par me da cambio (aun no lo ha dado) mi perspectiva de ecuación ratio rentabilidad / riesgo puede cambiar, sobretodo para cartera de valores, puesto que en sectores o índices puedes tomar otras decisiones o etfs x 2.

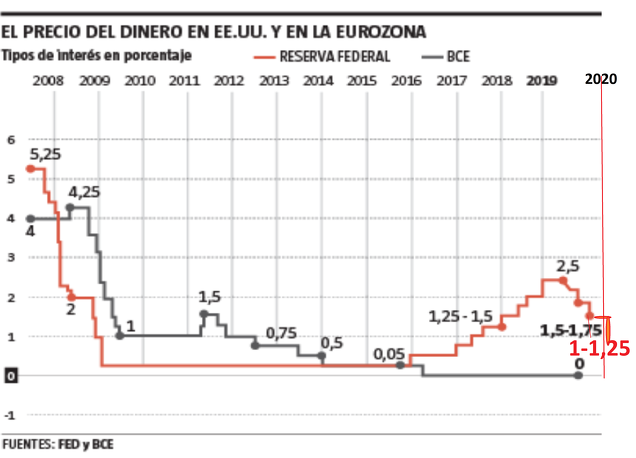

RESERVA FEDERAL / BCE:

Aquí, se aprecia una clara tendencia de fondo a recortar tipos la FED, el BCE ya tiene agotada esta via ( le queda la de ponerlos en negativo) observamos que desde que la FED empieza a subir tipos principalmente año 2017 y 2018, son años en los que el par euro dólar se revaloriza, o lo que es lo mismo la subida de tipos años 2017/2018 trajo una perdida de valor en el dólar frente al euro, por eso en las rentabilidades de 2017 se vieron muy diluidas, y luego en 2018, es cierto que a partir de marzo el dólar empieza a revalorizarse ligeramente ( quizás porque la expectativa ya era que se volverían a bajar tipos ( crash octubre 2018/diciembre 2018)

Y comenzamos un estupendo 2019, en el que se suceden tres recortes de tipos por parte de la FED, este seria el cuarto recorte, y el mas sorpresivo. Hay que decir que la ultima parte de 2018 aparte del minicrash de finales de 2018, el mercado mas débil ( índice de pequeñas empresas) lleva bajando desde septiembre 2018, sin llegar a recuperarse, en cambio los resultados empresariales de la megacapitalizaciones eran cada vez mas grandes.

Este es el doble mercado que estamos observando, todos aluden a la burbuja tecnológica, pero realmente había ya una economía, y un mercado tocado, por eso se bajan los tipos.

Con lo que en teoría darían oxigeno a este mercado ya debilitado, pequeñas empresas, las mas endeudadas, incluso empresas exportadoras, por ende el sector financiero bancario en USA se vería nuevamente lastrado.

¿Qué debería suceder? pues esto es lo que ha sucedido hasta ahora:

PAR EURO / DOLAR MENSUAL.

No es moco de pavo, todo lo que estoy diciendo, las brutales oscilaciones del par divisa en los últimos 12 años con auténticos y brutales movimientos en corto espacio de tiempo de diferencias de 20%, un movimiento de divisa te pilla en contra y te pule 20% de la rentabilidad en una cartera, como sucede en 2017, en cambio en 2014 fue muy beneficioso.

En teoría debería buscar la paridad, pero si se sale de ese canal hay que tener cuidado, si además añadimos que estamos en situación de mercado no clara, la decisión de mercado a tomar es clara, en los últimos tiempos estos cortes de tipos han venido acompañados de fortaleza en dólar respecto al euro, pero aquí hay tantas cosas que influyen, que lo mejor es actuar en consecuencia, sin más sesgos.

Otras veces como ha comentado Hugo en el articulo se ha contemplado esta excepcional, y expone los resultados, pero es en estos momentos, hay que introducir el factor divisa dentro de la ecuación riesgo / rentabilidad.

Para movimientos rápidos, intradía etc no nos importa nada, pero entiendo que cambia la película para carteras de largo plazo, hay que vigilar el par divisa euro / dólar en estos si o si, y ver sí el movimiento va a ser puntual por la fed, o va a cambiar de tendencia.

Saludos.