Desde principios de marzo venimos apostando en nuestros informes diarios que esta vez sí que podría ser el momento en el que las bolsas europeas comiencen a comportarse mejor que las norteamericanas. Entre otras razones, Estados Unidos está en una fase mucho más madura del ciclo económico y la alternativa de los bonos ofrece una rentabilidad mucho más alta, por lo que buena parte de los inversores empezará a plantearse salir de la renta variable para invertir en renta fija.

Se sigue mucho la rentabilidad de los bonos a 10 años como alternativa a la renta variable, pero los datos de la rentabilidad de los bonos a más corto plazo es incluso más aberrante. A día de hoy un inversor norteamericano puede obtener un 2,56% por invertir en bonos del tesoro a dos años (es un activo casi libre de riesgo puesto que es una duración muy corta y una excelente calificación crediticia). A ese mismo plazo la rentabilidad del bono alemán (similar riesgo) ofrece una rentabilidad negativa del -0.58%. Así pues en Europa, la renta fija no es de momento y no parece que lo sea en mucho tiempo, una alternativa a la renta variable. Incluso alargando el plazo de inversión en renta fija, un inversor Europeo no puede encontrar alternativas interesantes en deuda pública en Euros. Nos referimos a rentabilidades que puedan provocar un traslado de efectivo de la inversión en renta variable a la inversión en renta fija.

Hasta hace unas cuantas sesiones, sí que la renta variable europea se estaba comportando bastante mejor que la renta variable norteamericana. En el siguiente gráfico vemos la evolución del valor relativo entre el Eurostoxx y el S&P500. El rebote de este índice comenzó en marzo y se ha prolongado durante el mes de abril y de nuevo Estados Unidos comienza a comportarse mejor. A la vista del gráfico parece que el rebote comentado es quizás mas fruto de fuerte sobreventa (había caído mucho) que el verdadero inicio de una tendencia alcista favorable a las bolsas europeas.

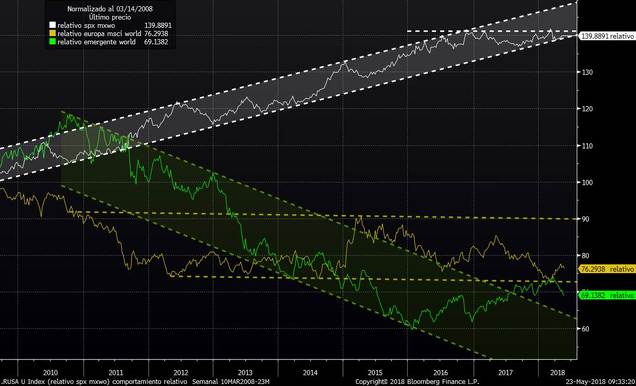

Y es que las elecciones italianas, y sobre todo el acuerdo entre dos partidos eurófobos, está reavivando el riesgo político en Europa. Una Europa que, a pesar de la victoria de Macron y el acuerdo político en Alemania, que nos hacía pensar en una nueva Europa más Unida, vuelve a reavivar temores pasados. Y cuando hay incertidumbre los mercados de renta variable suelen sufrir. Y, tal y como vemos en el siguiente gráfico de evolución relativa de las principales zonas geográficas frente al MSCI World, vuelve a ser Estados Unidos el activo que mejor se está comportando en las últimas sesiones frente a Europa, y sobre todo a Emergente.

Si en Europa tenemos la incertidumbre política de Italia, en Emergentes, tenemos la crisis argentina, la depreciación de sus divisas y un aumento del proteccionismo que no termina de diluirse. Y es que la corrección de hoy de los mercados se debe de nuevo a un mensaje de Donald Trump diciendo que no van bien las negociaciones con China, y sobre todo, se han retomado los temores al enfriar la posibilidad de que se celebre la cumbre con Corea del Norte prevista para el 12 de junio.

De momento los mercados emergentes se mantienen en la zona de soporte que comentábamos ayer.

Pero las bolsas europeas sí que se están viendo afectadas claramente. Evidentemente es el MIB 30 italiano el índice que más corrige. No obstante, como se aprecia en el gráfico, era el índice que más había subido en el año, hasta el punto de que en abril había marcado máximos anuales. Un nivel que, como se ve en el gráfico, coincide con los máximos del 2009 y de 2015. Ahora les toca corrección y se adivina la zona de 22500 o incluso los mínimos anuales (21.500) como el principal soporte para el principal índice de la bolsa italiana.

Las compras de ayer de bonos italianos fue una especie de espejismo o alto en el camino. Hoy de nuevo se amplia la prima de riesgo nada menos que en 13 p.b. hasta 190 puntos (estaba en 113 en abril). El resto de primas de riesgo europeas están repuntando también hoy, pero se encuentran de momento en niveles similares o inferiores a los de este pasado lunes.

Del resto de índices bursátiles europeos es el Ibex el que más se está viendo contagiado. Por ser periférico por tener compañías con elevado riesgo en Latinoamérica y quizás por el recrudecimiento de la crisis de Cataluña. En el gráfico del Ibex 35 señalo la zona de soporte del índice. En 9.920 está la zona de máximos y mínimos relevantes de los últimos meses mientras que entre 9.750 y 9850 están las medias de 200 y 500 sesiones.

En definitiva, los inversores de nuevo vuelven a estar preocupados por incertidumbres políticas pero ya sabemos por la experiencia reciente que las incertidumbres políticas no han cambiado la tendencia alcista de las bolsas pero sí que han provocado correcciones que resultaron oportunidades de compra. Esta corrección que estamos viviendo estos días podría ser otra oportunidad de aumentar riesgo siempre y cuando los datos macro y micro sigan la tendencia optimista que estamos viviendo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)