La estrategia de pares o negociación market neutral nos permite trabajar y beneficiarnos de prácticamente cualquier tendencia del mercado: tendencia alcista, bajista o movimiento lateral. Habréis oído hablar de ella infinidad de veces, pero somos muy pocos los que las practicamos. Hay muchas formas distintas de abarcar el mundo del market neutral pero a continuación os propongo una forma simple y sencilla de intervenir en un par de activos muy correlacionados, que por el motivo que sea comienzan a desviarse de su valor relativo. Estas imperfecciones surgen cuando la relación entre ambos valores es muy alta o muy baja según rangos históricos. En la práctica se compra el activo infravalorado y se vende en corto el activo sobrevalorado. A continuación os mostramos dos oportunidades que están surgiendo en estos momentos.

J.P Morgan us Morgan Stanley

Por industria, sector, mercado donde cotizan, capitalización y estilo os presento dos parejas de equity americanas de correlaciones muy altas.

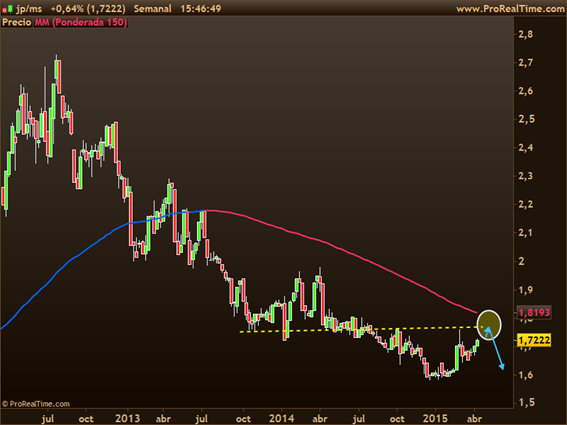

En el siguiente gráfico en timeframe semanal mostramos el ratio JP / MS.

Como se puede apreciar existe una tendencia fuertemente bajista. Desde principios del 2015, el mejor comportamiento de JP frente a MS hace que la cotización del ratio repunte y se acerque a unos niveles de fuerte resistencias que difícilmente podrá superar. En los entornos de la línea discontinua amarilla marcada en el chart, estaríamos en una buena zona de control para realizar un corto del ratio. Es decir, ventas en JP. Morgan a su vez compras e Morgan Stanley.

Toda esta información es interesante para los inversores pero no deben de olvidar que dentro de que el mercado se mueve en función a su tendencia a la hora de predecir el movimiento es imposible saber si el precio de un activo financiero se moverá al alza o a la baja, lo único que se puede hacer es estar preparado para que el inversor en función de su sistema de inversión se encuentre preparado psicológicamente para adaptarse a las diferentes situaciones que puedan aparecer en los mercados, independientemente si van a su favor o en su contra a la hora de realizar sus estrategias de trading.

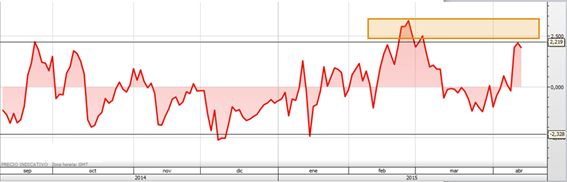

Otro punto a favor bastante relevante, es el ratio que nosotros denominamos spread de dispersión relativa. Con ello analizaríamos si estos niveles de dispersión entre ambos valores históricamente son normales o solo ocurre en contadas ocasiones.

Siguiendo en línea con lo anterior, este indicador está rozando niveles altísimos de dispersión, nos encontramos en la zona de 2,20 cuando una lectura de más de 2 significa que muy probablemente el ratio revierta a la línea cero, o dicho de otro modo que el ratio JP/MS se encuentra sobrecomprado (señal de venta) y lo más probable es que corrija y se acerque a sus niveles de soportes relevantes. Por tanto, si operamos a favor de esta situación hablaríamos de posiciones cortas en JP a la vez que abrimos largos en MS.

Si nos fijamos en los niveles de sobrecompra alcanzado en Febrero, los niveles de spread de 3.25, luego hubo un fuerte recorte en el ratio que reporto a la estrategia una rentabilidad del 6,5% en 10 días de cotización.

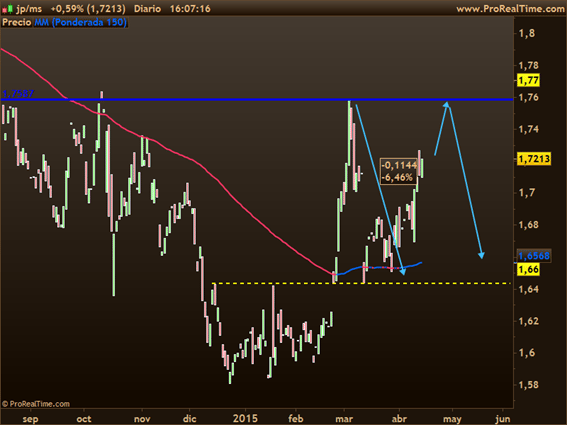

Lo que esperamos en esta estrategia es que se repita el mismo movimiento. Por ello, entraríamos en el ratio en niveles más cercanos a los 1,76. Ahí, aperturaremos la estrategia, aumentara el nivel de dispersión y tendríamos más recorrido a la baja.

Delta Air Line vs American Airlines Group

La siguiente estrategia la componen otro par de acciones de EEUU, de la industria de Bienes de consumo del sector de las aerolíneas, muy correlacionadas.

En el gráfico de su ratio en time frame diario, lo primero que volvemos a observar es una clara tendencia bajista que de nuevo ha tenido un fuerte impulso que ha llevado a la cotización del ratio a unos niveles interesantes para la entrada por esta estrategia.

Esperamos el recorrido señalado con la flecha azul.

En el día de hoy se ha colocado en el sitio idóneo para vender el ratio. Niveles de directriz bajista del techo del canal, media móvil y última resistencia importante. Mejor punto de entrada para intentar un corto imposible. Dejémoslo aquí y observemos ahora su spread de dispersión relativa a ver que nos dice.

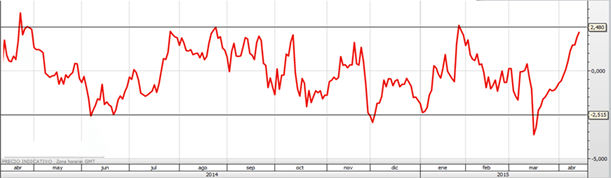

Siguiendo en línea con lo anterior, este indicador está rozando niveles altísimos de dispersión, nos encontramos en la zona de 2,5, cuando una lectura de más de 2 significa que muy probablemente el ratio revierta a la línea cero.

Para este par esperamos un retorno potencial en torno al 8% ya que esperamos que como mínimo vuelva a niveles de suelo del canal proyectado.

Al operar esta estrategia con dos equity a la vez, suavizaremos un poco la volatilidad de ambos activos, además tendremos más posibilidades de que alguno de ellos cumpla con el retroceso que esperamos para salir de los niveles tan altos de sobreventa (DAL) o sobrecompra (AAL).

Seguiremos profundizando en siguientes artículos en esta estrategia pero si quieres tener más información sobre el indicador y esta operativa, no te pierdas las próximas ideas de inversión.

No olviden que tanto para este como para los demás tipos de análisis a la hora de operar en los mercados financieros se debe de hacer de manera responsable teniendo en cuenta aspectos como la gestión monetaria y la gestión del riesgo para poder gestionar de una manera adecuada y eficiente su cartera de valores, considerando además otros aspectos como el broker con el que se invierte, psicología entre otros muchos factores.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.