Independientemente de las circunstancias geopolíticas actuales, más allá del trágico derribo del avión malayo en tierras ucranianas, más allá de la creciente tensión entre Rusia y occidente y más allá de las tensiones en el golfo pérsico, se viene apreciando cada vez más una aversión al riesgo por parte de los inversores.

Los índices en general van funcionando bastante bien en lo que va de año, no obstante es necesario profundizar en los distintos subyacentes que envuelven el mercado de las acciones y preguntarse si las perspectivas de crecimiento económico son sólidas. Eso mismo sería mas o menos la percepción de Risk-on, es decir una baja percepción del riesgo que conllevan por ejemplo las inversiones abundantes en la renta variable y, como no, también por definición, al bono de alto riesgo como máximo exponente.

Los sectores financieros están muy dudosos, en especial el sector financiero europeo.

Desde el pasado enero no se supera el pico del rally 2012-2014. No solo eso, la rotura de la directriz alcista tiene mal aspecto.

Con este gráfico, agravado por el tremendo desplome de 2008 y la débil respuesta desde entonces, no acabo de ver ninguna recuperación en Europa, ni siquiera las medidas de Mario Draghi han reactivado el sector, más bien lo contrario.

El sistema financiero norteamericano esta bastante mejor que el europeo pero tampoco como para lanzar cohetes, el pico de marzo todavía no ha podido superarse.

La última directriz alcista desde la última corrección también esta rota.

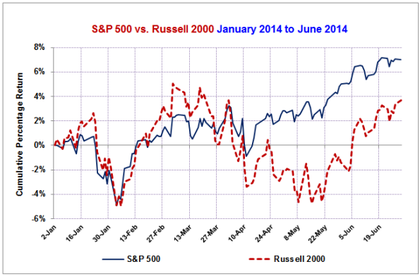

Por una parte, con un sistema financiero dubitativo es difícil creer en unas expectativas sólidas de crecimiento y recuperación económica. Por otra parte, en lo que va de año, el retorno de las pequeñas capitalizaciones americanas está por debajo de las grandes capitalizaciones, alrededor del 7% para el SP500 frente al 4% del Russell 2000.

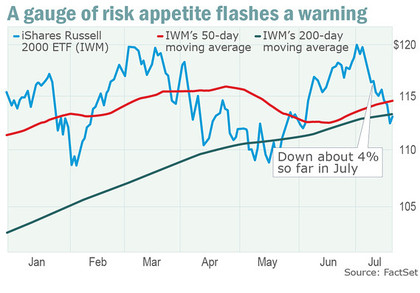

Las pequeñas capitalizaciones a menudo son vistas como una aproximación del apetito de riesgo de mercado. El IWM, ETF del Russell 2000, esta flirteando con el cruce de la muerte, es decir el corte bajista de la media de 50 sesiones con la de 200.

Los inversores están abandonando el barco de los bonos de alto rendimiento a tenor del nuevo máximo decreciente en el gráfico de un año.

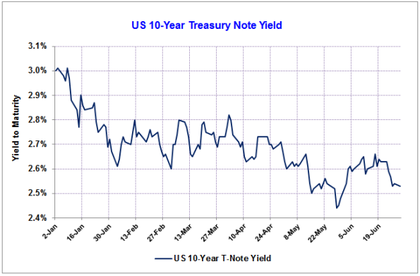

La disminucion del rendimiento del bono a 10 años del tesoro americano hace pensar que, en conjunto, los inversores se alejan de la inversion de riesgo refugiandose en los bonos del tesoro.

Según algunos analistas norteamericanos, la mejor manera de calibrar el riesgo de los inversores es analizar la relación entre los bonos basura y los bonos del tesoro y correlacionarla con la renta variable.

La divergencia es considerable. Recientemente se ha visto un nuevo mínimo de 52 semanas en la relación de ambos bonos mientras que el Dow Jones merodea una y otra vez con máximos históricos.

El mercado de bonos esta considerado como un mercado más inteligente que el de las acciones, asi pues podriamos decir que desde el inicio de 2014 existe una aversión al riesgo por parte de los inversores, en otras palabras, un Risk- off. La sensación que ello conlleva si se pierde el apetito al riesgo es que las perspectivas de crecimiento estan entre nebulosas.

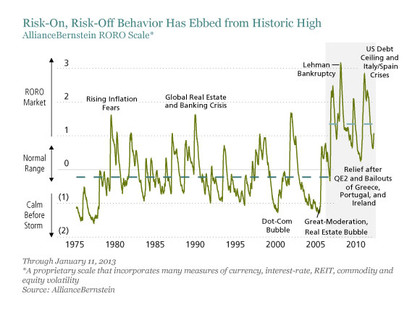

A raíz de la crisis financiera de 2008 y más concretamente con la caída de Lehman, se popularizó el llamado indice HSBC RORO INDEX. indice que fue creado por el banco HSBC y que, atendiendo a su nomenclatura, estudia los fenómenos Risk-on y Risk-off en base a correlaciones de comercio.

Vemos ejemplos de algunos ciclos con sus correspondientes coincidencias económicas.

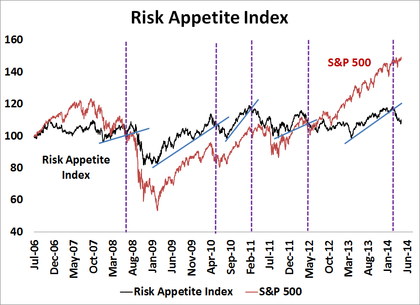

Existe también un particular indice llamado del apetito del riesgo. Esta basado en una posición larga ponderada por igual en los ETF's de alto beta IWM (Russell 2000) y QQQ (Nasdaq 100), menos una posición corta también ponderada por igual en los ETF de sectores defensivos de baja beta como los productos de consumo XLP, utilities XLU y telecomunicaciones IZP

El resultado de superponer este índice con el SP500 podría dar un reflejo de 2008, 2010, 2011 y 2012. En todos ellos se acompañaron sendas correcciones en la renta variable.