A lo largo de los últimos meses venimos actualizando el gráfico del comportamiento relativo de los principales índices frente al más amplio índice de bolsa, el MSCI World. En los últimos 5 años (desde 2011 hasta 2016) se adivinan tendencias muy claras en las tres principales zonas geográficas. El relativo del S&P500 presenta clara tendencia alcista, el del MSCI Europe presenta un claro canal lateral (entre 90 y 100 puntos) y el relativo del MSCI Emerging Markets presenta un clarísimo canal bajista en el plazo comentado.

Los índices de comportamiento relativo se crean a partir del cociente entre un índice y otro. De esta forma lo que tratamos de reflejar en el gráfico no es la tendencia del mercado en sí, sino el comportamiento de un índice frente a otro. Así el mercado puede ser bajista pero si un índice corrige menos que otro, el primero marcará una tendencia alcista. Son índices que no son excesivamente seguidos por los inversores, pero nos muestran tendencias más o menos uniformes. En el gráfico podemos ver en blanco cómo el relativo del S&P500 (en blanco) está marcando un doble techo en la zona de máximos de 2016 y de 2017. Este movimiento contrasta con la ruptura que se está produciendo esta misma semana del canal bajista (en verde) del relativo de los mercados emergentes. En cuanto a Europa, el relativo de esta zona geográfica (en amarillo) a raíz del último rebote generado tras las elecciones holandesas, se encuentra en un nivel crítico. Está en la zona donde confluyen la línea de máximos desde 2015 y la zona de máximos del canal lateral de los cinco años comentado.

Y es que las economías europeas parece que por fin empiezan a salir de la crisis. Llevamos varios años de retraso en el ciclo respecto a Estados Unidos e incluso la política monetaria ha ido copiando los movimientos de la FED con esos mismos años de retraso (bajadas de tipos, QE y Tapering, respectivamente). Así pues, no es extraño que las bolsas europeas empiecen a comportarse mejor que el MSCI World. En cuanto a los mercados emergentes, se están revisando al alza las estimaciones de crecimiento de la economía global y esto beneficia a los sectores más cíclicos, a recursos básicos y a emergentes en general.

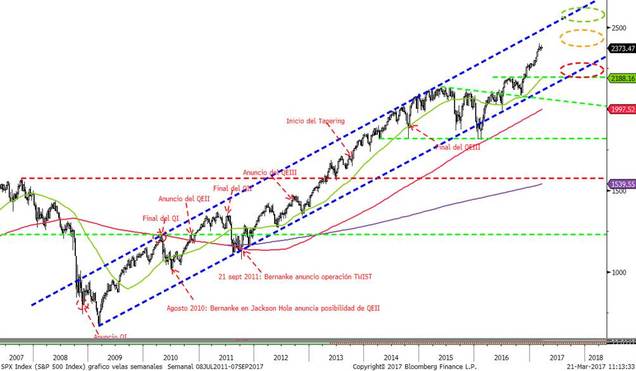

Desde el punto de vista técnico, tenemos al S&P500 en máximos históricos en un clarísimo canal alcista iniciado en 2009. A un año vista, estamos en los niveles que cuadrarían con la mitad del canal citado. Evidentemente, el S&P500 puede seguir subiendo en el próximo año. Pero el estudio que estamos comentando hoy es si subirá a mayor o menor ritmo que el MSCI World o el resto de zonas geográficas.

Sin embargo, en el gráfico del Eurostoxx 600 podemos ver que el canal alcista iniciado en el 2009 es bastante más amplio. Incluso en 2015 lo superó al alza. A principios de 2015 se disparó al alza al superar los 350 puntos. Este año ocurre lo mismo y da la sensación de que el recorrido puede ser bastante más alto que entonces, puesto que la ruptura al alza se produce bastante más cerca de la base del canal. Al menos debería llegar hasta el nivel de 400 puntos, que son los máximos de 2007 y de 2015. Además, copiando los movimientos del S&P500, justo el mes que viene comienza el Tapering en Europa (el BCE empezará a reducir la compra de bonos). En el gráfico del S&P500 se puede observar cómo el último tramo alcista antes de los máximos de 2015 comenzó justo al empezar el Tapering, coincidiendo con la ruptura de máximos de 2007.

En cuanto a los mercados emergentes, la situación no parece tan alcista. Sí que es verdad que justo esta semana se está superando al alza las medias de 200 y 500 semanas, una señal muy alcista desde punto de vista técnico de largo plazo. Pero en 1000 puntos está la línea que une los máximos desde 2007 y más arriba tenemos en 1100 los máximos del periodo 2011-2015 y en 1200 está la zona de máximos históricos.

A corto plazo parece bastante probable que el MSCI Emerging markets alcance el nivel de 1000 puntos, ya que es la primera resistencia importante comentada y el objetivo del H-C-H invertido que se dibujó en los mínimos del año pasado.

Por tanto parece bastante probable que a corto plazo continúe el movimiento a favor de la renta variable Europea y de emergentes frente a la de Estados Unidos. La divisa ya está apoyando este movimiento, ya que el dólar no solo ha frenado su tendencia alcista sino que está corrigiendo en las últimas jornadas y vuelve a cotizar por debajo de los máximos alcanzados en 2015 tal y como se aprecia en el gráfico de la evolución del Dollar Index.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)