Cada vez son más los economistas que coinciden en que la crisis iniciada en 2007 no fue una crisis más de toda la colección histórica, fue bastante más allá de lo habitual en el pasado. Haciendo un símil médico fue como un fallo multiorgánico diagnosticado en los países desarrollados que sintieron de lleno el último tsunami económico-financiero y que se han puesto manos a la obra con perspectivas optimistas a largo plazo aunque queda camino por recorrer. Estados Unidos tuvo su desplome bursátil y su posterior recesión como todo el mundo. Su actual recuperación da que pensar si su crisis es ya historia del pasado. Vayamos por partes:

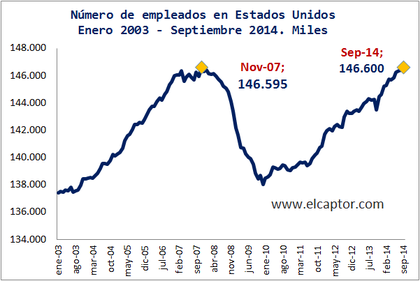

En efecto, sus niveles de empleo ya llegaron a los niveles previos a la crisis por lo que desde ese punto de vista se podría dar carpetazo final a la crisis.

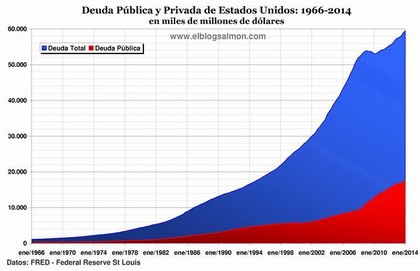

Tampoco es menos cierto que su deuda pública y privada no para de crecer superando actualmente el 400% del PIB.

Algunos diran, muy bien ¿y que? ¿donde esta el problema?. El problema está precisamente encima de la mesa y con las cartas boca arriba, el caso particular de la deuda sólo es uno de ellos. Después de la segunda guerra mundial la deuda pública americana alcanzó el 120% del PIB y no paso absolutamente nada, la deuda se fue drenando poco a poco con el transcurso de los años pero con dos pequeñas particularidades que ahora no existen, que el modelo económico que ha regido hasta la actual crisis estaba en plena expansión y la deuda privada era muy reducida en comparación con la pública. Hoy día la deuda total es de casi cuatro veces la publica.

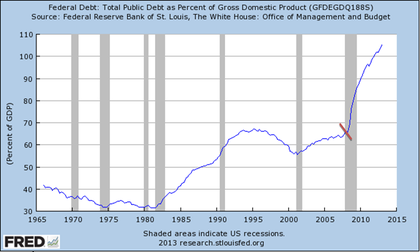

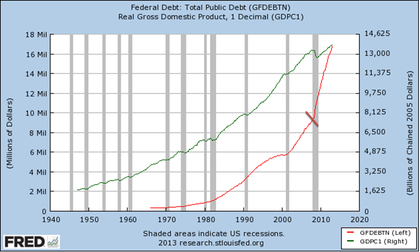

No es difícil prever que la situación económica global cada vez es mas complicada y no precisamente solo por la deuda publica que asciende al 105% del PIB y subiendo, lo cual puede provocar quebraderos de cabeza en el futuro.

Así pues, el margen que tradicionalmente separaba la producción de bienes y servicios con la deuda ya no existe.

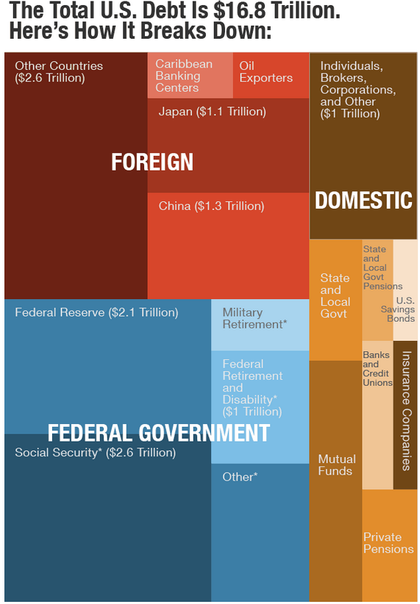

La deuda publica americana es el menor de los males, no es una deuda descomunal como la japonesa o la griega en proporcion a su PIB, además hay un alto porcentaje de deuda interna lo que hace reducir la deuda neta. Por cierto, es un mito el que los chinos tengan tanta deuda pública como tradicionalmente se ha dicho, tan solo $1,3 trillones de los $16,8 totales están en posesión de China, una cantidad importante pero pequeña en relación al total de la deuda.

En el apartado de "otros países" parece ser que hay una trama muy oscura y está concretamente en Bélgica. Este pequeño país de $480 billones de PIB tiene $381,4 billones de deuda publica norteamericana y, oh casualidad, esta deuda ha aparecido en escena desde la finalización de los planes expansivos. Bélgica, con una deuda pública del 102% del PIB, con una tasa de paro del 8,2% y un 24% de paro juvenil no esta precisamente como para adquirir tal elevada cifra de deuda americana a no ser que venga "financiada" por alguien.(fuente: http://www.alt-market.com/articles/2145-who-is-the…

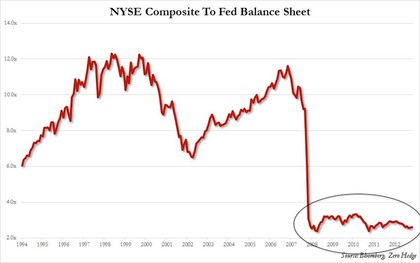

Esta puede ser la explicación de que, una vez retirados todos los estímulos oficiales de la FED, las bolsas americanas ni se hayan inmutado, no es normal y tampoco hay que olvidar el gráfico del NYSE compuesto relacionado con el balance de la FED. Es posible que las inyecciones al sistema económico continúen pero encubiertas.

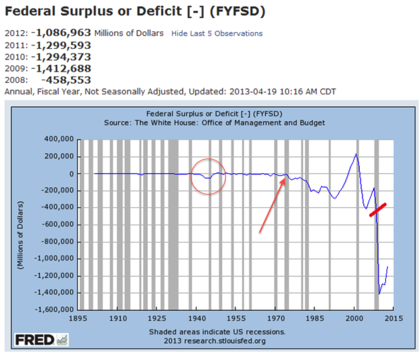

¡El déficit fiscal está fantastico!. Se va reduciendo y solo está en $1,1 trillones. Se puede observar que desde el fin de la convertibilidad dólar-oro del 71 la taquicardia ha sido gigantesca. Hasta esa fecha el gobierno federal era muy escrupuloso con el déficit, tan solo durante la segunda guerra mundial se permitió un déficit monumental en aquella época, lógicamente irrisorio hoy día.

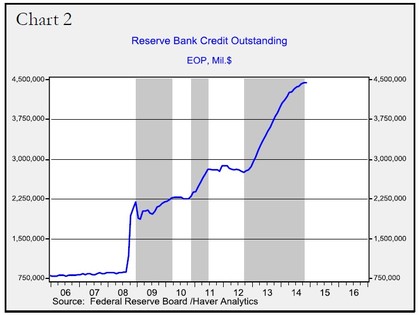

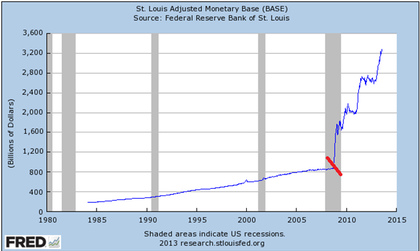

El riesgo de nueva crisis financiera esta latente, sólo hace falta ver la hoja de balance de la FED que no deja de ser el banco director de otros bancos privados accionistas. En Agosto de 2008 justo antes del gran subidón, el balance de la FED era de $870 billones. A la reciente finalización de la QE3 su hoja de balance ha subido exponencialmente hasta casi $4,5 trillones.

ç

ç

Seguramente también se dirá ¿y que?

La base monetaria ya andaba algo movida previo a la crisis de 2008 pero a partir de ahí se disparó. En 6 años se ha multiplicado por cuatro mientras que en 30 años sólo se había doblado.

También alguien dirá ¿y que?

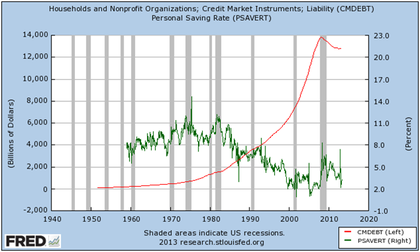

Hasta mediados de los 70 era habitual que las familias ahorraran una media aproximada de un 8% de sus recursos. Hoy apenas ahorran el 2,5% y con tendencia a la baja. Sin ahorro el desapalancamiento de la deuda es complicado.

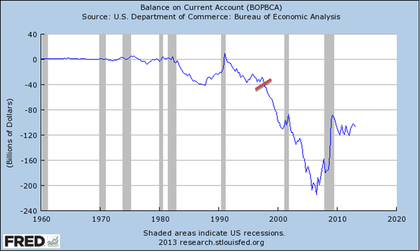

Al igual que con el déficit público, el déficit comercial se disparó a partir de los 90. Estados Unidos sigue viviendo por encima de sus posibilidades.

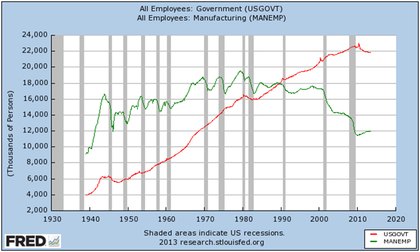

Al igual que en España, en los Estados Unidos tienen un problema burocrático solucionable hasta la fecha con el antiguo modelo económico que ya está agotado, es decir el de emitir deuda. Hasta los años 80 los empleados del sector manufacturero superaban con creces a los del sector público que por otra parte ha sido siempre lo normal en las estructuras económicas de un país. En la actualidad hay mas empleados públicos que empleados manufactureros.

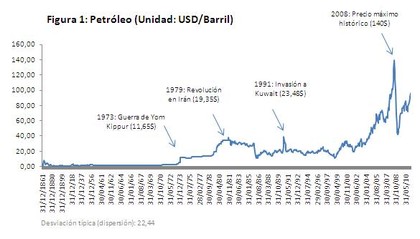

Vistos todos estos ejemplos macroeconómicos, todos confluyen a un mismo denominador común, la década de los 70, la década de la crisis del dólar, del petróleo y posterior estanflación.

La cotización del oro hasta el fin de la convertibilidad era uniforme. Fue a partir de 1971 cuando algo comenzaba a suceder.

El mismo caso es el del crudo.

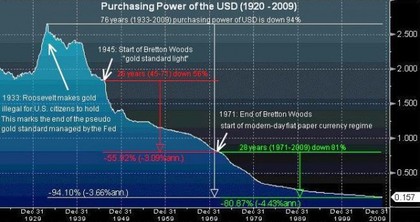

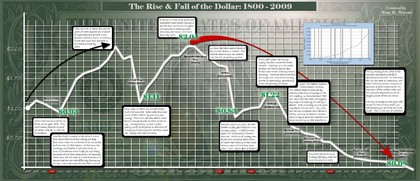

Ello conduce directamente al dólar. Con unos precedentes de continua depreciación desde 1905 fecha en que alcanzó su cenit como divisa con el máximo poder adquisitivo desde que se implanto en el siglo XVIII, el dólar se deprecio en vertical desde 1971 perdiendo desde entonces el 80% de su valor con el fin de "Bretton Woods" y con la liquidación de la convertibilidad dólar-oro por parte del entonces polémico presidente Nixon.

Las tres fases pilares de la historia del dólar comienzan con la convertibilidad dólar-oro para todo el mundo durante la fase económica del patrón oro. El dólar funciono muy bien durante el siglo XIX doblando su poder adquisitivo en 1905, un siglo después de su implantación. A partir de 1930 el patrón oro desaparece y no es hasta la célebre reunión de Breton Woods cuando se instaura un sistema monetario con el dólar como divisa patrón y la convertibilidad oro-dólar pero solamente para los estados. El efecto inflación comienza a ser devastador a partir de entonces y hasta nuestros días. El verdadero problema surge en 1971 con el fin de la convertibilidad y la instauración del sistema dólar fiduciario. A partir de entonces el dólar se desangra y esta condenado a su muerte, no se sabe para cuando pero el diagnostico es fase terminal del dólar.

Mientras tanto, los trucos de magia de la FED y del gobierno federal asisten al enfermo. ¿Hasta cuando?