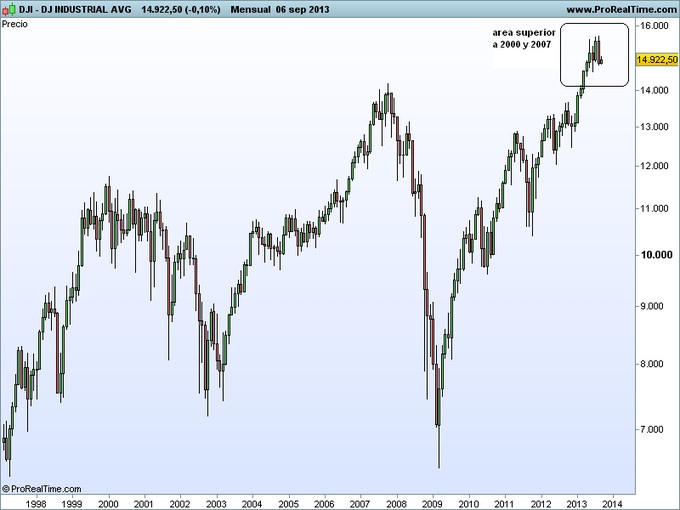

A propósito de un comentario de ayer en mi ultima entrada, me gustaría abrir este apasionante debate sobre la comparativa de la situación de 2000 y 2007 con la actual de 2013. Según los gráficos de los principales indices americanos la macroeconomía norteamericana está mejor que en 2000 y en 2007. En teoría 2013 está mejor que 2007 según el Dow Jones, que a su vez en 2007 estaba mejor que en el 2000. ¿Es así realmente?

De los innumerables datos macro disponibles he seleccionado algunos que, a mi modo de ver, son mas relevantes para visualizar el estado económico actual en comparación con 2000 y 2007.

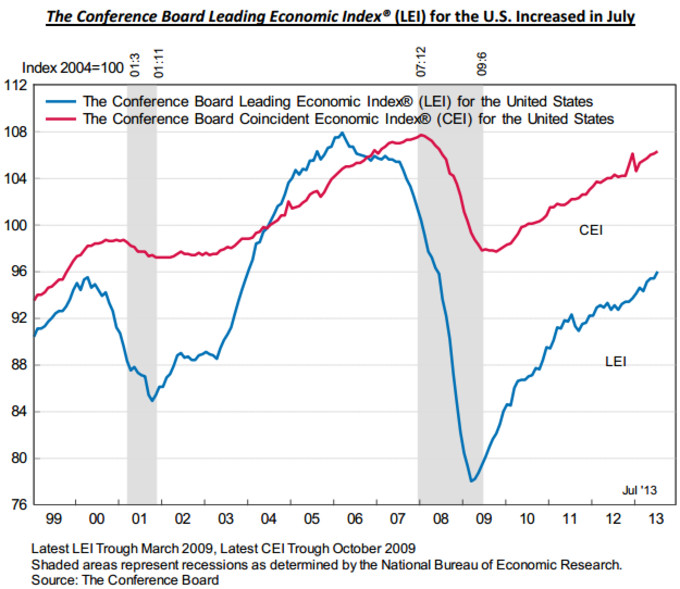

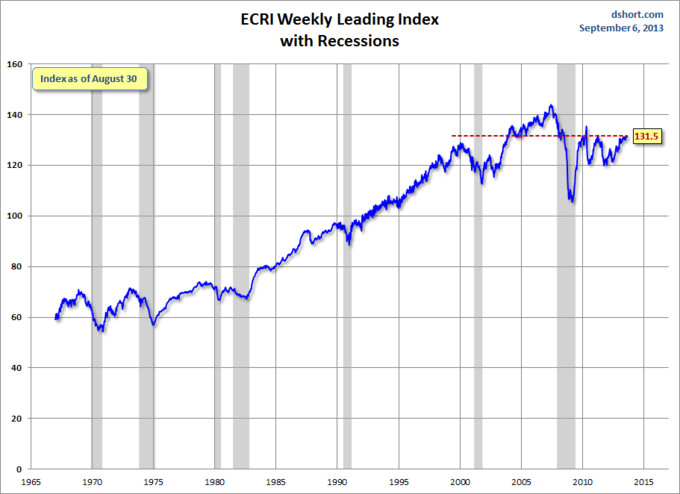

Indices Lideres LEI y ECRI

Los indicadores LEI y el ECRI están a la altura del año 2000, sin embargo están bastante inferior a 2007. Históricamente, después de las recesiones los indicadores lideres superan el pico anterior antes de la siguiente recesión con relativa rapidez, evidentemente no es el caso actual.

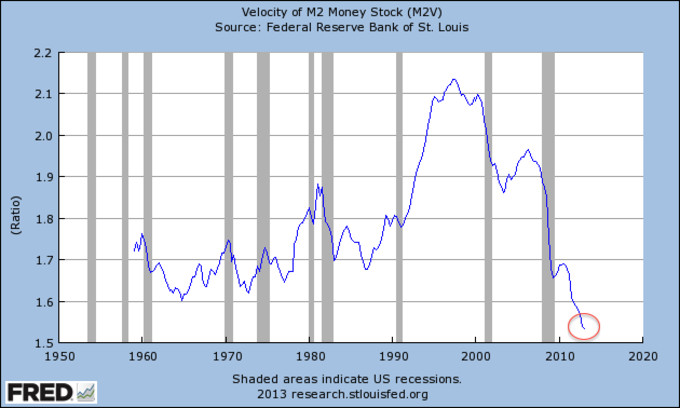

Velocidad del dinero:

Es un indicador clave a mi modo de ver, indica la velocidad con que el dólar cambia de manos. Una alta velocidad es sinónimo de economía óptima y una baja velocidad lo es de economía enfriada:

El gráfico no ofrece dudas, las empresas podrán tener beneficios, la masa monetaria se podrá disparar, los bancos tapar sus agujeros pero en la calle la circulación del dólar es muy baja en comparación con épocas de expansión siendo la velocidad del dinero la más baja desde los años 50. Durante el último ciclo secular alcista que va desde 1974(punto mínimo de la crisis de los 70) hasta el 2000 (aunque el pico de la velocidad del dinero fue en 1998) la velocidad crecía progresivamente hasta que llegó la crisis asiática. A partir de ahí se podría considerar que comienza la crisis sistémica. Recuerdo unas palabras de Daniel Lacalle durante una ponencia referidas a que la actual crisis no es financiera como casi todo el mundo cree sino que es estructural y sistémica.

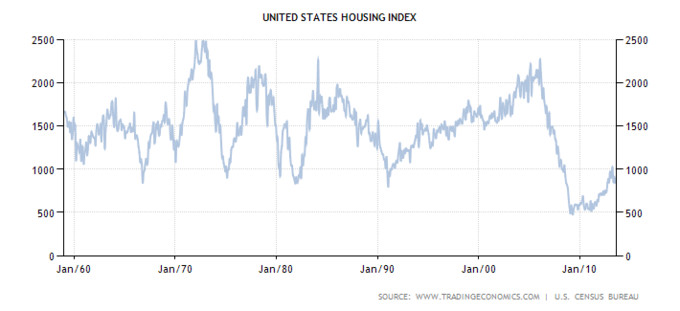

Indice de la vivienda:

Desde su desplome en 2007, el indice americano de la vivienda ha repuntado pero sigue estando a la altura de los puntos mas bajos de los últimos 50 años, por supuesto a años luz de los máximos de principios de los 70, de mitad de los 80 y de 2007. Este indice compuesto relaciona los permisos de nueva vivienda, precios, hipotecas, arranque de obras paradas, etc.

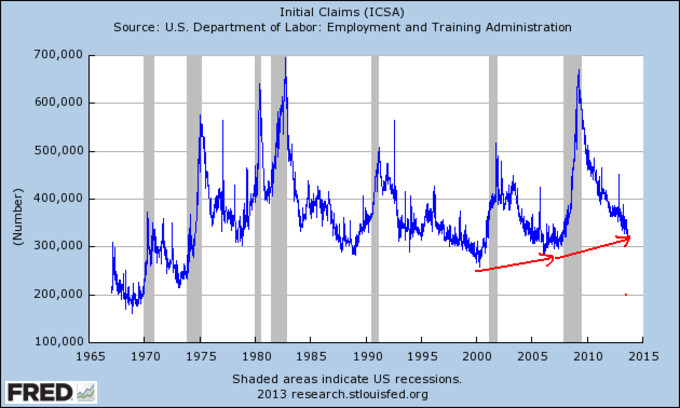

Peticiones de desempleo:

Aunque llevan un excelente camino a la baja desde 2009, todavía son mas elevadas que en 2007 y en el 2000.

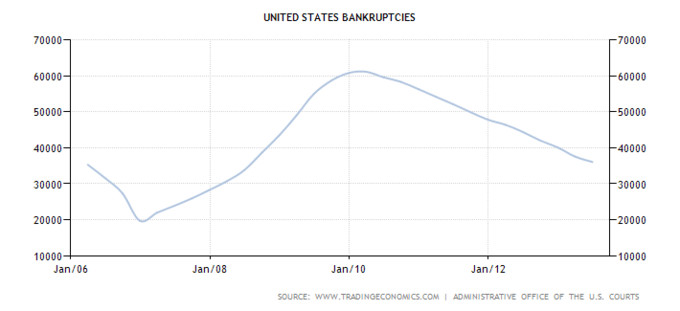

Número de quiebras:

Desde 2010 el número de quiebras se reduce trimestre a trimestre pero aún no han llegado a la cifra mínima de 2007.

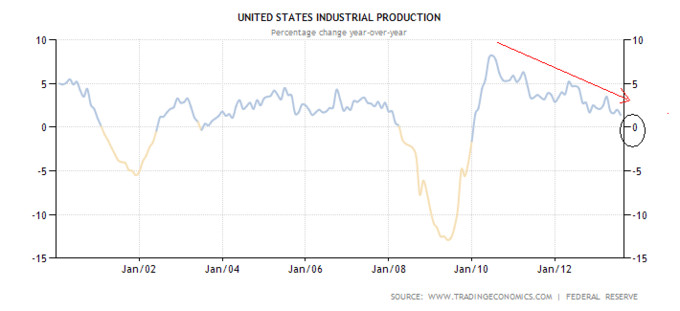

Producción industrial:

Cierto es que la producción industrial creció espectacularmente a mitad de 2010 pero desde entonces esta en clara desaceleración y muy cerca de dejar de crecer como sucedió en 2001 y 2008.

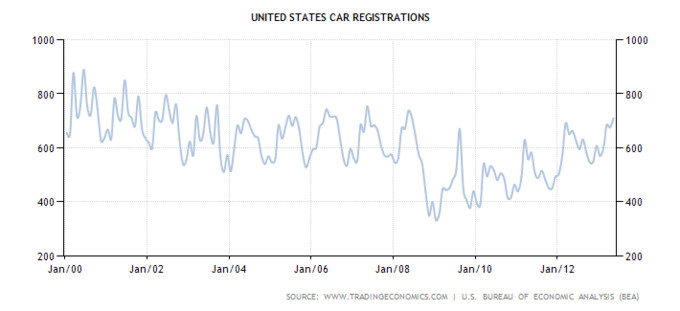

Matriculaciones de vehículos:

Las matriculaciones siguen subiendo a buen ritmo y están a punto de alcanzar el nivel de 2007

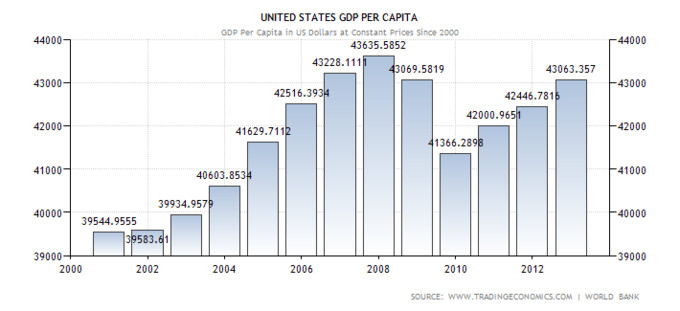

PIB per cápita:

Creciendo a buen nivel desde 2010 pero no alcanza todavía el máximo de 2007 y 2008.

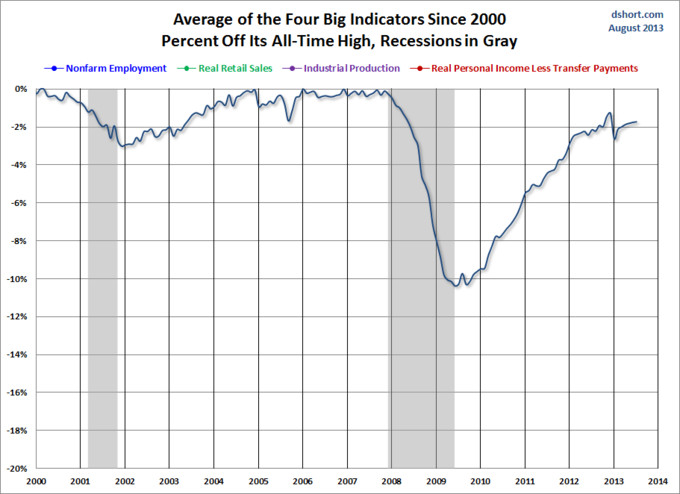

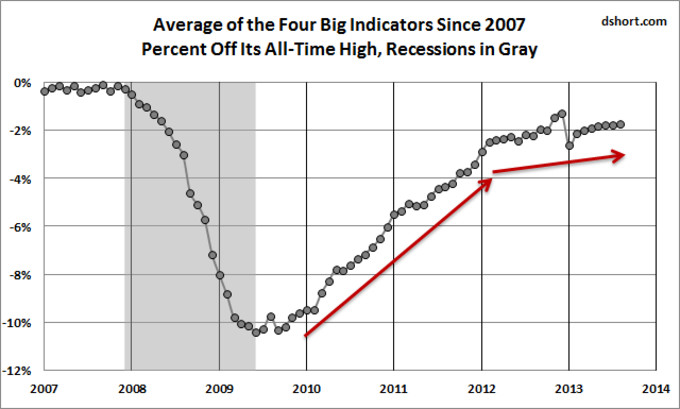

Media de los 4 grandes macroeconómicos: empleo no agrícola, ventas a por menor, producción industrial e ingresos personales.

La media es mas baja que en el 2000 y 2007, además se observa cierta desaceleración desde que en 2009 comenzó la tendencia alcista

Sector financiero

Aunténtico motor económico durante los ciclos expansivos, el sector bancario no esta como en el año 2007 al menos en lo que a renta variable se refiere, sólo se ha recuperado al 50%.

Aqui hay una importante divergencia puesto que el crédito al sector privado, es decir a familias y empresas, está ligeramente mejor que en 2008 antes de la importante caída de 2009. Es muy posible que la gran masa monetaria inyectada por la FED a los bancos tenga algo que ver.

Así pues, aún habiendo más indicadores, dejo el debate al respecto abierto.