Hola a todos los lectores.

Hoy os traemos un nuevo análisis de los principales factores macroeconómicos que afectaran al mercado.

El enfoque macro mejora poco a poco, al menos en lo que al mercado importa. La Fed subirá muy despacio. Todo lo malo de los emergentes parece estar ya recogido en precios. Incluso el Brexit parece que no vaya a materializarse nunca. Las bolsas lo ignoran por eso. Pero los niveles alcanzados pasarán factura esta semana. El mercado está tenso por los bancos centrales desde que la semana pasada el BCE no hiciera ni dijera nada nuevo. Pero tiene, en el fondo, una lectura positiva: no es necesario actuar más porque la situación no lo precisa. Y la Fed no puede actuar en septiembre porque afloran algunos indicios de debilitamiento: ISM Manufacturero 49,4 en agosto, que técnicamente es zona de contracción, o PIB 2T solo +1,1%… Los bancos centrales seguirán disponibles para dar soporte a los precios como hasta ahora. Conviene no olvidarlo. Se les necesita menos que antes y eso es bueno. La delicada situación de los emergentes parece no deteriorarse más y casi todo lo malo seguramente esté ya descontado . En conjunto, tenemos un contexto macro más constructivo que antes, aunque en las últimas horas no lo parezca. Y los resultados empresariales empezarán mejorar enseguida. Empezando por el S&P 500, que marca tendencia. Durante 5 trimestres consecutivos su BPA medio ha venido cayendo (-1,8% en 2T’16), tendencia que podría volverse casi neutral en el 3T’16 (-1,3% esperado) y positivo en el 4T (+5,6%). El BPA’17 ya será otra cosa: se estima +13,6%. Y este cambio de signo podría tener lugar también en las compañías europeas y japonesas, aunque sea menos fiable. Eso facilitará el reconocimiento de valor para unas bolsas que están sufriendo bastante en 2016. Con beneficios en contracción y la Fed subiendo tipos no se puede pedir mucho más… no, al menos, hasta que ganen visibilidad las cifras de 2017. El tono de las bolsas debería mejorar a medida que nos acerquemos a final de año. Volviendo la vista al rabioso corto plazo, el viernes y la “noche asiática” han sido bajistas. Incluso con aspecto malo. Se debe a que al mercado le ha entrado un miedo repentino a que los bancos centrales puedan estar cuestionándose la efectividad de aplicar más laxitud monetaria. Sobre todo después de que el BCE no moviera ni una pestaña la semana pasada y a la vista de que la semana próxima el BoJ podría no hacer nada y el BoE limitarse a justificar lo hecho hasta ahora. Incluso los bonos se resienten (Bund +0,02%). El petróleo retrocede (aprox. 45$ WTI) y las materias primas industriales (níquel, oro, etc) sufren. El ZEW de mañana será bueno (2,5 desde 0,5), el BoE solo justificará las medidas ya adoptadas (miércoles), las Ventas Por Menor americanas mejorarán (jueves; +0,3% desde -0,3%) y los vencimientos de contratos (“Cuádruple Hora Bruja”) se renovarán con un tono más probablemente alcista. Todo esto se traducirá en una semana mejor al final que al principio, arrancando floja ante la ausencia de referencias y la influencia de los recientes cierres bajistas, pero ganando algo de fuerza entre jueves y viernes. Los niveles alcanzados estos días (ES-50 > 3.000; Ibex > 9.000; S&P500 > 2.100…) no se justifican a menos que empiecen a tener visibilidad los resultados empresariales 2017. Ese ajuste se producirá esta semana. Pero esto sería consistente con esa perspectiva que creemos terminará imponiéndose de mejora progresiva de tono a medida que se acerque 2017 y empiecen a descontarse unos mejores beneficios empresariales en combinación con un contexto macro más consolidado, aunque en absoluto explosivo.

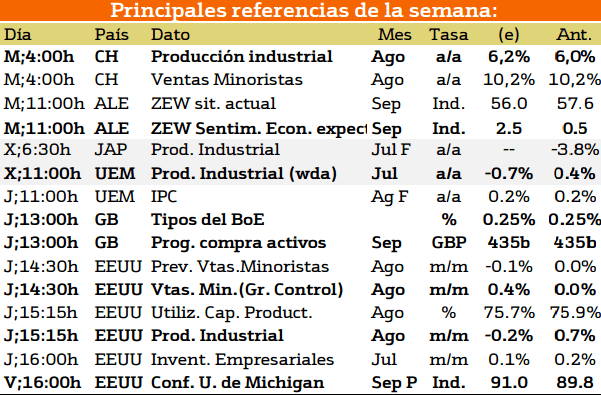

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana la atención se centrará en Estados Unidos y a que el jueves y viernes presentarán las ventas minoristas, la producción industrial y el informe de Michigan. Para Europa se presentaran los datos de producción industrial.

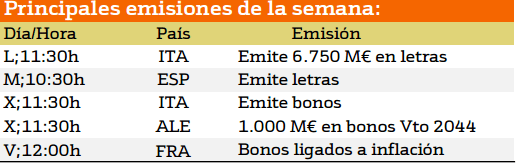

A continuación repasaremos las distintas emisiones de deuda que tendrán lugar esta semana.

Las principales emisiones de esta semana vienen de la mano de Italia y Alemania con bonos de larga plazo, con los que se pueda ver el nivel de aceptación y de convencimiento de los inversores sobre el desarrollo económico de ambos países.

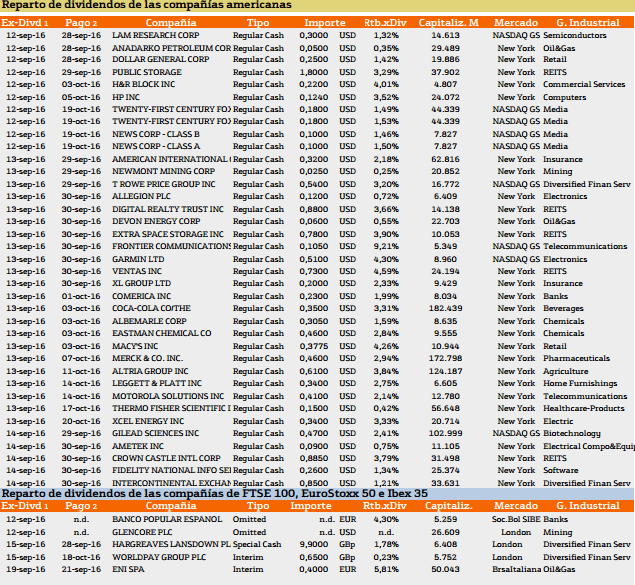

Con respecto al pago de dividendos aparecen las siguientes compañías:

En Estados Unidos destaca H&R block, Ventas inc. Macys inc, con un rendimiento superior al 4%.

Esta semana destaca en Europa destacamos a Banco Popular con un 4.3% y a Eni SPA el cual ofrece un rendimiento del 5.81%.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.