Los sistemas especulación efectivos no solo requieren de un porcentaje de conocimientos adecuado, también es necesario una dosis de suerte y coyuntura.

A continuación voy a exponer de manera básica varios conceptos que suelo tener en cuenta a la hora de invertir en operaciones de especulación a corto o medio plazo. Obviamente, desde mi punto de vista estos rangos temporales se sitúan en no menos de 1 mes por operación y no más de 3 meses. Quiero dejar claro de antemano que mi intención en esta entrada tan solo es informativa, no va a misa y no está exenta de riesgos, del mismo modo que no es mi intención divulgar algo que se suele hacer a nivel institucional como algo que siempre se va a cumplir o que se debe aplicar si o sí, no es un sistema para ganarse la vida en nada ni es la única estrategia que aplico, además de que lo único que voy a mostrar es algo muy superficial, para tomar una decisión se han de mirar muchas más cosas que por la naturaleza de este blog no veo necesario detallar, vayamos a ello.

PRIMERA FRONTERA

Primero de todo, debemos tener claro que la mejor herramienta de gestión de riesgos para tomar posiciones especulativas en el mercado son los derivados financieros y, en concreto, las opciones financieras (y no, ni las opciones binarias ni los warrants entran dentro de esta definición). Una de las características útiles que tienen las opciones es la forma en la que podemos ver "las intenciones" del propio mercado mediante la Volatilidad implícita de las mismas. Por ello, antes de proceder a buscar una acción adecuada voy a apoyarme en conceptos previos para analizar las diferencias entre volatilidad implícita y volatilidad histórica, conceptos muy bien definidos (y en los que me apoyo en ese sentido) en libros como Trading Otion Greeks de Dan Passarelli y Trading options in turbulent markets de Larry Shover:

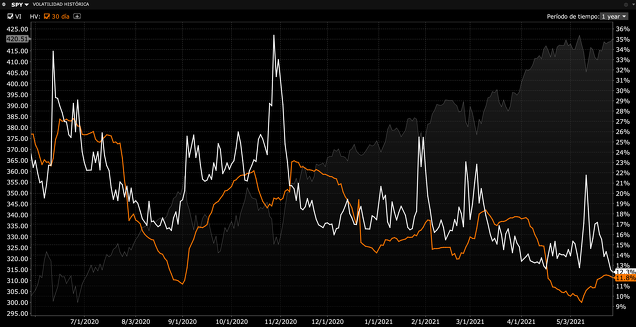

En este punto, por tanto, hay un concepto importante en relación a la diferencia entre la volatilidad implícita de las opciones financieras y la volatilidad histórica del activo en cuestión, según la dinámica que se presenten de una a otra, podremos atender a una estrategia u otra.

En principio, y según la teoría (bendita teoría), si no hay circunstancias coyunturales con respecto al activo en cuestión (como una catástrofe, una noticia de beneficios o perdidas, un escándalo etc), si la volatilidad implícita asciende, lo nórmal es que el activo subyacente descienda y viceversa. Por otro lado, los patrones on respecto a la volatilidad histórica dan a entender que se genera una cierta reversión de la VI a la media, siéndo esta "media" la Volatilidad histórica (VH). A partir de aquí, Dan Pasarelli nos muestra diferentes escenarios:

- Histórica e implícita suben: Típica de acciones con muchas noticias. Se espera que converjan tanto la histórica como la implícita, de una manera u otra, vender opciones es mas aconsejable puesto que si están altos no tienen mas que caer. No especular si no se quiere aplicar estrategias de delta neutral.

- Historica sube pero implícita se mantiene constante: Dependiendo de en qué fase estemos y según el gráfico, seria interesante una u otra cosa (largo vs corto). En cualquier caso no invertir, demasiada incertidumbre.

- Historica sube pero implícita baja: Debe NO haber ninguna razón para que ocurra esto (noticias, earnings etc). Es una buena forma de hacer un Gamma Scalping porque las opciones estarán baratas. Si la VH sube pero la VI no, lo normal es que la VI acabe subiendo al final, que es lo que interesa en un Gamma Scalper (con las acciones en corto)

- Histórica se mantiene pero la implícita sube: Es la típica forma de anticipar un acontecimiento (earnings, news etc…). Es un patrón que indica una potencial oportunidad para vender volatilidad. La condición es que NO existan earnings, news or cualquier otra razón que justifique esta diferencia, puesto que el precio se mantendrá pero la volatilidad se hundirá finalmente

- Ambas volatilidades se mantienen iguales: Es una oportunidad para hacer venta de opciones con Delta Neutral (y acciones compradas) o incluso con Iron Condor comprados (Hablaré en otro post de estas estrategias)

- Histórica se mantiene pero Implícita cae: Es una forma de arbitraje. Es una buena opción para comprar volatilidad

- Implicita sube pero histórica baja: Es uno de los más predecibles pero el más difícil Es típica de earnings y demás. Es difícil ganar aquí puesto que depende mucho del precio, cuando se da la noticia es cierto que la VI baja de golpe, pero muchas veces el precio también se mueve de golpe, por tanto es muy difícil saber que movimiento será mayor, el del precio o el de la volatilidad, por lo que no merece la pena. La idea sería hacerlo antes de que se cree este patrón y cerrar el dia antes de las noticias de earnings, esto es una estrategia pre-earnings que suele ser efectiva en delta neutrales largas.

- Histórica baja pero la implícita se mantiene constante: Gracias a la oscilación del precio, hacer un Gamma Scalping seria lo mas acertado.

- Ambas volatilidades caen: Es difícil de decir, pero la norma es seguir también el de su industria, si el resto de volatilidades de las compañías del sector muestran el mismo comportamiento excepto la que estás analizando, lo más probable es que todas acaben haciendo lo mismo (reversión conjunta de media), es una forma de predecir los futuros movimientos según la reversión de la media de la industria al completo.

Teniendo esta parte más o menos clara, debemos seleccionar un escenario para nuestra estrategia. Desde mi punto de vista el mejor escenario para este sistema sería: la VH se mantiene pero la VI sube. Este movimiento debería ir acompañado en el precio con bajadas importantes siempre y cuando no existan noticias ni nada por el estilo. Ahora bien, alguien seguramente estará preguntándose... "¿Y por qué no buscamos directamente acciones que bajen sin mas?" pues porque lo que nos interesan son volatilidades altas para captar primas en las opciones elevadas. Si conocemos un poco los mecanismos en los que funcionan las opciones financieras, sabremos que una de las griegas que afectan al precio de las primas es la Vega, la Vega influye en el precio de la prima del contrato según la volatilidad de la propia opción, un activo podría estar bajando mucho más que otro y sin embargo el diferencial con respecto a su VI sea menor que en el activo que baja menos, esto es una especie de ineficiencia entre el mercado de derivados y el mercado "normal".

A la hora de buscar acciones en el Screener, debemos hacerlas buscando volatilidades altas, y de entre todos los resultados escoger aquellas que tengan volatilidades históricas más o menos estables, que su VI esté en ascenso por encima o muy por encima de la VI y que acompañe a caídas en el precio del activo (y con la condición indispensable de que no estemos ante noticias coyunturales como anuncio de beneficios y cosas así)

Otra forma útil de analizar la volataildiad es comparándolas entre vencimientos, normalmente si observamos un vencimiento cercano superar volatilidades de vencimientos alejados, significa que hay pánico a corto plazo, y no tanto a largo, por lo que se puede esperar que las aguas vuelvan a su cauce y que todo se sitúe de nuevo acorde a la naturalidad de la volatilidad (vencimientos inferiores tienen volatilidades más inferiores que los las de los vencimientos superiores):

Como se observa en la imagen, el vencimiento de Junio de Apple superó al de Julio entre el 11 y el 13, momentos ideales para comprar o hacer Spreads vendidos de Puts dichos días (como se ve en la linea de fondo que es el activo, coincide con puntos finales del recorrido bajista)

SEGUNDA FRONTERA

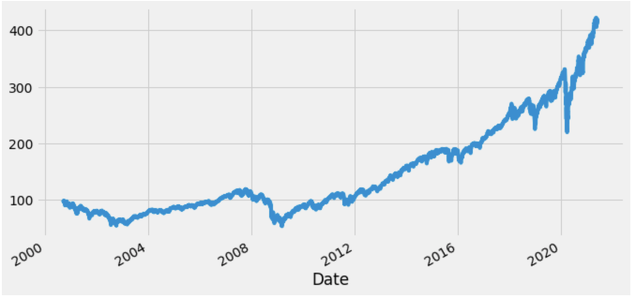

Una vez identificamos varias acciones, lo mejor sería analizar descriptivamente el activo. Por ejemplo, podemos coger una acción cualquiera y analizarla a dia 28 de Mayo de 2021 en diario:

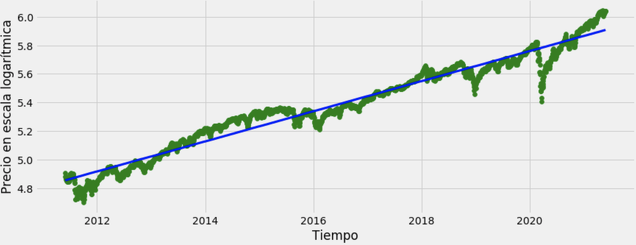

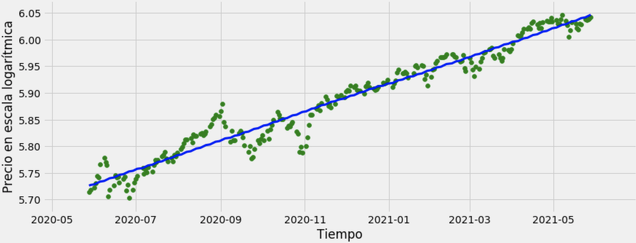

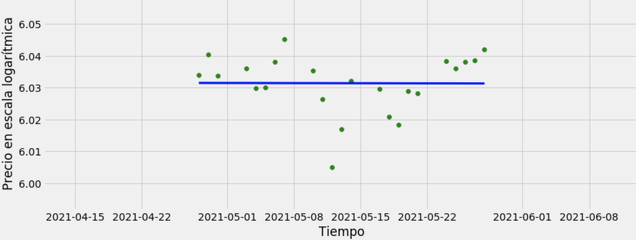

Si introducimos una OLS de la misma vemos su tendencia en varios rangos:

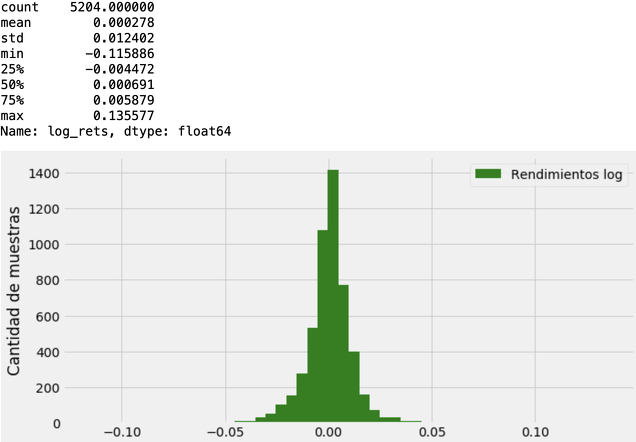

Esto nos da una idea de la tendencia a nivel de reversión a la media en una OLS. Pero lo que nos interesa en este punto es el análisis descriptivo de los retornos logarítmicos del activo:

A nivel diario el activo se comporta bien, nos muestra que 75% de las veces, el activo se encuentra por encima del -0,4%, y en un 25% de las veces el activo se encuentra por debajo del 0,5% a nivel diario ojo!. Si quisiéramos analizar en el 90% de los casos en los que el activo se encuentra por encima de dicho valor, tendremos que ver el quantil del 10%, en este caso se nos muestra que en el 90% de las veces del histórico del activo, éste se encuentra por encima del -1,2%, es decir, que solo en un 10% de las veces el activo ha cerrado por debajo de un 1,2% (Aunque los muestre en Python esto se puede hacer con una simple hoja de Excel)

Una vez sacamos estos datos en diario, hacemos lo mismo a nivel semanal y mensual y fijamos dichos límites en el propio gráfico, como si de zonas de resistencia y soporte fueran, con la idea de enmarcar a nivel histórico los límites que ha mostrado otras veces el activo (si muestra un 1,2 en diario pues medimos un 1,2 de nivel de soporte)

La ida viene de dos partes, por un lado analizar si el activo (o los activos a seleccionar) ha bajado históricamente un porcentaje que se encuentra dentro o fuera de sus límites históricos, si por ejemplo observamos en nuestra lista de posibles acciones un activo que ha bajado un 10% a nivel mensual, pero que a nivel descriptivo observamos que ese 10% sobrepasa el 90% de los datos de su propio histórico (es decir, que está dentro del 10% de las veces en las que el activo ha bajado tanto), entonces estaríamos ante una acción que muy posiblemente se está comportando de manera "excepcional" con respecto a su histórico, si esto va acompañado de subidas muy grandes de volatilidad y siempre y cuando no sean justificadas por noticias de earnings o escándalos gordos, entonces estamos ante una potencial oportunidad especulativa.

TERCERA FRONTERA

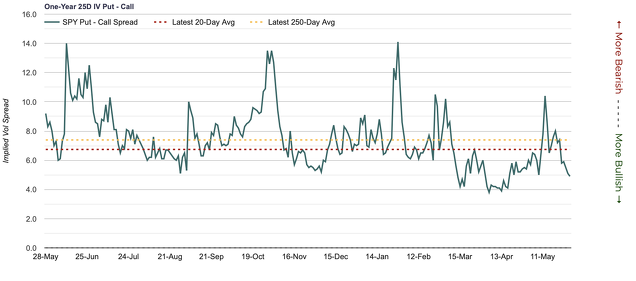

Una opción interesante ahora sería analizar el Skew. El Skew de volatilidad nos muestra la diferencia de ciertos niveles OTM entre las opciones put y call a nivel de volatilidad, digamos que muestra los "sesgos" de la volatilidad implícita entre ambos tipos de opciones, en StocksChamaleon hay un apartado gratuito por si alguien quiere ver online este dato:

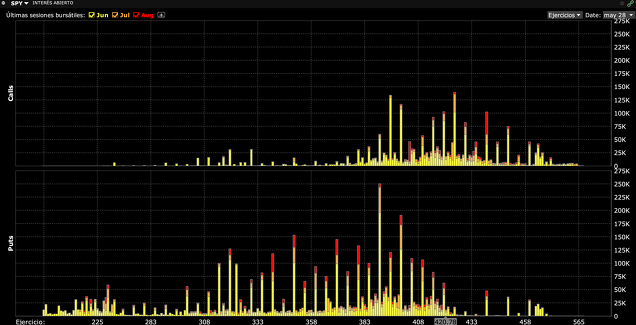

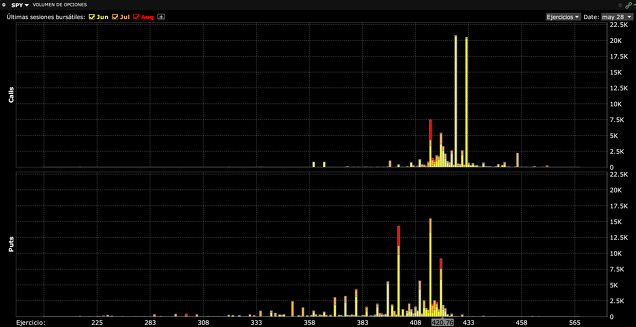

Digamos que esta información nos mostraría si hay mas o menos presión hacia un lado u otro del activo (Vendedor vs Comprador) en el mercado de opciones. A este dato debemos añadir la información del interés abierto y el volumen de opciones financieras, por ejemplo en el SPY:

El interés abierto de una opción es aquella información que nos muestra "la cantidad de contratos de opciones que se van a realizar en un nivel determinado", a mas contratos que estén por entrar, mas interés hay en dicho nivel. El volumen de opciones financieras por su lado es el Volumen que ya están metidas a mercado. Estos niveles vienen dados en meses de vencimiento, por lo que según la duración que queramos estimar para nuestra estrategia, debemos analizar donde se sitúan dichos contratos, esta información es muy útil para fijar soportes y resistencias, siempre y cuando tengamos en cuenta que normalmente las "avalanchas" de opciones se hacen en virtud de coberturas financieras, por lo que la gran mayoría de inversores usaran ventas, y no compras (hay que tener muy en cuenta esto a la hora de fijarnos en un nivel u otro), la contrapartida se sitúa el creador de mercado en la mayoría de los casos. A partir de aquí algo útil sería analizar el "Time & Sales" de los contratos con el fin de detectar si existen paquetes grandes de compras o de ventas de opciones en niveles determinados y que nos den una idea de la dirección de las "apuestas".

CUARTA FRONTERA

Una vez que tenemos fijada o, por lo menos, una idea de hacia donde podía ir la dirección del activo a corto-medio plazo. Lo suyo sería montar una estrategia de Spread con opciones. Personalmente me gustan los Spreads vendidos, Condor y las delta neutral (aunque esta última solo es más aplicable con grandes capitales), pero para lo que estoy mostrando, lo ideal sería ejecutar un Spread vendido, en concreto la combinación de una PUT vendida a un precio X con una Put comprada a un precio Y, siendo X>Y. Digamos que la compra de la PUT se usaría a modo de seguro, no recomiendo bajo ninguna circunstancia vender PUT descubiertas si no se tienen conocimientos suficientes sobre el tema o si la intención no es comprar finalmente el activo en cuestión.

El precio del Spread debe situarse según el nivel de riesgo que queramos acometer y según el nivel de beneficio/perdida que observemos en nuestra gestión de riesgo. Para ello es útil el análisis descriptivo, si vemos que a un niel del 60% podemos obtener una buena prima y nuestro riesgo no es excesivo, entonces sería buena opción hacerlo. Se debe tener en cuenta que el activo ya ha bajado un X% que supera los límites estipulados a la hora de buscar un activo en concreto, de modo que si lo fijamos a un X% debemos saber que la probabilidad de que baje "mas" es cada vez más baja.

CONCLUSIÓN Y ADVERTENCIA

Lo que os mostrado aquí son ciertos puntos básicos y primordiales que suelo hacer a la hora de efectuar una inversión especulativa, las cuales las hago casi en su totalidad vía opciones financieras. A parte de esto habría que hacer más trabajo como analizar la dinámica por modelos matemáticos como FFT, Montecarlo + Arima, analizar las predicciones de volatilidad que muestra el modelo Garch y Montecarlo etc etc, al final todos los análisis se centran en averiguar niveles en el precio en los que estadísticamente hablando es "menos `probable que supere el activo", y de hacerlo, que sea fácil corregirlo con algún ajuste, algo muy común en las Iron Condor y que otorga una gestión de capital muy superior a cualquier otro sistema de especulación.

No obstante tan solo remito a lo dicho anteriormente, esta información no se debe leer como si fuera ningún tipo de sistema de inversión a aplicar, tan solo me limito a mostrar características y aspectos que se pueden analizar antes de llevar a cabo ningún tipo de inversión, puesto que no solo sirven para especular, también sirven para la propia inversión a largo plazo (como la venta sistemática y en el tiempo de PUTs al descubierto con la intención de que se ejecuten y se adquiera el activo), pero eso ya sería tema de otro post.

Un saludo y buena inversión!

PD: Si se quiere conocer el tema de las opciones financieras, en Youtube hay varios tutoriales muy básicos pero muy buenos sobre el tema, recomiendo encarecidamente que se haga un esfuerzo y se visualicen, puesto que a muchos os abrirá un mundo muy interesante y, lo que es más importante, entenderéis mejor como funciona la dinámica real del mercado de valores.