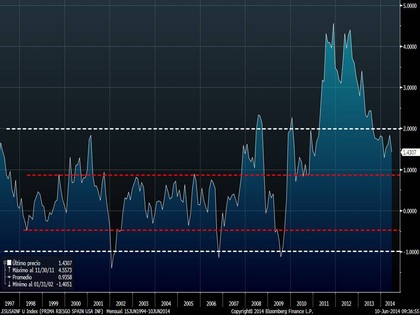

En las últimas sesiones, gracias a la actuación del BCE, la rentabilidad del

bono español a 10 años ha bajado a mínimos históricos, destacando que en el día

de ayer, nuestros bonos estaban a la misma rentabilidad que el bono de Estados

Unidos al mismo plazo. En el siguiente gráfico se aprecia la velocidad a la que

se está estrechando la prima de riesgo del bono español frente al bono de

Estados Unidos. Frente a los 600 p.b. más caro a los que nos financiábamos en

2012, hoy estamos 4.6 p.b. más bajos que Estados Unidos.

En el gráfico se aprecia que no es la primera vez que

se produce tal fenómeno. En el último tramo alcista de las bolsas europeas

antes de la crisis (entre 2.003 y 2.007) nuestros bonos ofrecían rentabilidades

similares e incluso inferiores a las del bono de Estados Unidos.

Yo creo que para hacer la comparativa entre la

rentabilidad que ofrece el bono español y el norteamericano, es obligado tener en cuenta la inflación.

Actualmente la inflación en Estados Unidos es del 2%, mientras que en Europa es

sólo del 0.5%. En el siguiente gráfico, analizo la evolución de las

rentabilidades del bono alemán y español descontándoles la inflación de la

eurozona, frente a la evolución del bono USA menos la inflación de Estados

Unidos. La rentabilidad “real” del bono

español es del 2.09% frente al 0.65% del bono alemán y del 0.88% del bono de

Estados Unidos.

Desde el ingreso de España en la zona euro, las

rentabilidades “reales” de estos tres países se han movido de forma muy

paralela. Sólo a partir de 2.010, fruto de las revisiones a la baja del rating

de nuestra deuda. Ahora que las agencias de rating están volviendo a revisar al

alza nuestro rating, se está estrechando este diferencial.

Ahora mismo “la

prima de riesgo real” del bono español frente al de Estados Unidos si

tenemos en cuenta la inflación, es de 143 p.b. Lo he graficado y señalado las

zonas en las que históricamente se ha movido esta prima de riesgo. La mayor

parte del tiempo nos hemos movido entre 0.8% y -0.5%, con rangos menos

habituales pero también frecuentes entre -1% y +2%. Tal y como hemos comentado,

en este gráfico se aprecia claramente cómo las bajadas de nuestro rating

provocaron que se rompiese los rangos históricos.

Entendemos que mientras no haya mejoría de ratings de

nuestra deuda, lo más probable es que “la prima de riesgo real” se mueva entre

80 y 200 p.b. Obviamente a esta prima de riesgo real también afecta la

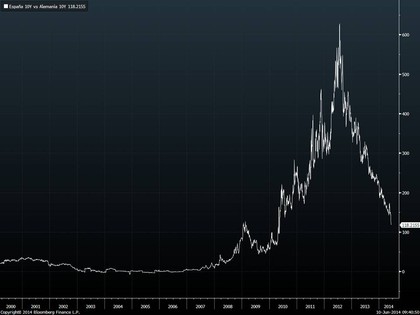

inflación y el estrechamiento de nuestros bonos frente al bono alemán. Resulta

que nuestra prima de riesgo frente a Alemania también está en mínimos de

los últimos años. Hoy cotiza en 118 p.b. acercándose a los niveles previos a

los que tenía en enero de 2009 cuando la agencia de calificación

crediticia S&P le quitó la AAA a nuestra deuda.

Ahora que todas las agencias nos han puesto nuestra

deuda al menos en BBB, e incluso FITCH nos tiene en BBB+ a un escalón del A, es

obligado comparar la evolución de la

rentabilidad del bono español frente a la rentabilidad que ofrecen los bonos

europeos de rating BBB y de rating BB en los cinco últimos años.

Se aprecia claramente en el gráfico que a partir del

verano de 2010, el mercado fue por

delante de las agencias de rating y justo el verano de 2012 antes de que

interviniese Draghi, a nuestra deuda (línea amarilla) se le exigía unas

rentabilidades incluso superiores a las de los bonos basura (BB) corporativos

europeos (línea verde). Sin embargo, desde ese momento, una vez que el mercado

entendió que el rating de España no corría el riesgo (gracias al apoyo del BCE)

de caer a bono basura, las rentabilidades de nuestros bonos están acercándose a

la de los bonos corporativos de rating BBB (línea blanca). Ahora mismo el bono

español sigue pagando 23 p.b. más que los bonos corporativos, por lo que a

priori la prima de riesgo podría seguir estrechando frente al bono alemán, al

menos en esta cantidad.

Por tanto, no hay que descartar que las primas de

riesgo de nuestra deuda frente a Alemania como a Estados Unidos, puedan seguir

corrigiendo. Lo que sí que parece factible es que el recorrido es escaso.

Además, viendo la comparativa con la inflación se aprecia que la mayor

rentabilidad a la que cotiza el bono de Estados Unidos es mayor, por su mayor

inflación. Así pues, hay que vigilar la inflación europea, ya que si el mercado

aprecia que las actuaciones del BCE pueden generar inflación, se le exigirá más

rentabilidad al bono alemán y por ende, a los bonos españoles.