Las bolsas reciben dinero y se estabilizan o recuperan en cuanto los precios se colocan en niveles algo más atractivos. Esto es válido incluso para tecnológicas y bancos, donde las tomas de beneficios han sido más profundas porque las subidas de estos sectores (EuroStoxx-50) hasta finales de abril/principios de mayo – cuando las bolsas marcaron máximos anuales – fueron las más generosas (+13,8% y +12,6% respectivamente hasta el 28/4).

Desde el 1 de mayo hasta ahora son las utilities las que más han subido (+10,1%), que son precisamente los valores de elevada rentabilidad por dividendo hacia los que venimos recomendando rotar desde hace varias semanas. Pero las tecnológicas han subido +2,6% adicional en ese periodo vs -0,3% EuroStoxx-50, acumulando +16,6% en el año. Como contrapartida los bancos han retrocedido -3% desde el 1 de mayo (a pesar de lo cual llevan +9,2% en el año). Ningún sector sufre especialmente, salvo aquellos que tienen razones específicas para ello: Petróleo y Gas (-9,5% en 2017, del que – 6,5% desde el 1 mayo) porque el petróleo se ha abaratado hasta el entorno de 45$/b., Materias Primas (-3,0% y -4,1% respectivamente) debido al cada vez más evidente debilitamiento de China. También los Retailers o Distribución (+5,5% y -1,1% respectivamente) como consecuencia de la pérdida de valor de estas compañías tras el anuncio de la compra de Wholefoods por parte de Amazon. Eso ha roto el mercado. El caso es que tras cada retroceso inmediatamente entra dinero, de manera que, salvo en los sectores donde haya una razón específica que lo justifique, las bolsas recuperan casi todo lo perdido y dan muestras de estar sólidamente soportadas. Y los bonos no sufren. Incluso los diferenciales periféricos se estrechan, dando valor a los 2 fondos de inversión especialmente enfocados sobre bonos soberanos periféricos que propusimos como ideas de corto plazo el lunes 19/6. Insistimos en que el mercado ha entrado en una fase de lateralidad no destructiva que podría prolongarse incluso más allá del verano. Esta semana tenemos más macro, de saldo neto más bien débil. Hoy el IFO podría retroceder 2 décimas, hasta 114,4.

La Confianza del Consumidor americano del martes ofrecer un retroceso algo más significativo: hasta 115,0 desde 117,9. El PIB 1T americano del jueves debería confirmarse en +1,2%, lo que tampoco animaría mucho la cosa. Y el PMI Manufacturero chino del viernes perdería 2 décimas, hasta 51,0. Aunque las cifras chinas son poco fiables, su retroceso no va a animar al mercado. Aparte de estos indicadores típicos de ciclo tenemos cifras de inflación jueves y viernes, muy probablemente retrocediendo en España (+1,5% desde +1,9%) y en la UEM (+1,4% vs +1,5%), mientras que repitiendo en Alemania (+1,5%). Esto será una prueba más de que la inflación se aleja del objetivo de +2% de los bancos centrales y que éstos no tienen ninguna presión para retirar estímulos. Seguimos pensando que aplicarán sus estrategias de salida más lentamente de lo que generalmente se piensa, lo que continuará suponiendo un refuerzo muy sólido y fiable para los bonos, que tardarán en corregir más de lo esperado.

A pesar de estar, generalmente, sobrevalorados. Los soberanos periféricos seguirán estrechando sus diferenciales con Alemania aún algo más. Yellen (Fed) hablará mañana (19h), pero no parece que pueda decir nada que cambie las cosas. Williams (Fed de Boston) ha estado hawkish esta noche en Sydney; buen intento. La Fed ha recibido ciertas críticas sobre su última subida de tipos. Por eso Yellen tratará de justificarla, como ya hizo Harker (Fed de Filadelfia) el jueves pasado. En todo caso reforzará la sensación de que los bancos centrales van a retirarse muy despacio, que por ello los bonos están bien soportados y que, indirectamente, eso es más bien bueno para las bolsas, aunque no las impulse más.

En definitiva, esta semana tendremos más de lo mismo, aunque haya más macro. Tras las caídas entra dinero enseguida. Y con esta especie de juego de tira y afloja podemos pasar todo el verano… o más. No podemos decir nada diferente, salvo… ¡viva el dividendo!

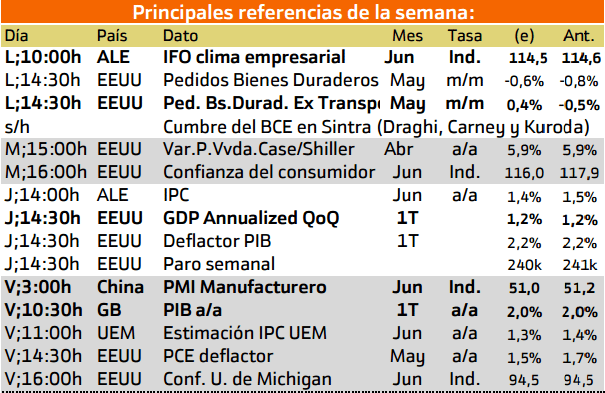

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Los datos más importantes a lo largo de esta semana le pertenece al lunes, por la importancia de sus publicaciones como por el número de ellas.

Podemos ver que el día de hoy comenzara con el informer sobre el clima empresarial en alemania, el cual reflejara la situación del mercado adelman.

No obstante, más tarde se presentara las peticiones de bienes duraderos.

El jueves, se presentará el GDP Annualized.

El viernes, PMI manufacturero chino y el PIB inglés se publicará el proximo viernes, con lo que podemos ver la evolución internacional del mercado Chino y el ingles.

A continuación repasaremos las distntas emisiones de deuda que tendrán lugar esta semana.

Esta semana se destacan las emisiones de Italia y Alemania por la emisión de deudas a largo plazo.

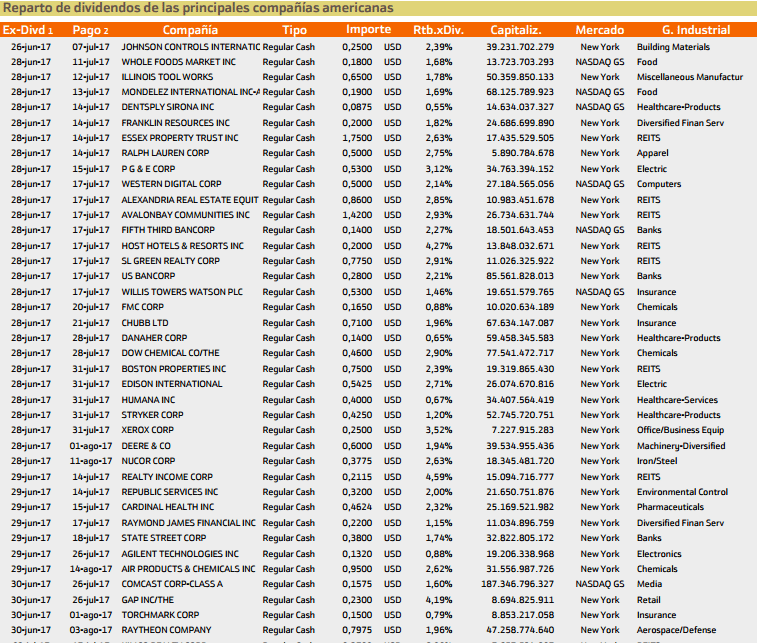

Con respecto al pago de dividendos aparecen las siguientes compañías:

Esta semana destacan Realty Income con un 4.27%.

En cuanto a Europa los valores destacados son Red electrica y Enagas con rentabilidades superiores al 4%.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.