Lo difícil del cambio

Alguien dijo en cierta ocasión que “el único cambio que el ser humano disfruta es el del pañal”. Tanto en nuestra vida personal, como a nivel organizacional, cambiar no es fácil. Pero a veces si no cambiamos, no crecemos. Si nos centramos al mundo de las finanzas, somos aun menos los que nos cuestionamos el cambio de un producto, método, plataforma ect… la incertidumbre a lo desconocido nos hace perdernos muchas oportunidades triunfadoras. El sentirnos dentro de una zona de confort a pesar de que nuestro histórico de operaciones confirme que no es una zona de confort positiva, nos da una especie de tranquilidad mental que nos genera una ganancia ilusoria que tristemente no cuenta en nuestra cartera de trading. La resistencia al cambio es muy habitual en nuestra vida cotidiana, la mayoría de las personas se enfrentan con miedo a cualquier cambio de trabajo, de nuevas tarea, de nuevas parejas, saborear nuevos platos en un restaurante (no os ha pasado que siempre pedís lo mismo por miedo a que no os guste la nueva comanda)… creedme nos perdemos muchas sensaciones positivas que en muchas ocasiones generan más placer o mayores beneficios que las situaciones cotidianas

¿A que nos referimos?

Tras este interludio quería proponeros que os fijarais en la siguiente estrategia. La estrategia de pares o negociación market neutral nos permite trabajar y beneficiarnos de prácticamente cualquier tendencia del mercado: tendencia alcista, bajista o movimiento lateral. Habréis oído hablar de ella infinidad de veces, pero somos muy pocos los que las practicamos. Hay muchas formas distintas de abarcar el mundo del market neutral pero a continuación os propongo una forma simple y sencilla de acceder a este apasionante mundo.

Antes de nada quería mostraron una situación en la que a pesar de las malas condiciones del mercado, me refiero a los años 2008-2009, la estrategia market neutral paliaba la situación incluso saliendo victoriosa de la crisis mundial que nos englobaba.

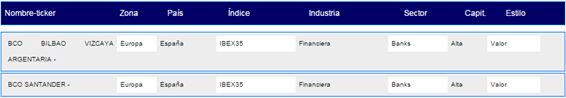

Vamos a echar un vistazo con el siguiente ejemplo entre dos compañías pertenecientes al sector financiero español: Banco Santander y BBVA.

Por industria, sector, mercado donde cotizan, capitalización y estilo son dos empresas de correlaciones muy altas, para los últimos cinco años nos marcan niveles de 0,984. Por tanto podemos realizar el siguiente estudio con ella, vamos a hacer un backtest del difícil período de 2008-2009 en el mercado de valores, y ver cómo les afecta de manera individual tanto la caída del 2008 como la rápida recuperación del 2009.

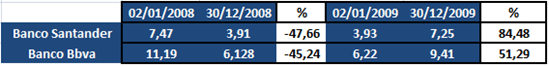

Como se puede apreciar en la tabla, los precios de ambos acciones disminuyeron considerablemente en el periodo 2008. Santander bajo un 47%, mientras que el de BBVA bajo un 45.

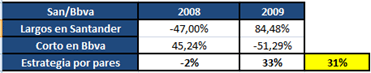

Si hubiéramos invertido estas posiciones como un par de activos, usted hubiera perdido el primer año solo un -2 % del capital inicial, y el segundo hubiera ganado un 33,19%. Si sumamos ambos periodos ganaríamos un 31% de rentabilidad, un excelente resultado para este período tan volátil y difícil!

La siguiente pregunta que nos podría realizar seria: ¿porque me decido por largos en Santander y cortos en Bbva y no todo lo contrario?

A continuación os mostramos varias razones:

- 1. La fortaleza relativa

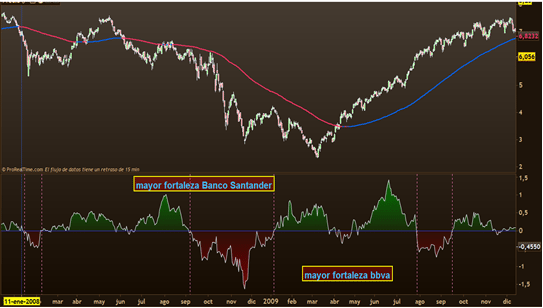

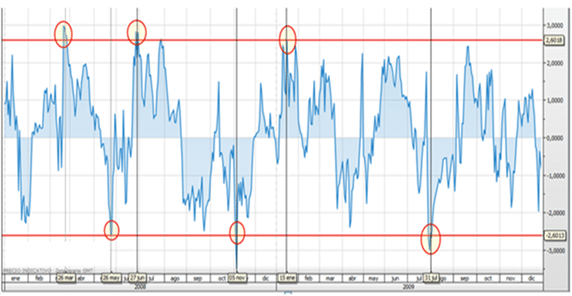

En el siguiente grafico mostramos la cotización de banco Santander para los años 2008-2009. Hemos incorporado a su cotización un indicador que comparara su fortaleza en relación a otro activo, en este caso vamos a enfrentarlo a su homónimo Bbva.

Cuando el indicador se posiciona por encima de la línea cero significa que Santander se comporta mejor que Bbva y cuando se encuentra por debajo de la línea cero lo haría peor que Bbva. Si observamos de nuevo el grafico, entre los años 2008-2009 lo más lógico hubiera sido posicionarse largos en Santander y cortos en Bbva porque de los 24 meses de cotización, Bbva solo pudo ser mejor que Santander 6 meses, es decir una cuarta parte.

- 2. Dispersión relativa

Siguiendo en línea con lo anterior, este indicador estadístico se enfoca hacia los estudios comparativos, ya que permite enfrentar los precios de dos activos durante un determinado período de tiempo para ver si alguno de ellos esta sobrecomprado o sobrevendido en relación al otro. Una lectura de más de 2 significa que el primer instrumento seleccionado está sobrecomprado (señal de ventas) y viceversa, una lectura de menos de -2 señalaría la sobreventa (señal de compras).

Veamos el siguiente chart Santander-Bbva para el periodo 2008-2009.

Según la filosofía de Enbolsa, descartaríamos varias entradas de las antes señaladas. Echemos un vistazo al ratio del activo sintético en el año 2008.

Según lo comentado en el indicador de dispersión relativa señalamos en líneas verticales discontinuas todas las entradas que nos marcaria, seguidamente descartaremos algunas.

Toda esta información es interesante para los inversores pero no deben de olvidar que dentro de que el mercado se mueve en función a su tendencia a la hora de predecir el movimiento es imposible saber si el precio de un activo financiero se moverá al alza o a la baja, lo único que se puede hacer es estar preparado para que el inversor en función de su sistema de inversión se encuentre preparado psicológicamente para adaptarse a las diferentes situaciones que puedan aparecer en los mercados, independientemente si van a su favor o en su contra a la hora de realizar sus estrategias de trading.

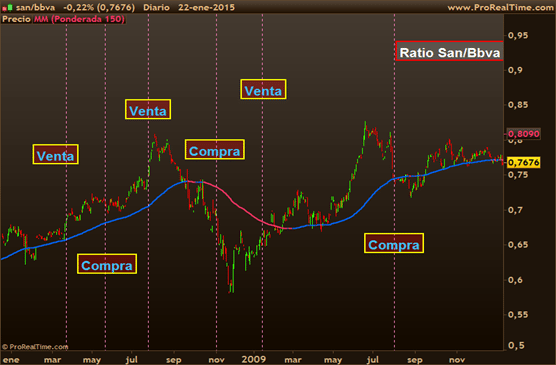

- 3. La tendencia del ratio

Como habréis observado en infinidad de artículos, somos operadores tendenciales. Lo primero que miramos en un grafico es la dirección que toma su curva de cotización y en este caso se dibuja en azul todo el recorrido que nos marca una tendencia alcista. Por tanto en este tramo solo prestaremos atención a las entradas de compra del ratio o lo que es igual, largos en Santander y cortos en Bbva. Solo existirían dos señales la del 26 de Mayo del 2008 y la del 31 de Julio del 2009. En ambos momentos entraríamos comprando el ratio, es decir posicionándonos largo en Santander y cortos en Bbva.

Sin embargo en el momento que la media ponderada del ratio San/Bbva se torna bajista (coloreada en rojo), tendremos que prestar atención a las entradas de ventas señaladas en ese tramo. Solo existe una, la del día 15 de Enero del 2009. Esta operación a priori seria fallida, pero si volvemos a fijarnos en el indicador de dispersión relativa esta señal no debería haberse marcado puesto que el spread no llega a los niveles marcados con nuestra línea horizontal, queda muy cerca pero si os fijáis bien no tocaría la línea.

Hemos marcado ese nivel con un circulito para que tengamos en cuenta lo importante de ser selectivo en este tipo de estrategias.

Las otras entradas no las tendríamos en cuenta puesto que no haríamos una venta del ratio mientras la tendencia nos marcara que es alcista ni haríamos una compra del ratio si la cotización se encuentra en rango bajista.

Os invito a que reviséis este estudio y busquéis entradas estratégicas según este método.

No olviden que tanto para este como para los demás tipos de análisis a la hora de operar en los mercados financieros se debe de hacer de manera responsable teniendo en cuenta aspectos como la gestión monetaria y la gestión del riesgo para poder gestionar de una manera adecuada y eficiente su cartera de valores, considerando además otros aspectos como el broker con el que se invierte, psicología entre otros muchos factores.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.