La excusa de las subidas de hoy de las bolsas está en la posibilidad de que haya una tregua por parte de Estados Unidos en la aplicación de aranceles a China mientras perduran las negociaciones. Esto provocó un cierre alcista de las bolsas de Estados Unidos y de las asiáticas y, aunque no se han confirmado los rumores, tampoco se han desmentido, lo que prolonga el optimismo en la apertura europea.

El rebote se produce después de que las bolsas vivieran el peor mes de diciembre de las últimas décadas. Tras las caídas de diciembre se abrían dos posibilidades respecto al movimiento de las bolsas futuro. Un fuerte rebote y mantenimiento de la tendencia alcista de largo plazo, o bien la continuidad de las caídas, lo que sería la confirmación de que la corrección no es más que el inicio de una tendencia bajista de más calado.

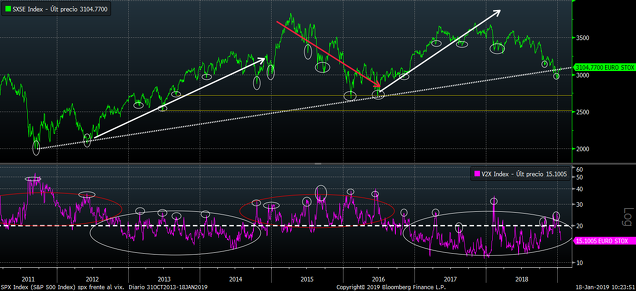

Ya vimos la primera semana de enero que la corrección había llevado a los principales índices de renta variable a cotizar a zonas de soporte importantes, que coinciden con la línea que unía mínimos desde mediados de 2009. Era un nivel atractivo desde donde iniciar un tramo alcista. Pero además hoy vamos a analizar si en diciembre se alcanzaron niveles de pánico, que son los que suelen confirmar los suelos. Empezando por el estudio de la volatilidad, observamos que la volatilidad del Eurostoxx 50 corrige con fuerza tras alcanzar en diciembre niveles máximos de los últimos meses. Una vez más, el pico de la volatilidad coincide con el mínimo del Eurostoxx 50, lo que viene a confirmar que en los momentos de pánico nunca se debe deshacer riesgo, sino todo lo contrario.

La volatilidad implícita del Eurostoxx vuelve a situarse por debajo del 20%, lo que se corresponde a nivel histórico con una tendencia alcista del índice. Más claro si cabe ha sido el movimiento del S&P500 y su volatilidad implícita (VIX). La volatilidad alcanzó niveles extremos cercanos al 40%, niveles que coinciden con los periodos de mayor pánico de 2011, 2015, 2016 y febrero del año pasado. En todos los casos mencionados, la bolsa rebotó con más o menos fuerza.

Otro indicador fiable es el porcentaje de bajistas en las encuestas a inversores de la AAII (American Asociation of Individual investor). Este indicador alcanzó en diciembre lecturas por encima del 50%, nivel que coincide también con los máximos de los últimos años. Al igual que cuando el resultado ofrece lecturas extremas alcistas suelen indicar un techo de mercado, cuando la lectura es extremadamente bajista, indica suelo. Es la teoría de la opinión contraria que falla muy pocas veces. Es más, suele funcionar mejor para determinar suelos que techos, puesto que es más palpable el pánico bajista que alcista.

En Europa, quizás el principal indicador de miedo lo podemos encontrar en el comportamiento del bono alemán. A pesar de que los mercados estaban descontando subidas de tipos por parte del BCE, en diciembre los inversores han buscado refugio en los bonos alemanes, llevando la TIR del 10 años a mínimos del año a cierre de ejercicio. En el gráfico de la TIR del bono a 10 años vemos que incluso se perdió el soporte del 0,20% alcanzando nada menos que el 0,15% (mínimos de 2017).

A cinco años, la rentabilidad se fue al -0,4%. Es decir a cambio de buscar seguridad, los inversores han llegado en diciembre a estar dispuestos a firmar unas pérdidas del -0.4% anuales. No se nos ocurre mejor descripción de miedo que esta. En el gráfico se ve que el -0,4% coincide con los mínimos de los dos últimos años, y ahí se está girando al alza. Cuando la rentabilidad del bono se gira al alza significa que están vendiendo, es decir, que los inversores se están saliendo del activo refugio por excelencia, una noticia positiva para los activos de riesgo.

Los diferenciales de crédito ya vimos ayer que también están estrechándose con fuerza, lo cual también es una clara señal de apetito por el riesgo. Esto significa que los inversores descuentan que hay menos probabilidad de que las empresas incumplan sus compromisos de pago de su deuda.

Otro activo que indica miedo es el franco suizo. A final de año y principios de ejercicio vemos que el franco ha marcado máximos (en el gráfico vemos mínimos del euro) respecto al euro. Vemos que el nivel es claro de soporte e incluso amenazó con perder mínimos de septiembre y confirmar la ruptura del canal alcista (del euro). Ahora vemos esta semana que el euro rebota frente al franco, señal de que hay menos miedo.

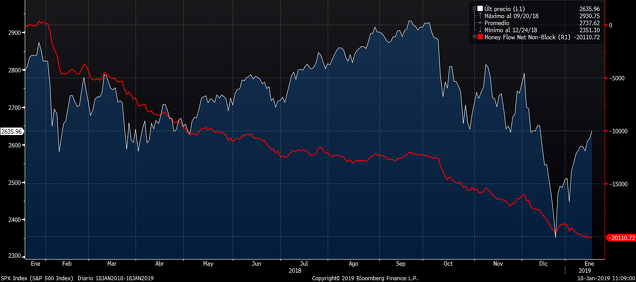

Por último, las manos débiles (operaciones de menos de 10.000 títulos) en Estados Unidos no se están fiando del rebote e incluso lo aprovechan para vender. En el gráfico vemos que el saldo comprador se ha ido a mínimos del último año a pesar del rebote del S&P500.

Mientras que las manos fuertes (operaciones de más de 10.000 títulos) aprovecharon las caídas de diciembre para comprar. Y este año están comprando con fuerza. En el gráfico igualmente se aprecia que en el rebote de junio a septiembre estos inversores deshicieron posiciones antes de las caídas, lo cual explica la corrección tan severa de final de año.

Por tanto, los principales indicadores muestran que a final de ejercicio se ha vivido un escenario de pánico que ha llevado a los índices a cotizar a unos niveles muy atractivos. Los activos refugio confirman el movimiento y las manos débiles aún no se fian del rebote y se lo han perdido. Es la pauta que históricamente se repite en todos los suelos de mercado e inicios de las tendencias alcistas. Esperemos que esta vez no sea distinto y se confirme que los mínimos de diciembre marcan un suelo relevante en las bolsas en particular y los activos de riesgo en general.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)