La tasa de los tesoros americanos ha desaparecido. Si saben su paradero favor comunicarse con el equipo de estrategia de Alianza. Mientras tanto traten de evitar las conclusiones comunes a las que todos los inversionistas parecen estar llegando. La acelerada valorización de los tesoros no significa una recesión inminente o que la FED no vaya a subir tasas este año. De hecho, es todo lo contrario. Durante los últimos 50 años, la deuda del gobierno americano se ha valorizado fuertemente en línea con la incertidumbre que genera las primeras movidas FED. En pocas palabras, el tesoro no esta desaparecido, solo esta disfrutando de lo que bien puede ser su última parranda.

El tesoro no esta perdido (Resumen ejecutivo)

•Todos los analistas, tanto quienes consideran que el inicio de la política contraccionista FED es positivo como los que no, concuerdan en una sola cosa. Las primeras subidas siempre han traído consigo perdidas en los mercados globales, volatilidad y aversión al riesgo.

•Alianza ha ido un poco más allá tratando de probar que uno de los efectos más predominantes del primer aumento FED es detonando un desplome en materias primas (vía fortaleza del dólar). Lo cual es aun más positivo bonos americanos.

•Esto conlleva a que 6 de las últimas 7 primeras subidas FED desde 1970 haya coincidido con un gran desplome en tasa de tesoros americanos. Ninguno de ellos implicó recesión, ni detuvo el rumbo de subidas FED, ni fue sostenible en los siguientes periodos.

•En este contexto la caída del tesoro esta relacionada con medidas de inflación de corto plazo y choque de aversión al riesgo. Si esto en el futuro se convierte en un choque de crecimiento sería la primera vez en toda la muestra.

•Somos vendedores de tesoros para el segundo semestre pronosticando niveles por encima del 2.0%. Los meses próximos serán de construcción de piso tanto para el petróleo como el tesoro americano. Es muy probable que la volatilidad se sostenga hasta bien entrado el verano en los EEUU.

El que encuentra un amigo encuentra un Tesoro

•Cómo hemos explicado anteriormente el movimiento más importante y menos entendido que acompaña las primeras subidas de tasa FED es el desplome de materias primas (Gráfico 1).

•Esto implica un efecto más amigable hacia la demanda de tesoros que el mismo choque de aversión al riesgo. Mientras las expectativas de inflación vienen cayendo junto a los tesoros desde finales del 2014 la aversión al riesgo apenas comienza este año.

•La caída en tesoros actual era esperada por nosotros en la medida en que ha sido la norma en todas las primeras subidas FED desde 1970. Incluso en el 2004 hubo un pequeño periodo de demanda de tesoros. (Gráfico 2).

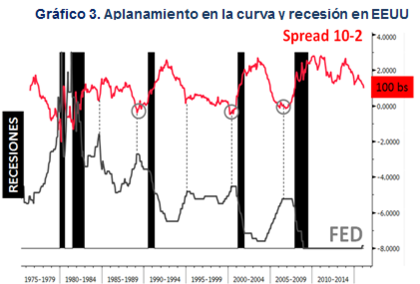

Una recesión diferente

•Con un aplanamiento de la curva de tesoros de 100 pbs el indicador aun esta lejos de señalar una desaceleración económica. Sin embargo, esto lo saben quienes creen en la recesión, argumentando que el indicador es inservible hoy debido a las políticas extraordinarias de la FED (Gráfico 3).

•En línea con esto toda la historia es inservible. No importa que cada recesión haya sido precedida por un ciclo completo de contracción de la FED, ni que la última vez en la que también se dieron políticas extraordinarias de Greenspan (FED al 1% por 12 meses) la curva haya funcionado perfectamente como previsor.

No sabemos si estamos en un escenario de recesión en EEUU. No obstante, todo lo que hemos aprendido las últimas décadas de economía/finanzas muestran que no esta pasando nada fuera de lo habitual en este tipo de procesos. Seguimos creyendo que negar la historia y saturar los análisis con la complejidad actual sigue siendo la mejor receta para hacer predicciones planas que van cambiando con la moda del momento.