La visión del corto plazo habitualmente no nos deja ver cuál es la situación base en la que nos encontramos. De vez en cuando conviene pararse un momento y analizar dónde nos encontramos y cuáles son los escenarios posibles para los distintos activos en los que podemos invertir. A grandes rasgos, la situación actual es la siguiente.

- Todas las principales economías se encuentran en fase de crecimiento económico. Tal y como comentábamos hace varias sesiones, por primera vez desde antes de la crisis financiera, todos los países de la OCDE están en crecimiento. Eso sí, cada país en distinta fase del ciclo alcista. Brasil y Rusia, por ejemplo, acaban de salir de recesión y están iniciando la fase de recuperación. Europa ya ha pasado esta fase y se acerca a situación de expansión económica. Estados Unidos va por delante de Europa y podríamos situarlo entre expansión y auge económico, y países como China quizás estén en desaceleración.

Todos los organismos, oficiales y privados, están revisando al alza el crecimiento económico global para este 2017. No sólo es importante saber que las economías crecen, sino que lo hacen a un buen ritmo. El consenso estima un crecimiento del PIB mundial del 3.5% este año (frente al 3.2% de 2016) y del 3.6% para 2018.

- Los tipos de interés siguen históricamente muy bajos. En la Eurozona al 0%, Estados Unidos al 1.25%, Hong Kong al 1.5%, Reino Unido al 0.25%, Canadá al 1%, Australia al 1.5% y Japón al -0.1%, claros ejemplos de la situación actual. La inflación sigue muy controlada y por debajo de los objetivos de los bancos centrales, pero a diferencia de no hace tanto tiempo, no hay riesgo de deflación. Eurozona al 1.4%, Estados Unidos al 1.6%, Hong Kong al 1.8%, Canadá al 1.4%, Australia al 1.8% y Japón al 0.6%. Sólo Reino Unido, con una tasa de inflación del 3%, supera el objetivo del BCE que, casi con total seguridad subirá tipos hoy.

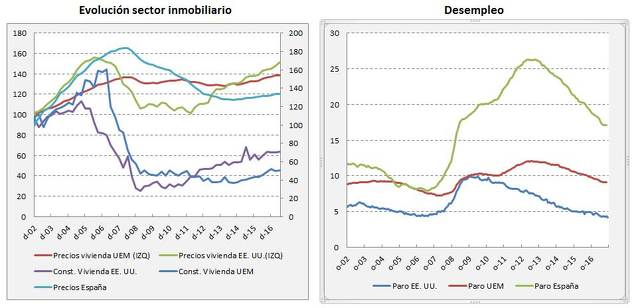

- Las tasas de desempleo están claramente en descenso. Las previsiones para cierre de ejercicio son del 5.6% para las economías desarrolladas y del 6% para las emergentes. Previsión del 8% en la Eurozona, 4.4% en Estados Unidos, 3.2% en Hong Kong, 4.5% en Reino Unido y 2,8% en Japón. Este dato es un claro impulso para la confianza del consumidor, que se encuentra en zona de máximos históricos.

- Sigue habiendo más liquidez que nunca en el mercado. La FED ya anunció en la última reunión la intención de ir reduciendo su balance (drenar algo de liquidez en el mercado vendiendo bonos) pero de forma muy suave y paulatina. Sin embargo, el BCE y el Banco de Japón seguirán con fuertes compras de activos al menos durante los tres primeros trimestres del 2018. Los bancos centrales están radiografiando cuáles serán sus futuros movimientos. Son conscientes de los errores pasados cuando sus discursos generaban incertidumbre. Prácticamente no hay duda de que la FED subirá un cuarto de punto los tipos en diciembre y que en 2018 habrá alguna subida más, puesto que los datos macro de Estados Unidos demuestran el auge de su economía, y tarde o temprano deberán tener margen para bajar tipos cuando la economía empiece a flaquear. El BCE no será hasta 2019 cuando comience a subir tipos, y el Banco de Inglaterra subirá con gran seguridad los tipos en la reunión de hoy.

- Los beneficios empresariales superan expectativas y datos de años anteriores. El control de gastos al que obligó la crisis financiera y el aumento de las ventas gracias a la mejora del ciclo y la globalización, unido a una financiación más barata que nunca, son hechos que con dificultad se vuelvan a repetir en muchos años.

- Desde el punto de vista técnico, la mayoría de índices están rompiendo al alza fuertes resistencias. Están rompiendo máximos históricos los índices norteamericanos, máximos anuales los europeos y máximos de los cinco últimos años los emergentes. Si incluimos dividendos, salvo el Ibex, la mayoría de los principales índices están rompiendo máximos históricos.

- Estamos encarando el fin de año. La estacionalidad favorece a la renta variable puesto que históricamente suele producirse el rally de fin de año.

- Desde el punto de vista de la teoría de la opinión contraria, los pequeños inversores no están dentro del mercado. El último tramo alcista ha comenzado en agosto-septiembre, justo cuando las amenazas de una guerra nuclear provocada por Corea del Norte atenazaban a los inversores.

- Los índices de volatilidad están en mínimos históricos. Y lo hacen un poco a modo de resumen de todo lo comentado. Además, a esto también contribuye la baja volatilidad de las divisas, gracias a un crecimiento económico de países emergentes y a la estabilidad del precio de materias primas.

No hace falta ser ningún experto en macroeconomía para llegar a la conclusión de que el entorno actual es totalmente favorecedor a la renta variable. La macro, tal y como hemos comentado, está en muy buena situación. Pero no sólo es que los datos que se están presentando sean buenos, sino que están superando claramente expectativas en los tres últimos meses, tal y como se aprecia en el gráfico de sorpresas positivas, tanto en Europa como en Estados Unidos, Reino Unido y Emergentes.

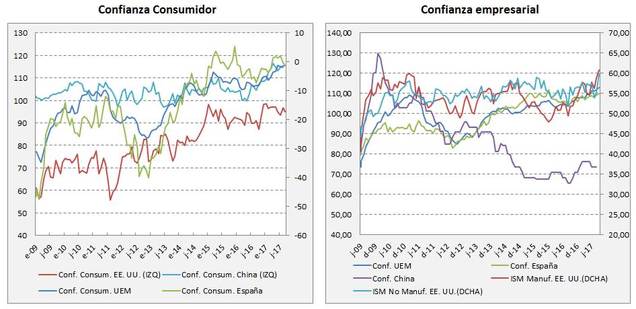

Y es que las bolsas son un claro indicador de la confianza tanto de los inversores, como de los consumidores y empresarios. De ahí que siempre se diga que la bolsa es un indicador adelantado. Si hay confianza en la situación actual y futura, se asume más riesgo. En los siguientes gráficos vemos la excelente situación por la que atraviesan los principales índices de confianza tanto empresarial como del consumidor.

Esta confianza se ha conseguido gracias, en parte, a la recuperación del sector inmobiliario y del empleo en todas las principales zonas geográficas. Una recuperación que de momento no llega a ser ni por asombro una burbuja, lo cual también es muy positivo.

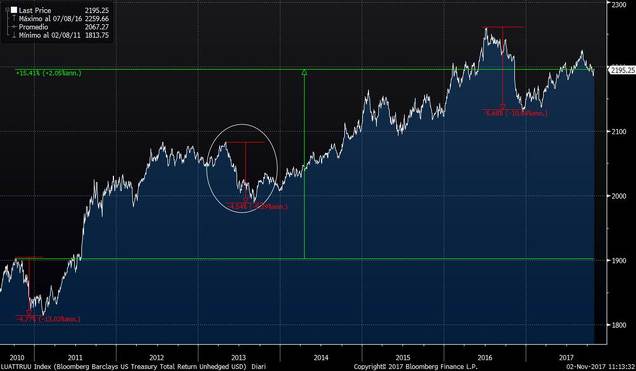

Uno de los riesgos que podríamos tener en el horizonte es el del estallido de la burbuja de renta fija. Ahí tendríamos que analizar qué es lo que ha pasado en Estados Unidos, que para eso la FED está realizando sus movimientos con más de tres años de antelación que el BCE. En el siguiente gráfico podemos ver la evolución de la rentabilidad de los bonos del tesoro americano a 3 y 5 años los últimos años. Vemos cómo la TIR de los bonos ya ha repuntado aproximadamente un 1.5% desde que la FED anunció que reduciría su programa de recompra de activos. Una subida de un 1.5% en un bono a 5 años se traduciría en una caída teórica del precio del 7.5%. Sin embargo, como el movimiento se ha producido en casi cinco años, los bonos no han caído ya que el cupón ha ido compensando la caída del precio.

Y es que en el precio de un bono de renta fija, lo que más penaliza es el movimiento brusco al alza de los tipos de interés. En el anterior gráfico vemos que las subidas bruscas de los tipos se produjeron a principios de 2011, a mediados de 2013 y a final del año pasado. Esto produjo correcciones severas en el índice Barclays US Treasury, pero vemos que la TIR de los bonos a 3 y 5 años está un 1% por encima de los mínimos alcanzados en el año 2010 y, sin embargo, el índice comentado (que tiene una duración de 6 años y cupón del 2%) ha subido desde entonces un 15.42%.

Si en Europa estamos hablando de que el BCE empezará a subir tipos a partir de 2019, sí que es razonable que la TIR de los bonos vaya repuntando, pero no parece que necesariamente deba hacerlo de forma brusca. El señor Draghi está demostrando una excelente capacidad de controlar el mercado, y todo apunta a que seguirá haciéndolo. Por tanto, debemos abstraernos del ruido que nos invade cada día y que nos atenaza a la hora de invertir, y pensar más en el medio plazo. Este ruido pondera más las malas noticias y no nos deja ver cuál es la situación real del mercado. Si la analizamos, quizás sí que nos inclinemos por aumentar los riesgos en cartera.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)