Siguen las noticias negativas para la renta fija. Ayer, la lectura de las actas de la última reunión del BCE volvió a generar fuerte volatilidad en los mercados de renta fija. Una frase generó fuertes ventas en la deuda europea, sobre todo la alemana. Esta frase en cuestión es la siguiente: "el lenguaje para referirnos a los distintos elementos de la política monetaria podría revisarse pronto este año". Los inversores empezaron a descontar que quizás acabe el programa de recompra de activos (recordemos que ya este mes baja desde 60.000 a hasta 30.000 millones de euros mensuales).

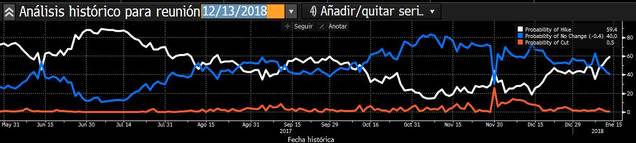

Según los futuros, la probabilidad de que haya subida de tipos en Europa en diciembre (línea blanca) ha pasado del 35% al 60% en tres sesiones.

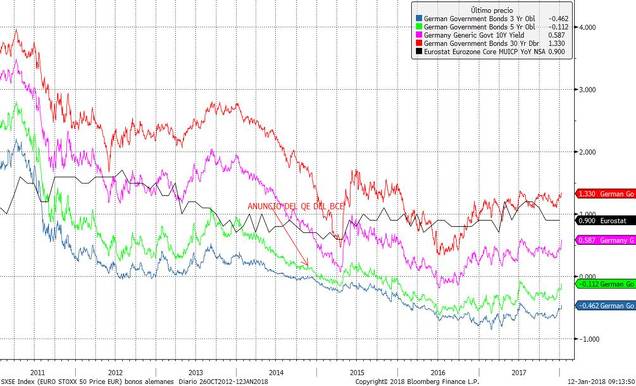

El repunte de la rentabilidad de los bonos alemanes empieza a descontar ya que el BCE cambiará el discurso. En el siguiente gráfico vemos cómo el repunte se produjo en todos los plazos.

Tampoco ayuda a los bonos el ascenso de los precios del petróleo. La mayor demanda que genera las mejores expectativas de crecimiento global, así como el durísimo invierno de Estados Unidos, están empujando claramente al alza el precio, que esta semana ha alcanzado los máximos de 2015, tal y como se aprecia en el gráfico del futuro del West Texas.

El Brent Europeo se encuentra en una situación similar. Esta semana ha alcanzado los 70 dólares por barril, que son los máximos de 2015 y la parte superior del canal alcista iniciado en los mínimos del año pasado.

Al igual que ayer comentábamos que el recorrido de la rentabilidad de los bonos del Tesoro norteamericano ya se había producido, hoy ocurre lo mismo con el precio del petróleo. Es verdad que el mercado históricamente ha correlacionado mayores expectativas de crecimiento global con mayor demanda de petróleo y, por tanto, subidas del precio del mismo. Pero cada vez hay menos dependencia del petróleo debido al crecimiento de las energías alternativas, y sobre todo, la oferta también está creciendo gracias a mejoras tecnológicas que nos han mostrado nuevas técnicas para producir petróleo cada vez a costes más bajos. A partir de 50 dólares el barril, aumenta considerablemente la producción del petróleo usando técnicas del Fracking, por lo que se aumentan las reservas. Esto generará un ajuste del precio, por lo que entendemos que el precio del petróleo no puede mantenerse de forma consistente de nuevo en niveles de 100 dólares o superiores, como hemos visto en el pasado.

Las expectativas de inflación sí que están reflejando el encarecimiento de la energía y en Europa, y vemos en el gráfico que tanto las de corto plazo (en rojo las expectativas a un año) como las de largo plazo (en rosa las de 10 años) marcan esta semana máximos desde 2014. A pesar de que la inflación subyacente permanece débil y muy lejos de objetivos del BCE, vemos que esta semana la rentabilidad de los bonos a 2 y 10 años está rebotando arrastrado por las expectativas de inflación.

Pero, tal y como hemos expuesto en el titular del informe, es en los bonos alemanes donde vemos los riegos de subidas. Hay que resaltar que este mismo movimiento alcista de la TIR de bonos alemanes, no se ha replicado en los bonos españoles. En el siguiente gráfico vemos la estabilidad en todos los plazos de los bonos del Tesoro español. Al estar cotizando a tires más altas, los inversores no se están apresurando a realizar ventas.

Este movimiento se aprecia quizás mejor en las primas de riesgo. La prima de riesgo del bono español frente al alemán (parte inferior del gráfico) cotiza hoy en mínimos de 2015, y como se aprecia en la parte superior, es el repunte de la TIR del bono alemán el que está provocando la caída de la prima de riesgo.

Y es que el discurso del BCE deja patente que la recuperación económica europea es muy robusta. Si el organismo está en lo cierto, los bonos alemanes a largo plazo podrían irse al menos hasta niveles de la tasa de inflación subyacente (0.9%), pero el resto de bonos, tanto corporativos como deuda pública de países periféricos, deberían no sufrir, ya que si la economía va bien, los activos de más riesgos seguirán atrayendo a los inversores, pero los inversores huirán de los activos refugio como el bono alemán, que ofrecen rentabilidad negativa hasta plazos de 6 años.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)