No han cambiado los datos macro en exceso. Tampoco los resultados empresariales están siendo muy distintos de los que esperaba el mercado. Pero tras los mínimos de febrero, la mayoría de mercados de renta variable están rebotando con fuerza. Sin duda, tal y como hemos venido comentando en las última semanas, a nada que se estabilizaran los precios del petróleo y los soportes de largo plazo de la renta variable resistieran, el dinero volvería a los mercados de riesgo.

En las dos últimas semanas hemos prestado especial atención a las resistencias que deberían superarse para poder decir que se confirmaba el suelo de las bolsas. Pues entre el cierre de la semana pasada y la apertura de esta semana, estas resistencias se han superado en la mayoría de mercados. Ahora, el mercado parece confiarse de nuevo a las medidas que tome el BCE el próximo 10 de marzo. Mientras más subamos, más optimistas serán las medidas que descuente el mercado y más posibilidades de que el BCE vuelva a defraudar. Pero de momento, la tendencia de corto plazo vuelve a convertirse en alcista y trataremos de mantenernos en ella. Ya habrá tiempo de aquí al próximo 10 de marzo de ver si las medidas serán positivas, neutrales o negativas para los mercados.

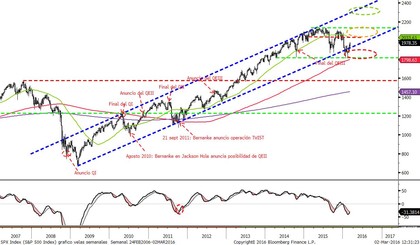

En el día de hoy vamos a repasar la situación de los principales índices. Empezando por el S&P500 vemos que ayer superó por fin la resistencia de máximos de enero y febrero (zona de 1.950 puntos). A priori, el S&P500 tendría que dirigirse sin problemas hasta la zona de 2.000-2.025 puntos que es donde se sitúan las medias de 500 y 200 sesiones. Ahí volverá a haber una fuerte lucha entre alcistas y bajistas.

Pero mientras, parece estar claro que en este repunte del mes de febrero se ha salvado una importante bola de partido. El S&P500 estaba luchando por no perder los mínimos de los dos últimos años, y esto sí que habría generado una oportunidad de oro para los bajistas. Actualizo el gráfico de largo plazo con velas semanales en el que se aprecia la importancia del nivel en el que hemos rebotado. Seguimos manteniendo la posibilidad de dos claros escenarios para el S&P500 a medio plazo. O un lateral entre 1.800 y 2.100 puntos (prolongamiento del actual desde 2014) o continuar el canal alcista iniciado en 2009.

Lo mismo ocurre en el más amplio índice europeo, el Eurostoxx 600, que en este mes de febrero ha conseguido rebotar justo en la base del canal alcista iniciado en 2009.

Esta semana ha superado la media de 200 semanas y todo apunta a que se podría dirigir hasta la zona de 350 puntos al menos. Dentro de Europa, destaca el DAX alemán. Que ha rebotado también en los mínimos de 2014 que coinciden con la base del canal bajista iniciado a principios del año pasado. Ahora este índice debería irse hasta la zona de 10.000 puntos a corto plazo, e incluso hasta la zona de las medias de más largo plazo situadas entre 10.250 y 10.500 puntos.

Para el Ibex, voy a ampliar un poco más el horizonte temporal. Perdió claramente los mínimos de 2014 y 2015 y se ha frenado en la zona de mínimos de 2013. Ahí está iniciado la recuperación también en la base del canal bajista iniciado el año pasado. Ahora entiendo que el objetivo para el Ibex deberíamos situarlo entre 9.000 y 9.300 puntos. Parte superior del canal bajista y zona de soportes relevante de los dos últimos años.

Por tanto, lo que hay que tener claro a la vista de los gráficos es que seguimos dentro de una tendencia bajista iniciada el año pasado. Este mes los alcistas de más largo plazo están tomando posiciones en la renta variable, y los bajistas de corto deshaciendo rápidamente favoreciendo el rebote. Habrá que analizar cómo se comportan los mercados en los nuevo objetivos planteados en las líneas anteriores antes de plantear escenarios de más largo plazo.

Tal y cómo venimos comentando habitualmente en estas claves diarias, se ha vuelto a demostrar que en las sesiones de pánico no es conveniente tomar decisiones importantes de reducir riesgo o pasarlo todo a liquidez. Ahora en las fases de rebote, es cuando cada inversor debería replantearse si la cartera que tiene es adecuada a su perfil de riesgo. Si no es así y las turbulencias no le dejan conciliar el sueño, deberán aprovechar este rebote (que insisto podría durar varios días más) para reducir el riesgo. Y no hacer lo contrario que es correr detrás del mercado y comprar la semana que viene cuando encadenemos dos o tres semanas de subidas. Vamos a seguir viviendo en los próximos meses la misma tónica de los meses pasados. Alta volatilidad y alta rotación de activos y de sectores.

Por tanto, carteras equilibradas que combinen distintos tipos de activos y enfoque global seguirán siendo la apuesta más razonable para los ahorros de los inversores. Los inversores de corte más especulativo pueden hacer apuestas de más corto plazo comprando renta variable con los objetivos planteados hoy, pero limitando las pérdidas si los índices pierden los niveles que se han superado esta semana. Podríamos situarlos en 1.950 del S&P500, 8.500 del Ibex, 9.550 del DAX, 2.940 del Eurostoxx 50.