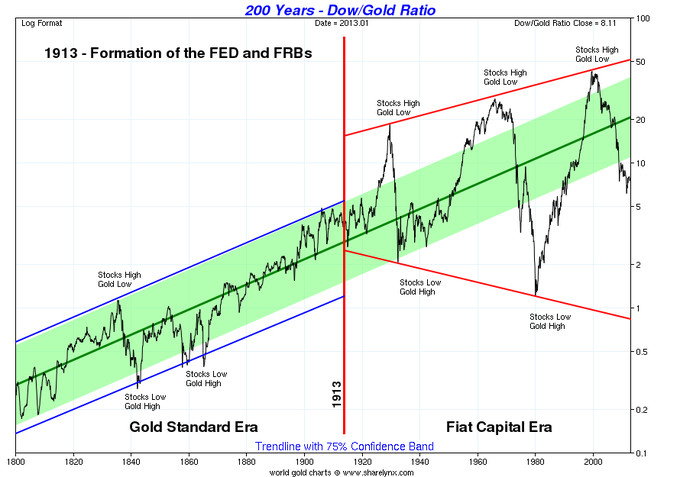

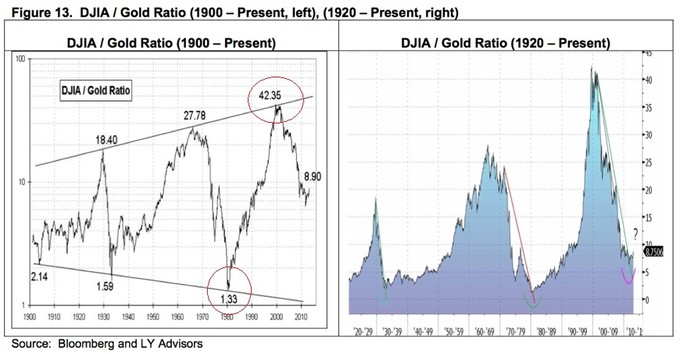

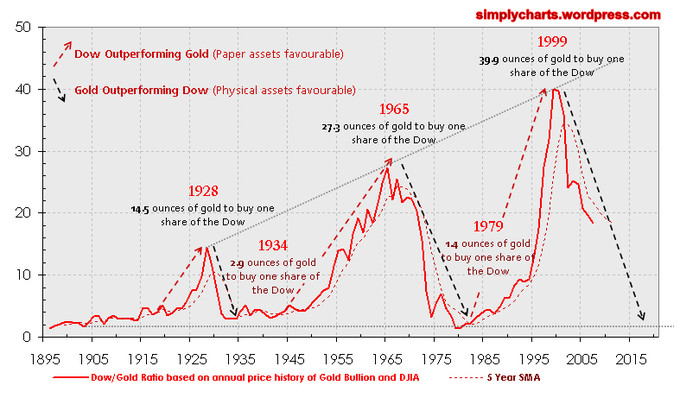

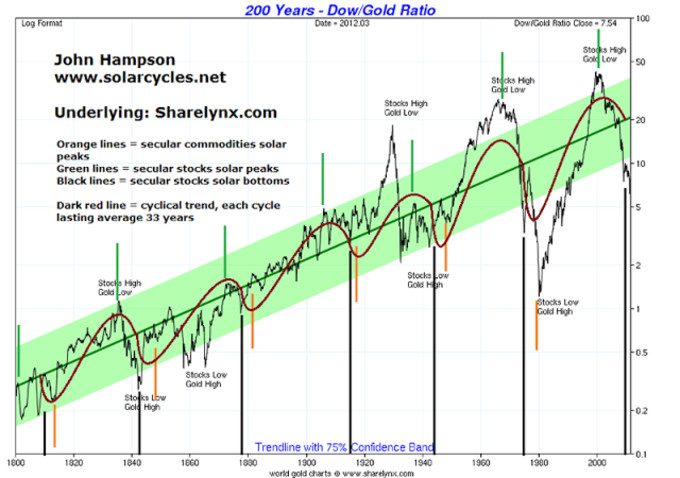

Es bien sabido que el ratio "Dow/Gold" no es más que el valor del DJI expresado en onzas de oro, en otras palabras es el número de onzas de oro necesarias para comprar una acción del DJI. El siguiente grafico nos muesta la evolución del ratio a lo largo de la historia, separada por dos periodos económicos dispares, la era del patrón oro y la era del dinero fiducidario que comenzó con la promulgación de la ley de la Reserva Federal en la víspera de la Nochebuena de 1913 y con muy pocos politicos en el Congreso por periodo vacacional. El presidente de la época, el puritano Woodrow Wilson, el financiero John Pierpont Morgan y la isla Jekyll en las costas de Florida merecen un capitulo aparte de la historia económica. Cada periodo adopta una volatilidad caracteristica respecto a las distintas desviaciones de la directriz principal del ratio

Lo que las dos eras tienen en común es la relación inversamente proporcional entre el DJI y el Oro en cada extremo del ratio, es decir que cada pico máximo superior supone un nivel alto en el DJI y bajo en el Oro. Por el contrario, cada mínimo se corresponde con un alto nivel en Oro y bajo en el DJI sin que ello signifique necesariamente que sean los máximos o mínimos históricos.

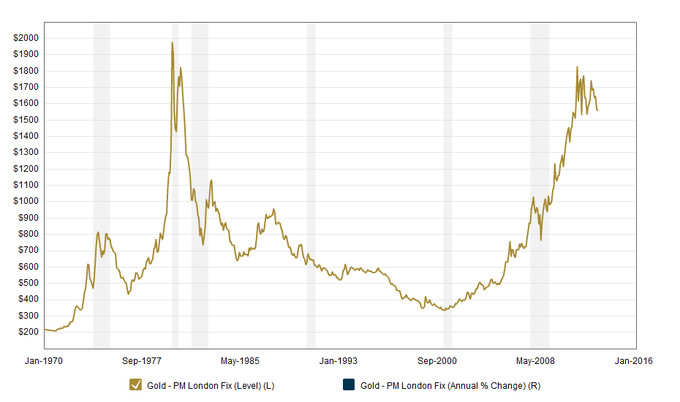

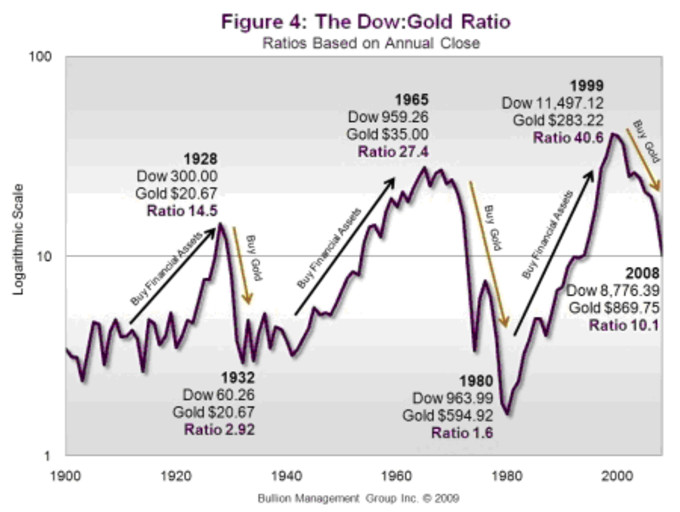

El autor del gráfico remarca adecuadamente los picos del ratio en donde el oro estaba severamente castigado ademas del suelo de febrero de 1980 donde el oro estaba en su cenit de la burbuja de finales de los 70. Por supuesto que también comenta que el nivel actual del ratio es un tanto confuso y que no se puede calibrar si el techo del oro esta visto o no. En el siguiente gráfico del oro ajustado a la inflación se ve claramente que la burbuja del Oro existió en la década de los 70 y que el descanso del Oro desde Septiembre de 2011 queda en suspense sobre si se trata de una distribución previa a nuevas caídas o de una consolidación para proseguir las subidas, una clave absolutamente vital para el devenir de la renta variable:

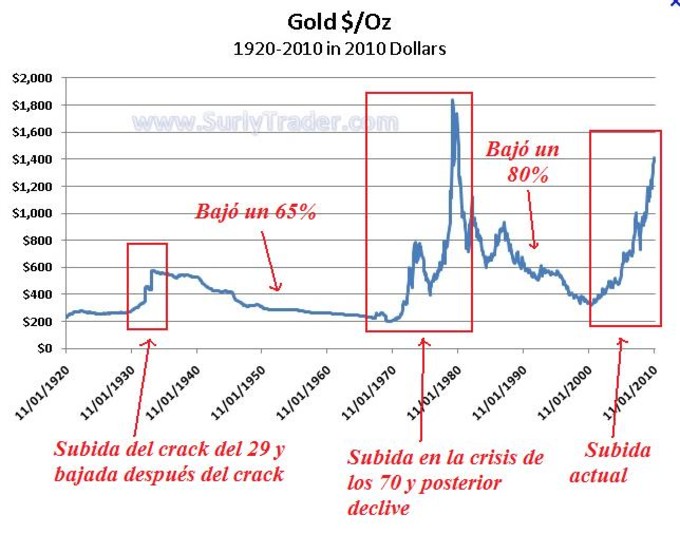

En el siguiente gráfico histórico del Oro ajustado a la inflación hasta 2010, por cierto no importa que el gráfico este ya obsoleto, se señalan los tres grandes mercados alcistas del Oro durante el último siglo junto con los dos grandes mercados bajistas que ,por ende, se corresponden con los dos grandes mercados alcistas de la renta variable desde el crack del 29:

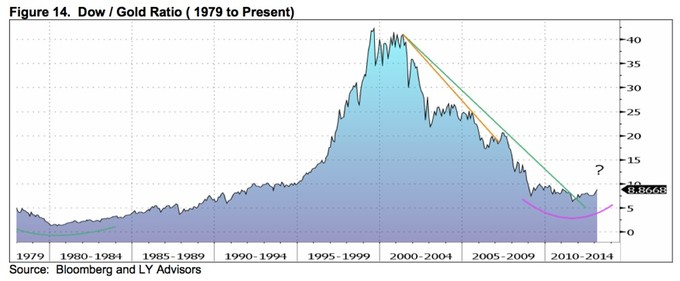

Volviendo al ratio Dow/Gold, desde el inicio de la era del dinero fiducidario que es la que la que nos importa realmente, el ratio curiosamente siempre nos ha dejado máximos y mínimos crecientes. Evidentemente la situación actual del ratio dista mucho de hacer nuevo mínimo creciente e histórico:

El minimo histórico se produjo en febrero de 1980 con un valor de 1,33 coincidiendo con el pico de la burbuja del oro de aquel periodo de finales de los 70. El máximo histórico del ratio se produjo en 1999 con 42,35, también coincidente con el mínimo de la onza de oro de todo el tramo bajista de 1980-1999 antes de su último y espectacular rally alcista.

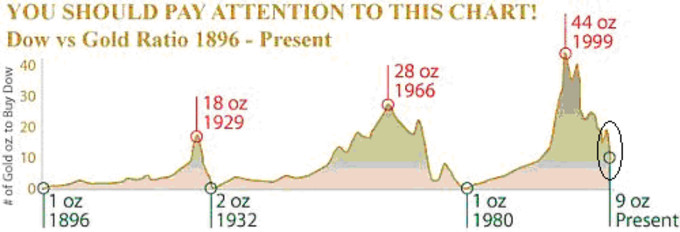

La pregunta del millón que se hace todo inversor es si el suelo del ratio Dow/Gold de Agosto de 2011 es el último de todo el mercado bajista secular iniciado en el año 1999. Actualmente el ratio es de 9, es decir que necesitamos 9 onzas de oro para comprar una accion del DJI .El mínimo provisional de 6 de este mercado bajista secular dista del nivel actual en 3 puntos y parece que el ratio quiere repuntar al alza por la rotura de la tendencial bajista desde 2010:

Para intentar contestar a la pregunta habría que hacer un chequeo exhaustivo de los niveles del DJI y del oro, ambos nominales y ajustados a la inflación, cuando se producían los grandes picos o los grandes suelos del ratio Dow/Gold:

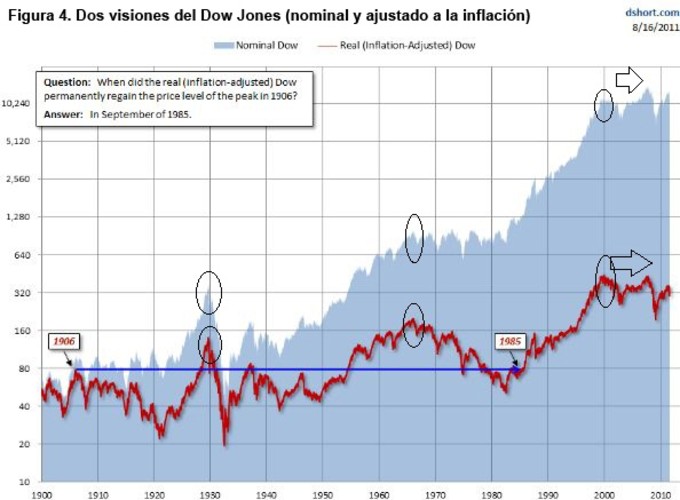

Analizar los picos del ratio DowGold no resulta complicado, los tres grandes máximos del ratio de la era "Reserva Federal" se producen en 1928, 1965 y 1999. Las tres fechas nos dan una misma pista y es que al año siguiente se producen los picos del DJI ajustado a la inflación que casi coinciden con los picos del nominal, en cuanto a tendencia y no en puntos, con la excepción de 2000 - 2007 en el que el Dow Jones marco claramente un nuevo máximo nominal.

Como curiosidad, vemos que el retorno real del valor del DJI desde el pánico bancario de 1906 no comenzó a verse de manera definitiva hasta 1985, de ahí en adelante, ¡casi 80 años!. Son las crudezas de la inflación.Analizemos ahora los suelos importantes del ratio:1980: Fué el suelo histórico del ratio en nivel 1 a cierre anual. El Oro estaba entonces en techo historico por inflacion ajustada. El suelo del DJI nominal de 1974 se produjo 5 años atrás, detalle importante a tener en cuenta por la burbuja del oro que hizo disminuir mucho el ratio aunque no el nominal del Dow Jones.

1932: El suelo del ratio fue de 2 a cierre anual. El Oro estaba en máximos como es lógico y a la altura de la linea de resistencia proviniente de las crisis bancaria, de los ferrocarriles y previa a la guerra civil americana del siglo XIX. El Dow Jones hizo suelo absoluto en nominal y en real ese mismo año, 1932 con los famosos 41 puntos nominales. En este caso coinciden en fecha los suelos del DJI y del ratio.

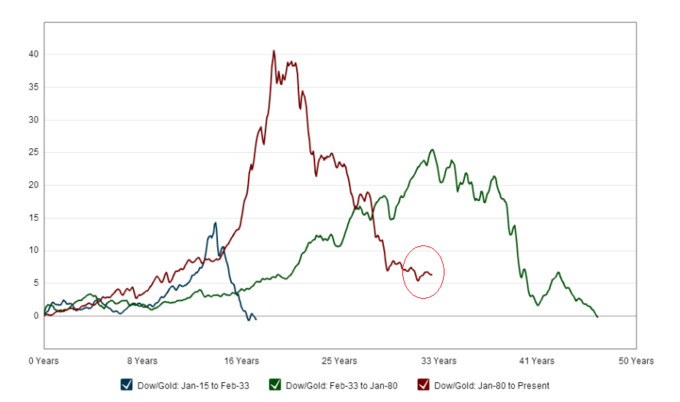

Otro detalle importante es que el ratio en 1932 no repuntó de golpe como en 1980 sino que hizo un doble suelo que abarcó toda la década de los 30. Con este hecho podemos llegar a la conclusión de que los suelos del ratio son más complejos que los picos. Veamos a cierres anuales los tres grandes suelos del ratio en los últimos 117 años:

1896: 1 onza

1932: 2 onzas

1980: 1 onza

Si comparamos los datos recientes:

Presunto suelo de 2011: 6 onzas

Nivel actual (marzo de 2013): 9 onzas

El enunciado del anterior gráfico es elocuente, "Usted debería prestar atención a este gráfico!". Los ciclos completos, independientemente de su duración, tienen en común que prácticamente han finalizado con el ratio en la paridad o casi en la paridad. Si, supuestamente, el suelo de Agosto de 2011 fuera el fin del ciclo completo 1980-2011, ello sería una excepción a la teoría cíclica del ratio desde hace más de un siglo.

En el siguiente gráfico cíclico podemos observar dos aspectos a mi juicio importantes, en primer lugar la tendencia cíclica muestra que actualmente esta justo en la directriz alcista del ratio y todos los demás finales de ciclo lo han sido por debajo de la tendencial. En segundo lugar, años después de los mínimos seculares del ratio, las commodities hacen su pico secular.

¿Se ha visto ya el pico secular de las commodities? es difícil saberlo:

Segun el ciclo de las materias primas no del todo. Por duración media del ciclo alcista no llegamos a los 16-18 años . Por momentum tampoco el ciclo muestra una sobrecompra adecuada para el giro si exceptuamos el mercado lateral de los 50 hasta primeros de los 70 que comenzó con un momentum parecido al actual.

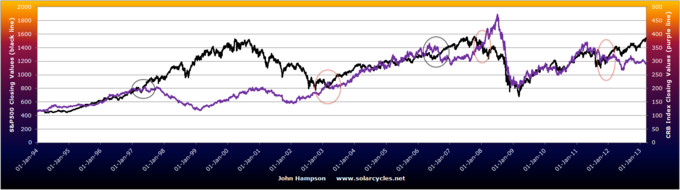

La divergencia actual entre la renta variable americana y el indice de las comodities acabara por converger algún dia tal como ha sucedido otras veces en el pasado:

Si nos fijamos, la convergencia de los dos indices, en este caso el SP500 y el CRB índex se ha producido las dos últimas veces por acercamiento mutuo en forma de corrección del SP500 y aumento del CRB índex. Si esto vuelve a suceder, por la parte que les toca al oro y al Dow Jones Industrial, el ratio Dow/Gold volvería a disminuir y se acercaría nuevamente a los minimos históricos.

Los últimos tres ciclos del ratio, incluyendo el actual, son ciclos de diversas duraciones pero la presunta finalización del actual en agosto de 2011 rompe la simetría con la finalización de los otros. Con toda la prudencia del mundo, mi opinión es que este ratio nos esta diciendo que falta todavía una porción de mercado bajista, bien sea por la vía de un nuevo impulso al alza del oro, bien por la vía de una corrección de cierta importancia en el DJI o bien un poco por por ambas circunstancias. En cualquiera de los tres casos, el ratio se acercaría a los mínimos históricos standard de fin de ciclo.