El precio del petróleo está esperando a la reunión del próximo 2 de junio de la OPEP justo en zona de máximos de los últimos meses. Además, el nivel de 50 dólares el barril es una barrera psicológica que puede ser una clara resistencia para el precio de esta materia prima. En enero, la mayoría de analistas pronosticaba que tras la entrada en el mercado de Irán, el precio del petróleo se desfondaría por debajo incluso de los 20 dólares el barril. Hoy, apenas tres meses más tarde, el futuro del West Texas ha repuntado nada menos que un 92%, y mantiene intacto el canal alcista que comenzó a desplegar a partir de aquella fecha.

Nos acercamos a la reunión de la OPEP y nos estamos jugando que en los próximos meses el rango de precios en el que se mueva el precio del petróleo sea entre 50 y 60 dólares, o que volvamos a movernos entre 40$ y 50$. Si la OPEP decide congelar o reducir producción de petróleo nos moveremos entre el precio actual y la zona de máximos del año pasado (60 dólares el barril), y si deciden aumentar producción (recordemos que la comisión internacional de energía pronostica aumento de la demanda en el segundo semestre), el nivel actual funcionará como resistencia y nos moveremos entre 50 y 40 dólares (zona de mínimos del año pasado).

Lo que está claro, a la vista del gráfico, es que el precio del futuro del WEST Texas está cambiando de tendencia. Si rompe directamente la resistencia de 50$, la vuelta la calificaremos en "V" y si antes de romper los 50$, se da un paseo de nuevo por la zona de 40$, la figura de vuelta se parecerá más a un Hombro-Cabeza-Hombro invertido. Sí parece que podemos descartar que veamos de nuevo los precios del petróleo por debajo de 30 dólares el barril.

Y, ¿qué implicaciones tiene esto para el mercado? Pues si partimos de la base de que el petróleo comenzó el año en la zona de 35 dólares el barril y en enero y febrero estuvo por debajo de 30$, no es muy aventurado apostar a que el precio de la energía acabará el año con fuertes revalorizaciones. Y esto implicará una clara presión para la inflación a final de año. Hoy por ejemplo, a pesar de que el petróleo ha subido un 90% desde los mínimos del año, el cambio a 12 meses (que es el que se usa para la inflación) es negativo, ya que el 26 de mayo del 2015 el West Texas cerró en 58$ el barril.

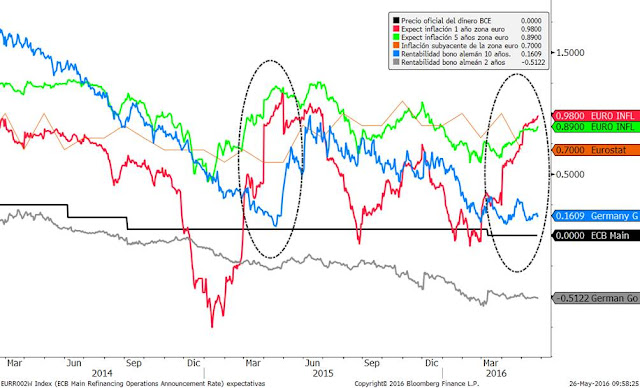

Y si tenemos presión alcista de la inflación, esto históricamente ha sido malo para los bonos y bueno para las bolsas. Quiero puntualizar que es bueno para las bolsas cuando venimos de descontar deflación. Igualmente, es malo para los bonos, pero sólo para los que están actuando como activo refugio (esta semana hemos comentado que el problema está en el bono alemán y de largo plazo). En el siguiente gráfico vemos cómo las expectativas de inflación a 1 y 5 años siguen repuntando en Europa, metiendo presión a la rentabilidad del bono alemán a 10 años que sigue en zona de mínimos históricos.

Fijándonos en la renta variable y, concretamente, en la europea, nos centramos en los dos índices que deberían funcionar como los indicadores líderes. El Eurostoxx 600 ya lo tenemos justo en la zona de 350 puntos. Estamos en resistencia y si esta resistencia vuelve a frenar los precios, veremos recortes generalizados en la bolsa europea en general las próximas semanas. Y si lo rompe, la recuperación también será generalizada.

Y el otro activo que será clave en las próximas sesiones es el sectorial bancario europeo. Ayer se quedó justo en la línea que une los máximos de los últimos 12 meses, y al igual que el resto de índices parece estar dibujando un canal alcista desde los mínimos de febrero. Superar los máximos de ayer sería una noticia muy positiva no sólo para el sector sino también para la renta variable europea en general. Al menos podría irse a la zona de 120 - 130 puntos que son los mínimos del verano pasado.

Hoy la corrección del sector bancario se debe a la noticia de la ampliación de capital de Popular por importe de 2.500 millones de euros. Esta ampliación genera dudas en el resto del sector. Pero esta misma semana el BCE ha lanzado un comunicado en el que confirma que no pedirá más capital a la banca española en general. Sólo en casos determinados, el BCE pedirá más capital a las firmas que considere que tienen más riesgo. Por tanto, no parece que estemos ante un problema del sector, sino de algunos casos concretos, así que es factible que el sectorial acabe superando esta directriz bajista.

Lo que sí parece claro es que si ni el sectorial bancario, ni el Eurostoxx 600, son capaces de superar los niveles de máximos de ayer, es bastante probable que las bolsas europeas se tomen otra nueva pausa antes de seguir repuntando. Estaremos atentos pues al comportamiento de las próximas sesiones que serán claves desde el punto de vista de más largo plazo.