El pánico crea oportunidades a largo plazo

Uno de los mayores errores que cometen los inversores principiantes es la de vender cuando las bolsas caen, y es que, a pesar de la evidencia histórica de que no solo no habría que estar vendiendo, sino todo lo contrario: estar comprando, los inversores siguen permitiendo que las noticias negativas del corto plazo acaparen la visión del largo plazo.

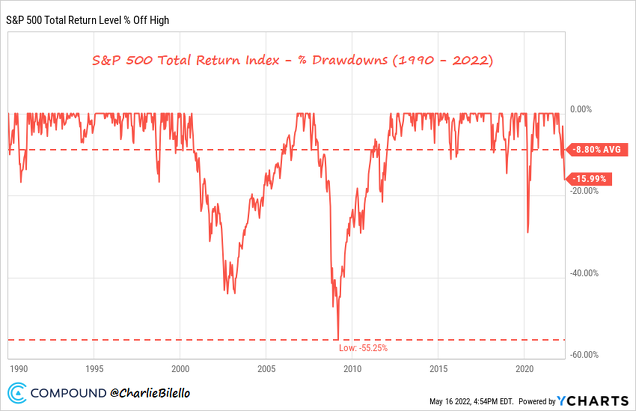

En la actualidad, el S&P 500 está retrocediendo un -19% sin embargo, ya sabemos que eso es algo muy común, pues desde el año 1870, la caída media intra-anual anual ha sido del 16,5%, por lo que entra dentro de la normalidad. Pero lo más importante, es el rendimiento de largo plazo, ya que, a pesar de estas consolidaciones temporales, desde el año 1990, el S&P 500 ha conseguido un +10% de rentabilidad media anual, y desde el año 2010, un +14,5%.

Si sabemos que el S&P 500 sufre consolidaciones transitorias de forma relativamente usual, y además conocemos el potente rendimiento medio anual que genera desde las últimas décadas ¿No deberíamos estar pensando en comprar en lugar de vender?

La inversión con sentido: la inversión rentable

Posiblemente muchos inversores han llegado a preguntarse porqué existen fondos de inversión e índices de renta variable que llevan subiendo décadas a pesar de las fuertes crisis financieras por las que han pasado.

La realidad es que cuando se trata de compañías que ofrecen un producto o servicio a la sociedad de utilidad para esta, la población tendrá que comprarlo a pesar de las circunstancias. En la actualidad podemos hablar del precio del Gasoil, pese a que ha subido un 60%, la población lo sigue pagando, y Repsol se está aprovechando de ello. Lo mismo ocurre con el precio de la luz, y empresas cómo: Iberdrola, Enagás o Endesa.

Cuando tu cartera de inversión está formada por empresas sólidas, con un producto o servicio útil para la sociedad, ninguna crisis puede traer perdidas permanentes, sino consolidaciones transitorias. Por esta razón, Charlie Munger, quien es actualmente uno de los mejores inversores de la historia decía: "la primera regla de la capitalización, es no interrumpirla innecesariamente". Vamos a verlo en la práctica.

El precio que pagamos por altos rendimientos es la volatilidad

El rendimiento de la bolsa americana desde el 1990 ha sido del 10% anual.

Pero se han sufrido consolidaciones varias en todo el proceso. La media de consolidaciones anuales desde el 1990 se sitúa en el 8,8% intraanual. En resumen, todos los años debemos asumir una consolidación transitoria en el entorno del 8-9%. En el gráfico podrás comprobar las consolidaciones que ha sufrido la bolsa americana desde el año 1990.

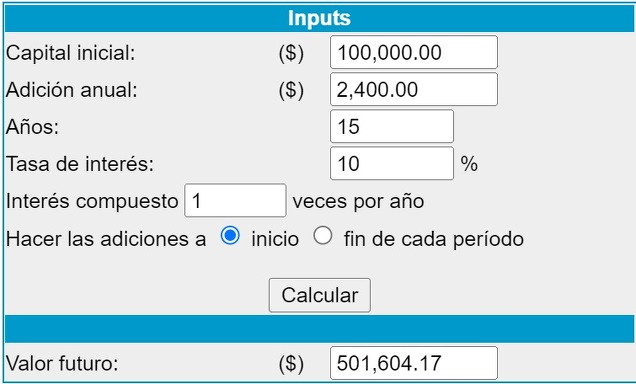

Por esta razón, Charlie Munger decía que es un error vender a no ser que exista una necesidad real, porque el hecho de vender nos perjudica de manera clara en el futuro. De hecho, imaginad que tenemos el siguiente patrimonio, y conseguimos el mismo rendimiento medio que el S&P 500 desde el 1990:

- Patrimonio: 100.000€

- Aporte anual: 2.400€

- Rendimiento anual: 10%

- Periodo: 15 años

El resultado es un patrimonio de más de medio millón de euros: 501.604€. Lo que significa multiplicar por cinco tu dinero.

Para mas información: https://velariainversores.com/...