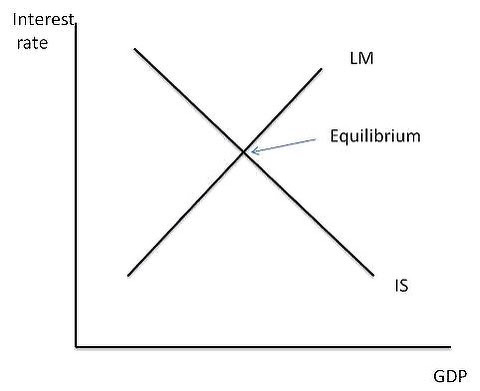

El modelo IS- LM es la mejor introducción a la macroeconomía, pues explicar correctamente la relación entre las variables más importantes, además de permitir añadir hipótesis ad-hoc que lo hacen más potente.

A la izquierda tienen una muestra. Para entenderlo mejor, recomiendo que se consideren participantes en él, como un agente que consume, o invierte, o compra bonos, todo ello con el dinero que produce el banco central. Para simplificar, no hay renta variable.

Uds. Buscan su equilibrio entre esas tres actividades: consumo, ahorro e inversión. Cada decisión que tome producirá efectos en las tres, que están representadas por las curvas IS y LM.

IS es el conjunto de combinaciones de PIB y de tipo de interés que equilibran el mercado de "fondos prestables" (o bonos) y de PIB. Supongamos que el tipo de interés de los bonos baja. Eso hará aumentar la demanda de inversión y de gasto. Por lo tanto, habrá un aumento de PIB a lo largo de la curva, de izquierda a derecha. A menos interés, más PIB, Y viceversa.

La LM es la combinación de PIB y de interés que equilibra otros dos mercados, el monetario con el de bonos. Silmutaneamente a la formación de IS, la gente está decidiendo cómo guardar sus ahorro: en dinero o en bonos. Esto determina la demanda de dinero frente a la colocación en bonos. Si aumenta la primera, aumenta el tipo de interés de los bonos (que vimos que influye en IS). Si la gente se pasa a bonos por menos dinero, el tipo de interés de los bonos bajará. Cuando sube el PIB, aumenta la demanda de dinero para transacciones y bajará la de bonos, lo cual aumenta el tipo de interés. Por eso la curva está inclinada a la derecha. A más PIB, más interés. (Esta curva está influenciada por la oferta de dinero, es decir, por el Banco Central).

Tenemos tres mercados: dinero, bonos y PIB. En ello se deciden dos variables, interés (de los bonos) y el PIB. Una curva, IS, es el PIB en función del tipo de interés. La otra es el tipo de interés en función de la demanda de dinero/oferta de bonos.

El punto donde coinciden las dos curvas es el de equilibrio de los tres mercados y dos variables: en ese lugar se equilibran los mercados del dinero, de los bonos (fondos prestables) y del PIB. Se trata de un modelo real, de PIB y tipo de interés reales. Supongamos que el punto de partida es de pleno empleo.

Ahora juguemos con el modelo introduciendo preguntas del tipo, "qué pasa si..." hay un cambio exógeno que perturba estas relaciones y las diferentes respuestas que dan las escuelas Clásica y Keynesiana.

Veamos cómo se desarrollan cada uno de lo modelos en esta cuestión esencial, la inversión.

A) Clásicos: una disminución de la demanda de dinero se convierte en un aumento de la demanda de bonos, que es como un aumento del ahorro. Esto hace bajar los tipos de interés para cada nivel de PIB. La curva LM se desplaza a la derecha. Aumentará la inversión a lo largo de la curva, e IS, LM se cruzan en un nuevo punto, a la derecha. El nuevo punto de equilibrio estará más a la derecha, con un PIB mayor y un interés igual. Este aumento del PIB ha sido gracias al aumento del ahorro y la reducción del consumo. El crecimiento sólo puede venir por esa vía.

Se ha producido un cambio en la composición del PIB: tiene menos consumo y más inversión(= ahorro), y la mayor rentabilidad, como recompensa al ahorro, es el aumento del PIB. La virtud recompensada.

B) Keynesianos: un aumento del ahorro bajara el tipo de interés. Pero no necesariamente aumentará la inversión. La inversión depende de unas expectativas de ventas futuras. Si aumenta el ahorro, disminuye la demanda de consumo y las ventas futuras. Por lo tanto, la inversión puede caer, lo que desplazará la curva IS a la izquierda. Ahora LM-IS se cruzan en un punto a la izquierda del equilibrio, con un PIB menor, (y posiblemente más paro).

Esta es la diferencia más señalada entre el modelo clásico, en que las reacciones de los agentes conducen solas al equilibrio, y el modelo keynesiano, en que los agentes no sólo están pendientes de los precios. La incertidumbre y las expectativas son decisivas. Y si se filtra la idea de que la demanda (y las ventas) serán menores, aunque el ahorro suba no lo hará la inversión, al contrario.

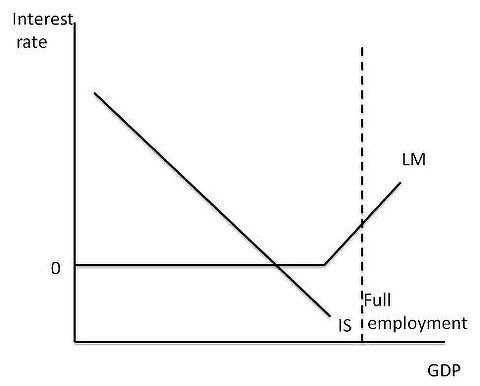

El caso extremo es el de la Trampa de la Liquidez, negada por los clásicos. La trampa de la liquidez es el caso extremo de que en caso de pánico se desate la demanda de atesoramiento de dinero.

En el siguiente gráfico de Krugman, vemos en qué consiste.

Un proceso acumulativo de caídas de las cantidades y de los precios conduce a que los agentes, ante la incertidumbre, prefieran tener liquidez a bonos. Incluso aunque el banco central ofrezca cantidades ilimitadas de dinero a interés cero, la gente mantiene sus ahorros en liquidez. La LM es como la del gráfico, plana a interés cero. Corta con la IS fuera de la zona el pleno empleo.

La política monetaria ha alcanzado su máxima eficacia, y no puede añadir más para impulsar el gasto. Lo único que puede mover las cosas es hacer que un aumento de la inflación reduzca el tipo de interés real y eso anime la inversión. O, también, que el gasto público aumente y eso anime las expectativas de ventas.