Tal y como hemos expuesto en la visión estratégica del mes actual, la actual "crisis" de los mercados responde a una caída en la confianza de inversores, consumidores y empresarios, que se ven coaccionados por las malas noticias que nos invaden a diario, todo relacionado con la guerra comercial y la crisis de Argentina, Turquía o incluso Italia.

Ayer vimos que, sin haber pasado nada, el Ibex acabó subiendo más de un 1% y el MIB 30 un 2,3%. El motivo no es otro que unas declaraciones del ministro de Italia comentando que el gobierno está preparando unos presupuestos comprometidos con los objetivos de Bruselas. Bajan las primas de riesgo de los periféricos, y sobre todo, bajan también las primas de riesgo de los corporativos. En definitiva, se produjo un repentino apetito por el riesgo.

Los niveles en los que se está giró al alza el Ibex son buenos desde el punto de vista técnico. Los mínimos del viernes del Ibex con dividendos coinciden con los mínimos de marzo de este mismo año, por lo que podríamos estar ante un doble suelo tras un canal bajista iniciado en abril del año pasado.

El MIB 30 italiano (también con dividendos) supera hoy los máximos de las últimas semanas tras rebotar justo en los mínimos del verano pasado, la media de 500 sesiones y la línea que une los mínimos del Brexit y de las elecciones de Estados Unidos.

En la renta fija se produjo un movimiento que apoya el rebote de los activos de riesgo. Los inversores vendieron bonos alemanes (activo refugio) para comprar deuda de los países periféricos y deuda corporativa. Así, las primas de riesgo de Italia y del resto de periféricos cotizan hoy (también bajan) en mínimos del mes.

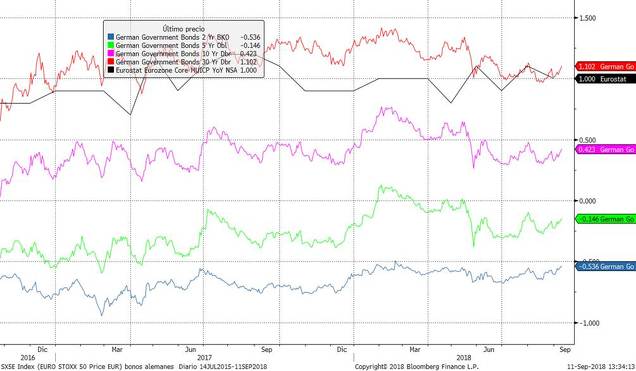

Quizás es más indicativo que esta reducción de la prima se produzca por venta de bonos alemanes que por compra de españoles o italianos. En el siguiente gráfico vemos que efectivamente la rentabilidad del bono alemán está repuntando estos días en todos los plazos.

Si la TIR del bono sube, es que los inversores están vendiendo bonos. Es decir, que se está produciendo una salida del activo refugio por excelencia para los inversores europeos. Cuando hay miedo, los inversores compran bonos alemanes, y esto no se está produciendo este mes. Por tanto, el posible suelo que podrían estar dibujando los índices europeos más castigados puede ser fiable al venir ratificado por el comportamiento de la renta fija.

Sin embargo, hoy vemos que no hay continuidad en el rebote. Y es que los inversores siguen atenazados por la posibilidad de que efectivamente estamos ante el inicio de una guerra comercial a nivel global. Mientras no se despejen incertidumbres, asistiremos a rebotes puntuales pero sin continuidad. Insistimos en nuestra idea de las últimas jornadas de que el factor clave que posibilitará el suelo definitivo de los activos más castigados (emergentes y Europa) es la volatilidad del mercado de divisas emergentes. Hay mucha susceptibilidad en este tema, y un mínimo rebote del dólar frente a la lira turca o peso argentino provoca nervios en todos lo relacionado con emergentes.

Hoy, a pesar de que el dólar recupera aproximadamente un 1% desde los mínimos de la semana pasada respecto a la lira o el peso, la volatilidad del mercado de divisas se mantiene en máximos anuales.

Por tanto, como vimos ayer, hay apetito por el riesgo y esto es fundamental para que se forme un suelo en los mercados. Sólo falta que se vaya diluyendo el riesgo de guerra comercial para que los inversores vean la depreciación de monedas emergentes como una oportunidad de asumir estos riesgos.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)