Aviso Legal

La información recogida en el siguiente informe es el reflejo de la opinión de su autor o autores. Dicha información se obtiene de fuentes consideradas fiables, si bien el autor no garantiza la seguridad de las mismas.

El autor o autores se eximen de responsabilidad alguna por cualquier pérdida directa o indirecta que pueda ocasionar el contenido de este documento.

Introducción.

La actualidad de los mercados junta con la complacencia actual del inversor tanto particular como profesional, me invita a compartir con ustedes un informe extendido y detallado que justifica de algún modo la inexistencia de una base sólida que evidencie las alzas en los mercados financieros desde el ejercicio 2016.

Además con este informe pretendemos justificar la operativa y criterios seguidos en la gestión de nuestra cartera Iberian Variable Income.

Este estudio se basa en el mercado americano ya que es la principal referencia para el resto de mercados. De hecho se observa que existe una alta correlación con el mercado europeo (en torno a un 92%).

La complacencia actual del inversor con el mercado.

Consideramos la complacencia actual del inversor con el mercado como un factor de relevancia a la hora de realizar nuestro análisis.

Los crash bursátiles siempre han venido precedidos por una complacencia extrema por parte del inversor con los mercados financieros. Por ello un dato tan simple como este, ya nos obliga a ser cautos con la actual situación.

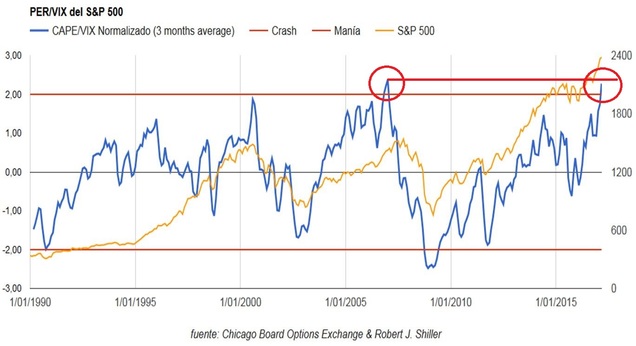

Gráfico 1.Fuente: Chicago Board Options Exchange & Robert J. Shiller

La ratio CAPE (“Cyclically Adjusted Price to Earnings Ratio”) es una ratio de valoración bursátil que mide la relación entre el precio actual de un índice bursátil y el beneficio neto real medio de la empresa durante los últimos 10 años

El VIX en el índice de volatilidad basado en el índice de referencia americano S&P 500. Es el utilizado como indicador de “miedo” o “tranquilidad” del inversor sobre su el mercado de renta variable americano. Bajas lecturas hacen referencia a tranquilidad inversora, mientras lecturas altas hacen referencia a miedo inversor.

La zona “Manía” es la zona de inflexión en la cual se ha creado un suelo en anteriores ocasiones. La llegada a esta zona generalmente ha significado un mercado agitado en la finalización de un proceso bajista amplio.

La zona “Crash” es la zona de inflexión en la cual se ha creado un techo en anteriores ocasiones. La llegada a esa zona generalmente ha significado un mercado tranquilo en la finalización de un ciclo alcista.

Vemos como este indicador ha sido útil en los diferentes crash bursátiles que se pueden observar en el gráfico anterior. En la burbuja tecnológica (año 2000) y la crisis inmobiliaria (año 2008) la complacencia inversora se situaba en torno a 2, punto en el cual los mercados comenzaron a mostrarse débiles para después desplomarse.

Situación empresarial del mercado americano.

Beneficios empresariales / Cotización bursátil:

Una de las cuestiones que debemos tener en cuenta para analizar la solidez en la cotización de una compañía, es la relación entre los beneficios empresariales alcanzados con respecto a su cotización bursátil, de modo que si los beneficios no se ven incrementados, cualquier aumento prolongado de la cotización bursátil es insostenible, principalmente porque sus negocios no están funcionando. El siguiente gráfico recoge esta relación:

Gráfico 2.Fuente: www.r4.com

Como pueden observar actualmente el precio del selectivo está por encima de beneficios. Situación bastante sorprendente que no se había dado considerando un histórico de 20 años.

Este inusual comportamiento se explica en parte por las políticas monetarias llevadas a cabo, que dan lugar a que los mercados no sean un fiel reflejo de la actual situación.

Hemos seleccionado una serie de variables con el fin de realizar un estudio para analizar el comportamiento de las mismas, así como su influencia en los índices bursátiles:

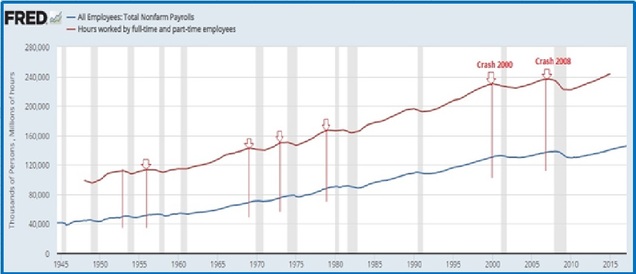

El siguiente gráfico muestra la

evolución de las horas trabajadas en el periodo 1950-2015. Consideramos las horas

de un trabajo con un indicador adelantado de gran relevancia de la situación

económica.

El gráfico muestra los

incrementos máximos (flecha roja) de las horas de trabajo en un periodo dado y

el mínimo al que descienden tras alcanzar dicho máximo (flecha verde).

Gráfico 3. Fuente: Board of Governosrs of the Federal Reserve System (US)

La evidencia histórica tal y como

pueden apreciar en el gráfico, demuestra que incrementos considerables en las

horas de trabajo auguran relevantes descensos en los mercados. A modo de

ejemplo, tomemos como referencia los casos más recientes, en la burbuja punto com en torno al año 2000, se

produce un incremento de las horas trabajadas desde el mínimo anterior del 19%.

En la crisis inmobiliaria del 2008 se produjo un incremento de las horas

trabajadas de 5,8% y así un largo etcétera en los diferentes crash bursátiles.

Considerando el horizonte

temporal que observan en el gráfico, se obtiene que el periodo de tiempo en el

que se suele crear un máximo y un mínimo en las horas de trabajo es de 4,9

años. Incrementos del 12% se pueden

calificar como extremos, adelantando los mismos un punto de inflexión muy cercano

en el tiempo.

No disponemos de datos para el último ejercicio. Pero

como pueden observar el último mínimo alcanzado se produjo en 2010 sin que se haya

producido hasta el momento un punto de inflexión (se prevé que el incremento se

sitúe en torno al 8% para el año 2016). Por tanto este periodo de tiempo supera

a la media de 4,9 años comentada anteriormente.

Es otros de los factores

sometidos a estudio con los que se pretender describir la actual situación

económica.

El siguiente gráfico muestra la

evolución salarial en el periodo 1940-2015. La disminución de salarios por

parte de las compañías, es el principio del deterioro de las mismas.

Gráfico 4. Fuente: Board of Governosrs of the Federal Reserve System (US)

Al igual que para el gráfico anterior, se observa que desaceleraciones del ciclo salarial tras un periodo alcista concluyen con descensos en los mercados bursátiles (véase las fechas rojas señaladas en el gráfico).

Al igual que con las horas de trabajo, hemos realizado un estudio para cuantificar el horizonte temporal medio, estimándose en 5 años el periodo en el cual se suele crear un máximo y un mínimo en los salarios.

Al igual que ocurría en el caso anterior, la actual situación es algo excepcional, ya que nos situamos por encima de la medía con 6 años sin que se produzca una reducción salarial.

La media de subidas salariales desde 1950 hasta 2010 se sitúa en 16,2%, actualmente el ciclo salarial ya suma un 12,6% desde su mínimo en 2010. Nuestros estudios estadísticos muestran que en el periodo 1950-2010 hubo un 44% de ocasiones en las que el nivel salarial no consiguió aumentar por encima del nivel en el que estamos ahora, provocando un desplome bursátil previo.

Los dos factores anteriores guardan una alta correlación, tal y como se puede apreciar en el siguiente gráfico. Donde descensos en las horas de trabajo predicen la futura caída de los salarios. Se ha observado históricamente que como consecuencia de la in-eficiencia en la creación de valor por parte de una compañía, se producen descensos en las horas de trabajo y tras ello se originan descensos salariales.

Gráfico 5: Fuente: Board of Governosrs of the Federal Reserve System (US)

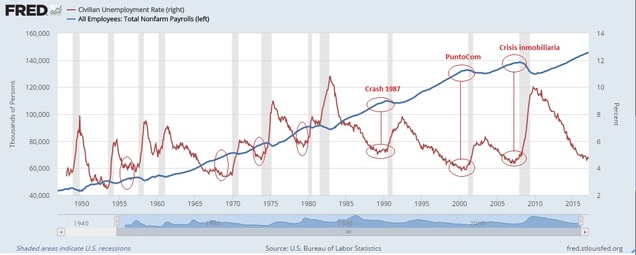

La actual tasa de desempleo se sitúa en unos niveles muy bajos considerando un histórico desde 1950. Asemejándose a los niveles encontrados en los diferentes crash bursátiles (véase los puntos marcados en el gráfico).

Se observa que la mayor tasa de desempleo en los últimos 35 años se alcanzó en el años 2010, solo siendo superada por la alcanzada en 1987, donde paso a reducirse en un 54% en tan solo 6 años.

Gráfico 6. Fuente: Board of Governosrs of the Federal Reserve System (US)

Al igual que con las variables anteriores, se han estimado el periodo temporal entre el que se produce un máximo y un mínimo en la tasa de desempleo, obteniéndose un periodo de 4,7 años. La actual situación es algo peculiar puesto que sobrepasa la estimación anterior al igual que ocurría para los dos variables anteriores.

La media de tasas de desempleo antes de un comienzo de suspensiones, es de 37,4%, lo que quiere decir que una caída en la tasa de desempleo en o por debajo de 37,4% se calificaría como extrema.

Actualmente la caída en los niveles de desempleo se sitúa en -54%.

Comparativa entre nivel salarial y tasa de desempleo:

Podemos apreciar como una baja tasa de desempleo esta correlacionada con la parada de los salarios.

La estabilidad en el mercado laboral guarda una alta correlación con los incrementos salariales, como pueden observar en el siguiente gráfico. Tomando como referencia los tres últimos crash bursátiles, se puede observar claramente como las tasas de desempleo son reducidas y coinciden con periodos temporales en los que se producen alzas en los salarios.

Gráfico 7. Fuente: Board of Governosrs of the Federal Reserve System (US)

La situación actual del mercado laboral se asemeja bastante a los niveles de empleo del año 2000, que como se puede comprobar en el gráfico ha ido acompañada de incrementos salariales.

La evidencia histórica nos invita a ser bastante cautos con la actual situación de bajas tasas de desempleo e incrementos salariales, ya que en el momento en el que las tasas de desempleo se incrementen se verá reflejado en el nivel salarial y todo ello contribuirá en cierta medida a que se produzcan caídas en los mercados financieros.

A modo de resumen indico a continuación la actual situación del mercado laboral americano:

1. Desajuste entre beneficios empresariales y cotización bursátil, debido en gran medida a las políticas monetarias llevadas a cabo.

2. Bajas tasas de desempleo e incrementos en las horas de trabajo, sin tener reflejo alguno en los beneficios empresariales, lo que nos lleva a pensar que en el corto plazo la compañía deba desprenderse de parte del capital humano.

3. Tras la disminución de los beneficios empresariales en septiembre de 2014, el aumento de los salarios subió aproximadamente en un 4,6% produciéndose así un deterioro mayor en el proceso de creación de valor en las compañías.

4. La complacencia en el mercado se sitúa en zonas de extrema tranquilidad. Esta ratio se sitúa por encima de niveles en los que se produjo el estallido de la burbuja tecnológica en el 2000, y la crisis inmobiliaria en 2008.

5. Atendiendo a datos estadísticos sería bastante improbable que las compañías consiguieran generar valor, por lo que al igual que lo ocurrido en crisis anteriores esto llevara consigo incrementos de la tasa de desempleo y decrementos de salarios. En el caso hipotético de las compañías consiguieran crear valor en los próximos ejercicios (no es de esperar) el mercado debería corregir aproximadamente en torno a un 15% con el fin de hacer frente a los desajustes vividos en ejercicios anteriores.

Standard & Poo´s 500 evolución y previsiones.

A continuación se hará referencia a distintos aspectos que afectan directamente a la evolución del índice y ponen en evidencia la actual situación alcista que estamos viviendo.

Ratio CAPE (Cyclically adjusted price to earnings) o PER de shilder

A groso modo sin entrar en muchos detalles haré una rápida descripción del ratio. Es un indicador que hace referencia al precio del indice bursátil en relación con el beneficio neto de las empresas que lo componen aplicando una media de 10 años.

El siguiente gráfico muestra un histórico de la evolución del Ratio desde 1980:

Gráfico 8. Fuente www.multpl.com

Como pueden apreciar en el gráfico, se han indicado los niveles alcanzados en los diferentes crash bursátiles así como el punto en el que nos encontramos en el momento actual.

La ratio actual se sitúa por encima de niveles que en diferentes años dieron paso a crash bursátiles:

- Pánico del 1907, con un ratio en 24.

- Recesión dentro de la depresión en 1937, con un ratio en 23.

- Crash bursátil de Reino Unido en 1974, con un ratio en 17.

- Crisis inmobiliaria en 2008, con un ratio en 26.

Las dos únicas ocasiones en las que el mercado se dieron niveles mayores al actual, fueron en el desplome del 1929 con un con un ratio cape en 30, y en la burbuja tecnológica con un ratio cape en 44.

Actualmente en 5 de 7 ocasiones el mercado no logró encarecerse más que en los niveles actuales, sin antes generar un desplome global en todos los activos compuestos por los índices de renta variable.

Con un PER en 29,3 nos situamos por encima del 85% de ocasiones desde 1890 en las cuales el PER no consiguió aumentar más sin antes producirse un desplome en las bolsas.

El Producto Interior Bruto (PIB) registra el valor añadido por todos los factores de producción, tanto nacionales como de titularidad extranjera localizados dentro de los límites de un territorio, durante un determinado intervalo temporal.

El consenso de mercado considera el PIB como un indicador de coyuntura más completo, dado que incluye la actividad generada por todos los agentes económicos de un país.

Gráfico 9. Fuente: www.r4.com

En el ratio Acciones/PIB encontramos una zona de control situada en 0,7. Por encima de este nivel el PIB ha logrado situarse diferentes periodos de tiempo antes de generar una corrección en el mercado bursátil. A modo de ejemplo, en el año 2000 el PIB logró situarse por encima de su zona de control durante 3 años y 6 meses, posteriormente el mercado bursátil se desplomó un -57%, por ahora este periodo ha sido el mayor entre 1864 y 2014.

La media del periodo en el que el ratio Acciones/PIB supera la zona de control 0.7, es de 24 meses. Actualmente nos situamos en un periodo de tiempo totalmente excedido en que el ratio continua por encima de 0,7 sumando ya 42 meses, justo el periodo de tiempo que auguró el desplome del 57%, causado en ese momento por la burbuja tecnológica en el año 2000.

Como dato relevante, detallamos que en el periodo actual podemos apreciar que los máximos en el índice de referencia americano no concuerdan con el ratio Acciones/PIB ya que este se sitúa declinando. De esta forma se crea una divergencia entre ambos que augura la temprana caída de los precios del Standard & Poor´s 500.

- Alta correlación entre la venta de automóviles y el S&P 500:

La venta de automóviles ha sido y es una variable adelantada al ciclo económico y por tanto nos permite predecir en parte la evolución futura de la economía en general y del mercado bursátil en particular. Si la evolución del ciclo económico es positiva por regla general esta variable sufrirá un incremento significativo.

El siguiente gráfico muestra la evolución de esta variable desde 1970.

Gráfico 10. Fuente: Board of Governosrs of the Federal Reserve System (US)

Como pueden apreciar todos los crash bursátiles tienen un elemento común que es la disminución en las ventas de automóviles. Como pueden apreciar en el momento actual, las ventas se han estancado en el máximo previo, mientras el mercado americano continúa alcista.

El siguiente gráfico muestra la correlación entre la venta de automóviles y el selectivo americano S&P 500:

Gráfico 11: Fuente: Board of Governosrs of the Federal Reserve System (US)

Como se aprecia en la comparativa, el nivel de ventas de automóviles en diferentes ocasiones predice el movimiento futuro del índice de referencia bursátil. A modo de ejemplo, a principios de 2011 las ventas en los automóviles decayeron, mientras en mercado americano continuó subiendo. Las alzas en el mercado americano con continuaron durante un periodo más largo en el tiempo, y este terminó por corregir en torno al -20%.

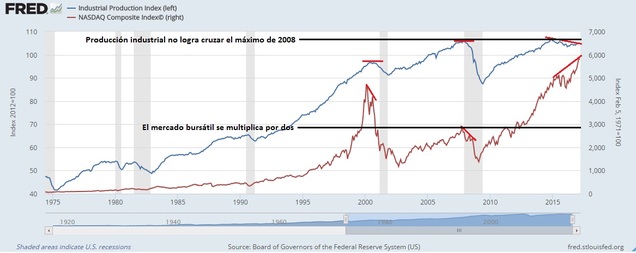

Producción Industrial desde 1975

Podemos apreciar como la producción queda actualmente estancada en los mismos niveles en los que se situaba en 2008, sin embargo, el mercado bursátil, (en este caso el Nasdaq composite) consigue multiplicarse por dos.

Otro dato interesante es que generalmente el precio del mercado bursátil se anticipa a la des-aceleración industrial, cosa que no estamos viendo a día de hoy, con una producción industrial decayendo desde 2015 y un mercado que sobrepasa el 30% desde el mínimo encontrado en 2016.

Gráfico 12. Fuente:Board of Governosrs of the Federal Reserve System (US)

- Tasa de inflación en el mercado americano:

La tasa de inflación ha experimentado un crecimiento del 0,8% en tan solo un año. Lo que supone el mayor incremento dado, en tan solo un año de los últimos cinco ejercicios. Las previsiones marcan que la tasa de inflación seguirá repuntando para los dos próximos ejercicios. Siendo este un dato nada a halagüeño para la evolución de las compañías.

A continuación pueden observar la evolución de la tasa de inflación desde el año 2004:

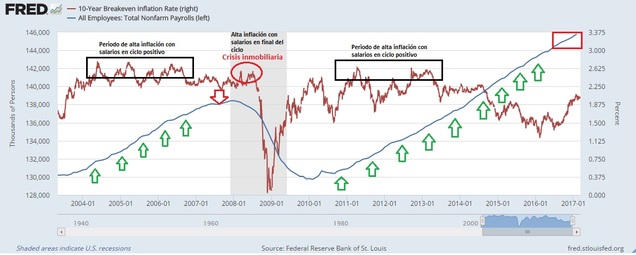

Gráfico 13: Fuente: Board of Governosrs of the Federal Reserve System (US)

Otro factor de relevancia y muy ligado a la tasa de inflación, es la evolución del poder adquisitivo de los trabajadores. Mientras que incrementos de inflación vayan acompañados de incrementos salariales, el poder adquisitivo no se verá afectado.

Gráfico 14. Fuente: Board of Governosrs of the Federal Reserve System (US)

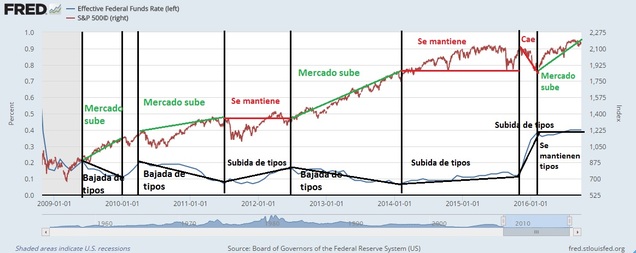

Tipos de interés y S&P 500 desde 2009:

El siguiente gráfico muestra la comparativa entre el precio del índice de referencia americano a través de los diferentes movimientos de la tasa de interés.

Gráfico 17. Fuente: Board of Governosrs of the Federal Reserve System (US)

Observamos como las bajadas de tipos de interés desde 2009 siempre han beneficiado al mercado bursátil, sin embargo, las subidas no lo han hecho.

Es de extrema relevancia entender que en el periodo 2009-2016 nos situamos en un mercado alcista potencial, acabábamos de salir de una crisis, en este caso la inmobiliaria, por lo que una subida de tipos no perjudica al mercado tanto en cuanto como para debilitarle de cara al medio plazo.

Vemos que con subidas de tipos en este periodo de tiempo, el mercado puede subir en el corto plazo, pero con el seguimiento de los tipos al alza, el precio del índice bursátil americano siempre ha experimentado una caída la cual siempre iguala el precio que encontrábamos en el índice al comenzar la primera subida de tipos.

A modo de ejemplo podemos ver el caso de 2014-2015 y 2015-2016:

- Mercado alcista 2014-2015: Comienzan a subir tipos en 2014, entre 2014 y 2015 los tipos continúan subiendo y el mercado americano se revaloriza un 15%. A finales de 2015 el mercado americano cae un -15% hasta el precio en el que se encontraba con la primera subida de tipos.

- Mercado lateral 2015-2016: Los tipos realizan una subida extraordinaria del 0,1% al 0,3% con un mercado americano lateralizado, esta vez no ocurre lo mismo que en las anteriores ocasiones. El índice bursátil americano cae un -15% a la primera de cambio.

Podemos decir que los tipos de interés al alza han funcionado como un imán estos últimos 6 años mientras nos situábamos en un mercado alcista, dejando al precio del mercado americano revalorizarse en el corto plazo hasta generar una corrección que los igualara.

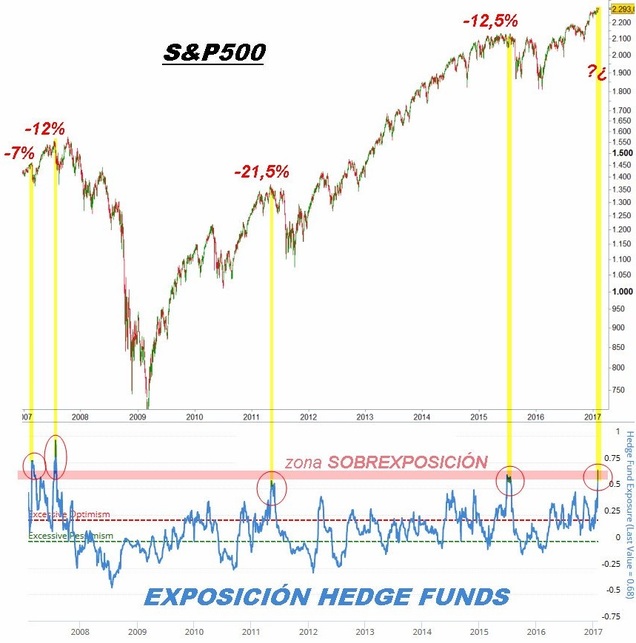

- Exposición de los Hedge Funds al S&P 500:

La exposición de los Hedge Funds al mercado americano se ha incrementado considerablemente. Los niveles actuales, son niveles en lo que se produjeron caídas entre el 8% y el 25% en periodos anteriores. Por tanto, esta exposición no es un factor que contribuya de manera positiva en la evolución del mercado americano.

Gráfico 18. Fuente: www.r4.com

Recomendaciones.

Hemos realizado una comparativa de medio plazo entre el oro y el índice de referencia europeo, como pueden observar a continuación, el oro se ha comportado como valor refugio, mientras se han producido descensos en el índice.

Periodo | Euro Stoxx 50 | Gold |

2001-2003 | -35% | 52% | |

2008-2009 | -55,00% | 36,00% | |

01/2010-06/2010 | -23% | 14% | |

02/2011-09/2011 | -17,00% | 39,00% | |

| | | | |

Tabla 3. Fuente: Elaboración propia

Dow Jones desde 1920

Para finalizar queremos mostrar el gráfico del Dow Jones industrial desde 1920. Como pueden comprobar, el mercado de renta variable siempre ha sido la mejor opción para hacer frente a los diferentes procesos inflacionarios.

Gráfico 26. Fuente: Visual chart

Tras atender al proceso de fondo sobre la renta variable, queremos transmitir, que cualquier desplome sobre los mercados bursátiles, es una gran oportunidad de compra a un riesgo muy reducido cuando estos se sitúan entre el 25% y 50% de caída. La historia corrobora esta información.

Si el mercado sufre una corrección dará lugar a una oportunidad de entrada a precios que posiblemente se multipliquen por dos en los próximos 3 y 4 años. El actual bache que puede sufrir la economía, es solo eso, un bache, que además desde nuestro punto de vista, será una gran oportunidad para entrar en mercado pese al ruido de fondo que veremos en los medios de comunicación.

Atendiendo a información histórica todos los crash bursátiles han sido pequeños baches y el inversor siempre ha conseguido no solo recuperar las perdidas, sino multiplicar beneficios.

- Crash de 1987 el mercado recuperó una caída de un -40% en 2 años, y desde mínimos se revalorizó un 200% en los siguientes 8 años. La distancia actual a aquel mínimo en 1988, es de un 1250%.

- La crisis tecnológica en el año 2000 se recuperó en casi 2 años y en los siguientes 2 nos situamos un 25% por encima de máximos. El mercado se revalorizó desde mínimos un +94%

- La crisis inmobiliaria en el año 2008, el mercado recupero todo lo perdido en 2 años y medio. Actualmente nos situamos a más de un 50% por encima del máximo donde se desato el crash. La revalorización desde mínimos supera el +220%.

Espero que les guste,

Un saludo.

Javier García Fernández