Las factores directores convencionales del mercado (macro, beneficios, tipos, etc) siguen ofreciendo un escenario constructivo probolsas. Sin embargo, hemos enfrentado una “pequeña tormenta perfecta” por la coincidencia de varios factores no convencionales que las han bloqueado: huracanes, terremoto (México), política (reforma fiscal americana que no llega), confusión de los bancos centrales (saben lo que deben hacer, pero no pueden hacerlo) y fortalecimiento del euro.

Demasiado bien han resistido las bolsas. Eso demuestra que el fondo del mercado continúa siendo sólido. Las cosas empiezan a mejorar hoy. Miami ha sufrido menos de lo que se temía por el huracán y Corea del Norte (CN) no lanzó ningún misil el sábado para “celebrar” su fundación en 1948. Con eso el USD se aprecia hacia 1,20 y el JPY se deprecia hacia 130, lo que significa recuperar algo de normalidad.

ESTA SEMANA las bolsas probablemente aguantarán mejor, aunque el riesgo de modestos retrocesos existe porque esta “mini-tormenta perfecta” aún no ha escampado del todo. Hoy se reúne el Comité de Seguridad de la ONU para estudiar nuevas sanciones contra CN y la reacción de este país resulta imprevisible. Los consejeros de la Fed está en periodo de blackout porque el 20/9 tienen reunión (FOMC), así que no harán declaraciones. La macro que se publica no ayudará porque hasta el jueves no hay nada relevante y lo que se publica entre jueves y viernes no parece capaz de mover el mercado. Las cifras no serán ni muy buenas, ni muy malas. El jueves reunión del BoE, pero sólo comunicado escrito. También hablará Weidmann (Buba & BCE), que puede aportar cierto interés porque representa la perspectiva más hawkish o dura de Alemania. Como el jueves pasado Draghi se mostró más dovish o suave de lo esperado – incluso por nosotros, que lo esperábamos francamente dovish -, es la oportunidad de Weidmann para contrarrestar esa visión… lo cual volvería a ser apreciatorio para un euro que ha retrocedido este fin de semana. Y el viernes tenemos 3 datos americanos, pero que no aportarán gran cosa: Ventas Por Menor, Producción Industrial y Grado de Utilización de Capacidad Productiva. Pasarán desapercibidos. Pero también hay Cuádruple Hora Bruja (vencimiento de contratos de futuros y opciones sobre índices y acciones) y esto sí será importante para orientarse sobre la dirección de las bolsas en el 4T. No hay un deterioro como para esperar un enfoque bajista, pero tampoco nada nuevo en base a lo cual afirmar sin duda que será alcista. Por todo esto lo más probable es que las bolsas estén desorientadas, aunque con tendencia a rebotar algo si CN no hace nada. ¿Qué hacer en concreto? Predisposición a comprar bolsa algo más barata que antes del verano, pero de manera muy cauta: (i) Favorecer compañías con apalancamiento positivo al crecimiento, puesto que nada relevante del actual ciclo expansivo ha cambiado. Al contrario. Europa crece algo más (+2,3%), EE.UU. se recupera de un bache (+2,2% desde +1,2% en 2T 2016), Japón mejor de lo esperado (+2,5%) y los emergentes reaccionan. Ejemplos: Amadeus y Meliá (los huracanes son pasajeros). (ii) Compañías con elevado apalancamiento financiero porque el BCE tardará bastante en subir tipos. Ejs.: Abertis y Ferrovial. (iii) Compañías de alta (y sostenible) rentabilidad por dividendo. Ejs.: Iberdrola (5%) y Enagás (6%). (iv) Fondos de retorno absoluto (y asimilables). Ejs.: Bellevue Global Macro y Nordea Stable Return (mixto, pero con objetivo de retorno positivo). (v) Reducir bancos. La actitud del BCE frustra las expectativas de ampliación de márgenes con clientes. (vi) Reducir España, tácticamente (no estratégicamente) debido al complejo escenario político hasta el 2 Oct. No vemos razones para cambiar de estrategia, pero sí para afinarla (como comentado en las 6 indicaciones anteriores) y vigilar el contexto aún más intensamente … por si debiéramos tomar alguna medida más.

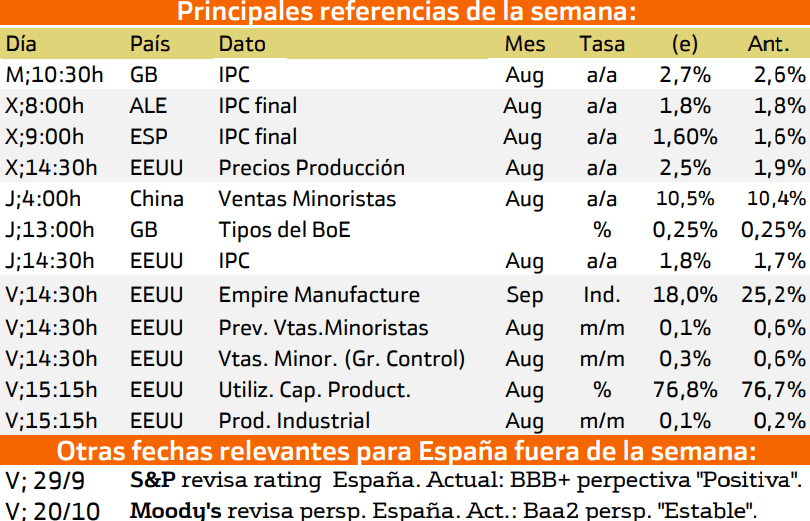

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana tiene una serie de fechas importantes, sobre todo para España, aunque no podemos olvidar las publicaciones macroeconómicas de Estados Unidos y Europa.

El viernes destaca por la publicación de los indicadores macroeconómicos de producción, dando a conocer así si efectivamente la producción industrial estadounidense se esta expandiendo o no.

En Europa podemos encontrar los tipos de interes de Inglaterra y el Miércoles se presenta el IPC tanto de Alemania, España e Inglaterra.

Desde Asia se presentaran las ventas minoristas de China.

En el caso europeo nos encontramos con la estimación del IPC y la publicación de la inflación en España..

Por último, podemos destacar la revisión de los Ratings de España por parte de Moodys y S&P.

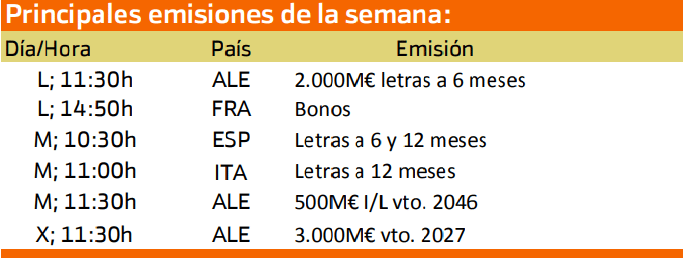

A continuación repasaremos las distintas emisiones de deuda que tendrán lugar esta semana.

Esta semana se destacan las emisiones bonos a largo plazo de Alemania y Francia la cual mostrara el riesgo financiero estimado por los inversores sobre estos países.

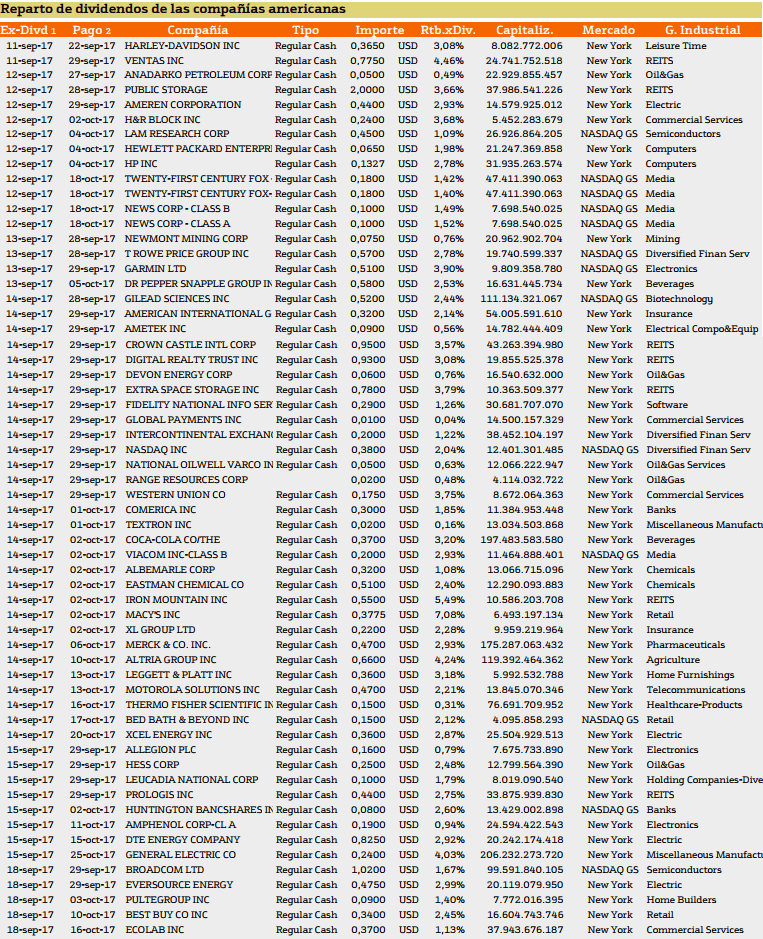

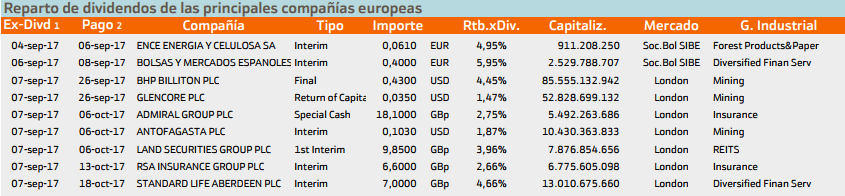

Con respecto al pago de dividendos aparecen las siguientes compañías:

General Electric y Ventas INC destacan con un rendimiento superior al 4%.

Esta semana destaca BME en Europa.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.