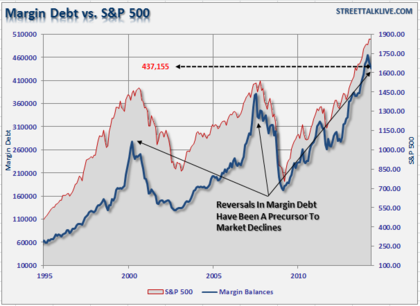

Como cada final de mes, el NYSE hace públicos los datos del apalancamiento correspondientes al mes anterior. De $437,155 billones en abril se ha pasado a $438,547 en mayo, es decir un leve aumento.

¿Como se puede interpretar esta lectura?, según Lance Roberts de la web "streettalklive", a pesar de haber subido el apalancamiento un billón y medio de dólares, básicamente continua la "reversal" que anticipa una corrección atendiendo siempre a las de 2000 y 2007. Así pues, la meteorología bursátil anuncia nubarrones para este verano u otoño.

Estamos en la tercera lectura mensual desde el último pico del pasado febrero, los precedentes fueron los siguientes:

Año 2000:

marzo del 2000, pico del apalancamiento

agosto del 2000, pico del SP500

5 meses de diferencia entre ambos picos.

Año 2007:

julio de 2007, pico del apalancamiento

octubre de 2007, pico del sp500

3 meses de diferencia entre ambos.

Ya estamos en el umbral del periodo mínimo. Los condicionantes para comenzar una corrección importante se van cumpliendo, por ejemplo:

1. La volatilidad en mínimos

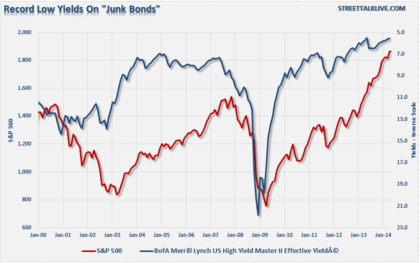

2. Los bonos basura también se encuentran en mínimos históricos

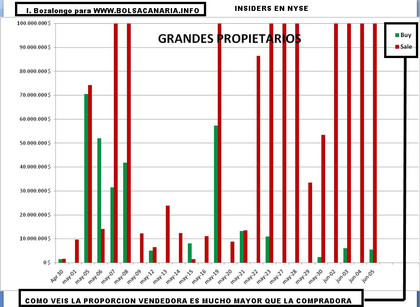

3. En lo que va de año 2014, el potencial de los inversores minoritarios ha subido mientras que el de las manos fuertes ha descendido,esto siempre es un sintoma preocupante.

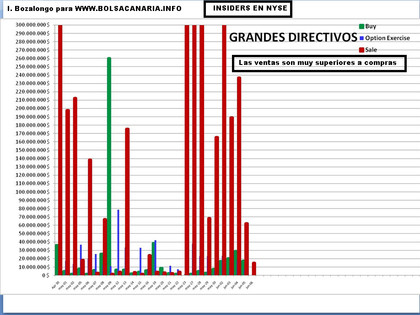

En los últimos días de junio nada ha cambiado, es decir que la proporción de ventas es muy superior a la de las compras en los insiders.

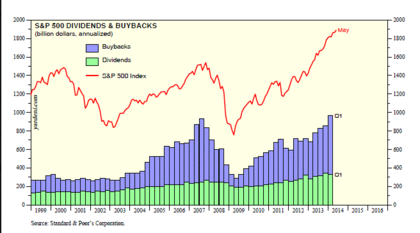

4. los buybacks (recompras accionariales por partes de las propias empresas) en el primer trimestre de 2014 están al mismo nivel optimista que en el primer trimestre de 2007, otro dato a tener en cuenta para la prudencia.