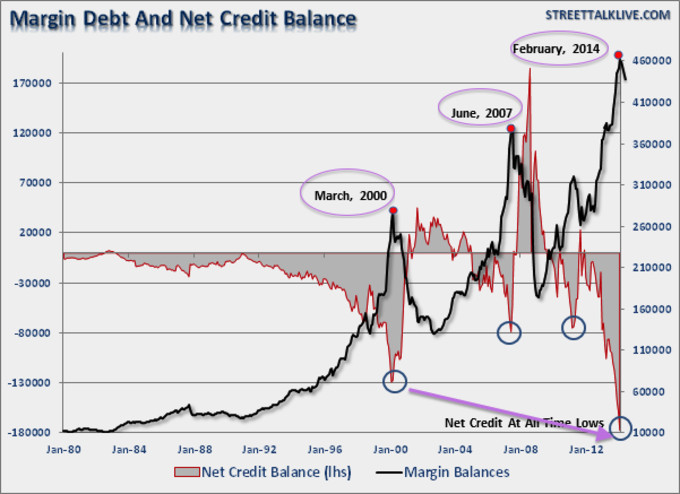

El NYSE acaba de publicar los datos del margen de deuda correspondientes al pasado mes de marzo. Después de muchos meses de apalancamiento creciente ya se detecta el primer desapalancamiento de consideración entre los inversores de las equities del New York Stock Exchange. De los $465,720 billones de febrero hemos pasado a $450,283 billones, esto es un descenso de poco mas de $15.000 billones. Esto, de por si, no es ningún dato concluyente pero si una alerta que en el pasado ha resultado muy significativa. En el año 2000 y en el año 2007, después de muchos meses consecutivos de fuerte apalancamiento se produjo un fuerte descenso aunque, a decir verdad, más profundo que en estos momentos.

En marzo del 2000, después de 7 meses de continuas subidas, el margen de deuda alcanzó el máximo histórico de $278 billones. En abril descendió a $251 billones, es decir un desapalancamiento de $27.000 billones cuyas consecuencias se proyectaron a seis meses vista cuando el mercado comenzó a darse la vuelta.En julio de 2007, después de 4 meses de continuas subidas, el margen de deuda alcanzó los $381 billones. Al mes siguiente, en agosto, se produjo el desapalancamiento mas fuerte de la historia al descender esa cifra en $50.000 billones, sin duda las manos fuertes ya olían el peligro de la crisis financiera internacional de 2008. A los dos meses el mercado se dio la vuelta que daría lugar a los 17 meses de mercado bajista 2007-2009.

La situación actual es la siguiente: venimos de 8 meses de subidas consecutivas del margen de deuda, concretamente desde Julio de 2013 a Febrero de 2014, y superando el numero de subidas consecutivas del 2000 y 2007. De momento la cifra que hay que restar en marzo es de $15 billones, lejos de los $50 billones de agosto de 2007 y de los $27 billones de abril del 2000, pero tal desapalancamiento debería conllevar, cuanto menos, una corrección importante en breves meses.

Hola,

Esto sí que es una mala noticia de verdad. Aún y así habrá que esperar al mes que viene para confirmar la bajada del margen de la deuda.

Quizás sea una bajada poco relevante como la del 2010 o el 2011. Quizás el mes que viene el Margen de la deuda va a máximos históricos y las bolsas suben con fuerza.

Un saludo

Mirando el gráfico del Margin debt veo bajadas parecida al actual también en 1997 , 1998, 2005, 2006, simplemente para señalar algunas.

La pregunta que me hago es ¿ es el margen de la deuda un indicador predictivo de lo que va a hacer la bolsa ?

Mi respuesta , mirando el gráfico es: a veces si y a veces no.

En mi opinión , yo interpreto del gráfico de la siguiente manera:

Mientras la deuda crece en dientes de sierra no hay problema estamos escalando el "wall of worry", pero cuando da ese tirón al alza continuado sin recortes es que todas las preocupaciones han desaparecido , estamos en el final del mercado alcista y ya solo queda caer.

La duda que me surge es que si se da la bajada pero con una economía boyante , o es que las manos fuertes han visto los sintomas de una recesión próxima.

Francisco esos Billones .. son billones de los europeos ?

Si fuera asi seria unas 7 veces el PIB mundial el apalancamiento que hay en el NYSE..

Porque luego esta el Deustcke Bank ..

un abrazo

Bueno, no es tan fuerte el desapalancamiento. Me explico, en esta ocasión se ha reducido en torno al 3.5%, mientras que en los años 2000 y 2007 las reducciones previas a los techos fueron del entorno del 15-20%.

Es más, pequeños dientes de sierra son normales y habituales. Lo preocupante sería un fortísimo desapalancamiento (superior al 10%) o varios meses consecutivos de recortes. De momento estamos ante un simple recorte que habrá que seguir con atención... así es como yo lo veo e interpreto.

Saludos.

Habra que ponerse corto en el R2K...