Arthur Berman es un geólogo estadounidense con 36 años de experiencia en la industria de petróleo y gas y experto en “shale gas” (gas de esquisto) y “shale oil” (petróleo de esquisto). En la actualidad es consultor para diversas empresas del sector. En un reciente artículo publicado en la web Oilprice.com, nos muestra un interesante y útil indicador para entender las fluctuaciones del precio del petróleo.

Según Berman, la caída en los inventarios comparativos en Estados Unidos desde febrero es el acontecimiento más importante del mercado del petróleo desde el desplome de los precios del crudo que tuvo lugar hace tres años. Esto significa que la demanda de los Estados Unidos ha superado la oferta durante la mayor parte de los últimos cinco meses. La causa principal es la disminución de las importaciones netas (importaciones - exportaciones) por aumento de exportaciones, no el mayor consumo interno, y se trata de un fenómeno que probablemente no sea sostenible.

Arthur Berman señala que la clave para entender los precios del petróleo son los inventarios comparativos, aunque pocos analistas lo utilizan. En su lugar, se suele tratar de explicar las fluctuaciones de los precios del crudo en función de las noticias diarias.

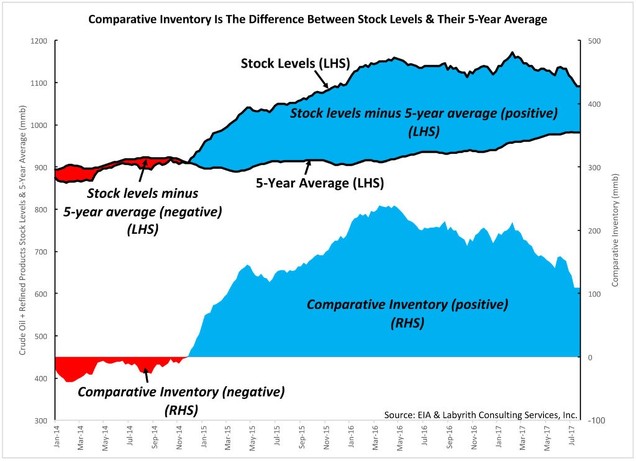

Por inventario comparativo (en adelante IC) se entiende la diferencia entre los niveles actuales del stock de petróleo y un grupo selecto de productos refinados y su promedio de cinco años para el mismo período de tiempo semanal, tal y como podemos observar en el gráfico inferior. La ventaja que presenta la utilización de este indicador es que normaliza las variaciones estacionales en la producción, consumo y utilización de las refinerías.

(Fuente: EIA and Labyrinth Consulting Services, Inc.)

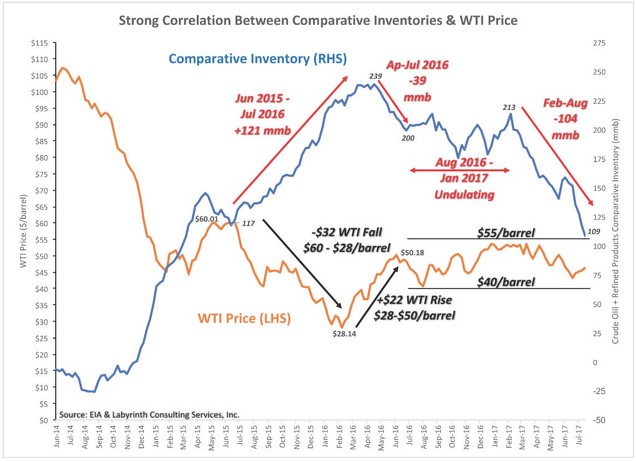

La correlación negativa entre el precio del barril de petróleo (West Texas) y los inventarios comparativos es muy elevada. Tal y como podemos apreciar en el gráfico siguiente, el incremento de 121 millones de barriles en IC que comenzó en junio de 2015 se tradujo en una caída del precio del petróleo de 60$ a 28$ por barril. La posterior caída de los IC de abril a junio de 2016 significó un incremento de los precios del petróleo de 28$ a 50$ por barril.

(Fuente: EIA and Labyrinth Consulting Services, Inc.)

Los inventarios comparativos de Estados Unidos han caído más de 104 millones de barriles desde mediados de febrero de 2017. Las retiradas semanales de 4,3 millones de barriles de crudo y productos refinados indican que la demanda ha superado a la oferta en casi 600.000 barriles diarios en las últimas 24 semanas.

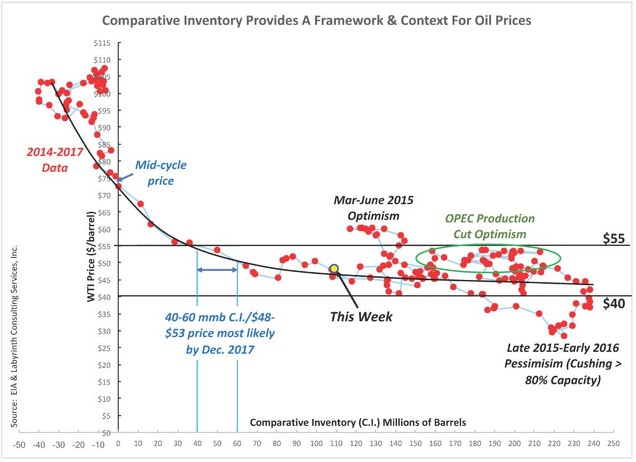

El diagrama inferior muestra la correlación existente entre los inventarios comparativos y el precio. La “curva de rendimiento” resultante nos proporciona un marco de trabajo y un contexto para entender la fluctuación, aparentemente aleatoria, de los precios del petróleo.

(Fuente: EIA and Labyrinth Consulting Services, Inc.)

Esta “curva de rendimiento” no ofrece una solución precisa para entender la correlación entre los inventarios comparativos y la tendencia de los precios. Se requiere una interpretación basada en la experiencia, porque gran parte de la dispersión (aparente) de los datos es debida a variaciones en el sentimiento de los inversores.

Sin embargo, los inventarios comparativos junto con la evolución precios nos ofrece un marco y un contexto único para entender los precios y sus tendencias. Debido a que refleja el movimiento de los volúmenes de petróleo dentro y fuera de los almacenes, integra demanda real y variaciones en la oferta con el precio.

Asimismo, nos da ciertas pistas de los futuros movimientos de los precios. Fijémonos en los puntos rojos por encima de la línea de 55$, correspondiente con Marzo-Junio de 2015 cuando los precios superaron los 60$ (ver el segundo gráfico). Los precios tras el rally de esos meses se “excedieron” (overshoot) de lo que indicaban los fundamentales según el indicador de IC, impulsados por un elevado optimismo, que más tarde corregiría. Otro periodo de optimismo (aunque menor) fue el de Noviembre 2016-Febrero 2017 (ver puntos rojos rodeados por el círculo verde), en el que el mercado esperaba recortes de producción por parte de la OPEP más elevados de lo que en realidad fueron. Por el lado contrario, observamos lo sucedido a finales de 2015 y principios de 2016, donde una fase de fuerte pesimismo llevó los precios por debajo de 30$ (undershoot). Esos precios, muy por debajo de la curva, representaron una oportunidad de compra.

Estos valores atípicos (como los de marzo a junio de 2015 o los de finales de 2015 y principios de 2016) reflejan las decisiones diarias que toman los “traders” de petróleo así como la influencia que tiene a corto plazo el sentimiento y las noticias diarias sobre los precios.

Arthur Berman ha utilizado los recientes pronósticos de la Administración de Información Energética de Estados Unidos para estimar un posible rango de valores de los inventarios comparativos así como de los precios del petróleo (West Texas) para diciembre de 2017. Estos sugieren que los inventarios comparativos se situarán en el rango de 40 a 60 millones de barriles y los precios del crudo entre 48-53$. Estas estimaciones pueden ser conservadoras si nos basamos en las retiradas recientes de inventarios, ya que de continuar así (perspectiva que no está en el escenario base de Berman), el precio del petróleo podría situarse en un rango entre 54-59$ por barril a final de año.

De este modo, el debate sobre la evolución futura del precio del petróleo está servido. Algunos analistas estiman que el mismo continuará a la baja, como consecuencia de la aparición de nuevas tecnologías en el sector del transporte, el exceso de reservas o la irrupción del “shale oil” en los últimos años. Este último aspecto es especialmente relevante y ha sido reseñado en el último informe de UFM Market Trends sobre el petróleo en el que señala que el “shale oil” “ha limitado el aumento de los precios del petróleo en el corto y medio plazo”. En el mismo informe indican que “el coste de la deuda jugará un papel cada vez más importante en la dinámica de la oferta de petróleo”, el cual, de aumentar de forma significativa, podría tener consecuencias negativas sobre los productores de “shale oil” y, consecuentemente, sobre la oferta de petróleo. Por otro lado se encuentran los analistas que señalan que el precio del petróleo se moverá al alza motivado, en gran medida, por una creciente demanda de los países emergentes.

En cualquier caso, la curva de rendimiento propuesta por Arthur Berman nos proporciona un excelente marco de trabajo para entender los precios del petróleo así como sus tendencias futuras. Tanto Arthur Berman como UFM Market Trends coinciden en señalar un escenario base en el que el precio del petróleo se moverá en un rango estrecho, con poco recorrido tanto al alza como a la baja.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí