"En un año, los principales índices norteamericanos corregirán con fuerza", éstas son palabras del analista norteamericano Mark Cook pronunciadas este mismo verano.

El responsable de la aparición en 1986 del índice "Cook Cumulative tick"( CCT), indice que relaciona el NYSE tick index con el mercado de acciones, no es ningún desconocido. Este veterano inversor y analista, ganador de una competición de trading en 1992 con un retorno del 563% y que aparece en un libro de notable éxito, "los magos del mercado de valores" de Jack Schwager, ya predijo en base a su indice y a los recalentamientos del mercado las fuertes correcciones en 1987, 2000 y 2007. También anuncio una corrección del 20% a principios de 2011, cosa que sucedió como bien sabemos meses después. No solamente Cook predijo los citados desplomes, también en Abril de 2009 dejo atrás sus posiciones cortas para cambiarlas por posiciones largas al anunciar un nuevo ciclo expansivo bursátil como así ha sido.

Básicamente Mark Cook aduce tres razones para su predicción bursátil actual:

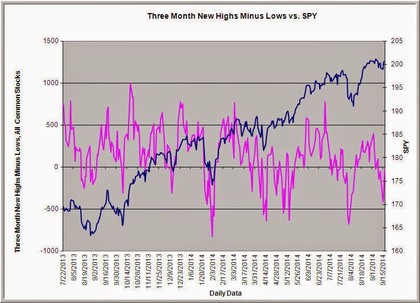

1. Su indice CCT señala unas divergencias con el mercado de acciones no vistas desde el año 2000 (primer trimestre) y 2007 (tercer trimestre). Concretamente desde el pasado Abril que comenzaron a verse estas divergencias dando lugar a un margen temporal de a lo sumo un año para que se produzca el violento giro, según precedentes anteriores.

2. Desde la corrección del verano de 2012 no se han visto caídas de más de un 10%. Han transcurrido dos años desde entonces y, según Cook, ello implicaría que la próxima corrección importante será como mínimo del 20% sino más según ha ocurrido en el pasado.

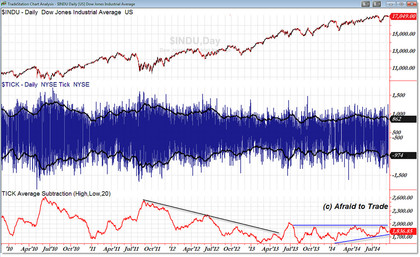

3. Existen indicios de un cambio de entorno en el ciclo actual alcista. Pone como ejemplo el crack de 1987 después de un fuerte mercado alcista de 5 años de duración y una revalorización del 200%. Cook hace una curiosa comparativa con una presa que comienza a tener grietas, de momento la perdida de agua es imperceptible pero a la larga la presa acabara por romperse y se producira el accidente. Esas fisuras a las que se refiere Cook vienen a que el NYSE tick índex esta bajista desde abril mientras que el mercado sigue subiendo constantemente. Cook considera que su indicador es adelantado entre seis meses y un año, así pues se acerca el crítico mes de octubre que tantos recuerdos nefastos trae del pasado.

Particularmente estoy bastante de acuerdo con las predicciones de Mark Cook a pesar de no haber visto su indicador CCT aunque creo que no diferirá demasiado del gráfico de la amplitud de mercado.

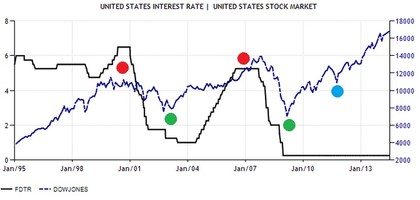

El hecho de que pueda haber una corrección en breve por ejemplo del 20% no quiere decir que forzosamente tenga lugar una recesión colateral que de momento ni está ni se la espera. El desplome del verano de 2011 lo avala, es decir que fue una corrección violenta y sana sin que la amenaza de una recesión acechara en ningún momento al igual que ocurrió entre agosto y diciembre de 1987. Al mismo tiempo soy un poco escéptico, al menos a corto plazo, de que haya una corrección del calibre de 2000-2002 y, sobre todo, de 2007-2009. Es difícil de ver semejantes correcciones, aunque no imposible evidentemente, con una política muy laxa por parte de la Reserva Federal ya que los accidentes del 2000 y 2007 se produjeron con tasas de interés elevadas.

La interpretación del indice NYSE tick está basada en la volatilidad de los propios tics, es decir del número total de tics alcistas y bajistas de manera que sus lecturas dan idea del sentimiento del mercado, especialmente en sesiones intradiarias de modo que si un especulador intradia quiere posicionarse al alza deberá comprobar que previamente el indice tick sea positivo sin llegar a extremo, lo cual conllevaría giro a la baja de manera inminente.

.

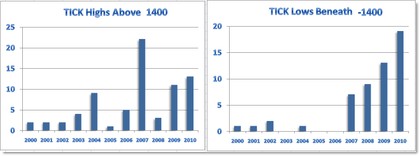

Según Corey Rosenbloom, analista experto en los indices tick las lecturas extremas siempre anuncian acontecimientos, es decir que un aumento de la volatilidad es sinónimo de futuros cambios en el mercado, un ejemplo lo reflejan las franjas amarillas previas a las correcciones de 2010 y 2011 respectivamente, después de las cuales la volatilidad comenzó a aumentar y el mercado se giro a la baja.

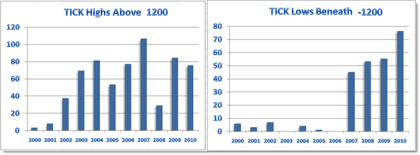

Corey Rosenbloom muestra en la web blog.afraidtotrade.com unos gráficos sobre esas lecturas extremas de los tics durante la dedada 2000-2010.

Observemos que en 2007, el año en que se inicio la última crisis, aumento la volatilidad a partir de los valores extremos +1200 y -1200. Lo mismo ocurrió aunque en menor numero con los valores extremos +1400 y -1400.