Me ha llamado profundamente la atención, la " pesadez" mediática, con el tema " la curva invertida", uno realiza búsquedas en Google, y son innumerables los artículos tanto aquí, como en EEUU, en realidad todo este jaleo, sale principalmente primero de EEUU, luego son los de "aquí" lo que traducen lo de por allí se dice"

Lo que se está vendiendo son ríos de sangre en medios, y muchos analistas advirtiendo de que llega el apocalipsis, y esto no me cuadra para nada con cumplimiento de verdad, es exagerada ya la repercusión mediática.

Curiosamente en 2006, son escasos los artículos, solo he encontrado uno en castellano, que solo hubiera servido para perderse la subida final, pero haber salvado el crash del 50%.

Son tantas las variables en juego, en el mercado, que todos los "crashes" han tenido una temática determinado, no fue igual la caída del mercado tecnológico, que la caída del mercado crediticio.

Pero la realidad que no cambia, son los precios, la psicología del mercado, antes de entrar en materia, decir que ya hemos asistido a un mercado con drawdown de 20%, incluso en el mismo año 2018 dos correcciones, créanme, a lo largo de la historia NO hay tantas correcciones de mas del 50%, y si bastantes como las que hemos tenido.

¿Cómo afectaría una recesión al mercado de acciones? ¿20%. 30% 50%? ¿ o puede haber una recesión con solo ligera bajada de precios asumible?

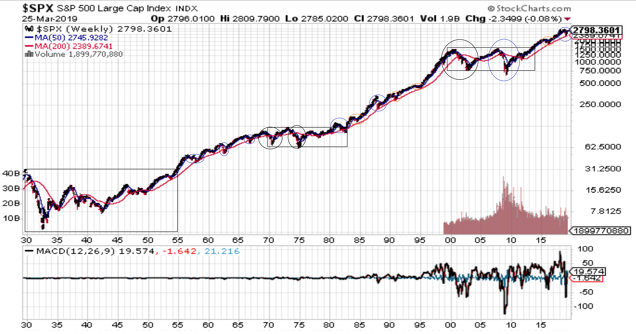

Encontrar correcciones de mas del 50%, a lo largo de una historia ES MUY DIFICIL, ya podéis apreciar que pocas, correcciones de 20%, pues si son frecuentes de ver dentro de tendencia, pero hay una cosa clara, la historia marca irrefutablemente salto de escalón histórico en precios, esto es muy difícil de asimilar en los inversores, esto significa, que por mucha recesión que haya a futuro, hay puntos del pasado que ya no se van a volver a visitar, cuanto mas tardes en asimilar esta cuestion peor inversor serás.

Esto es pura lógica de mercado, y de economía, te podría traer un histórico de ganancias empresariales, y me muestra lo mismo, salvo que en la actualidad hay discrepancia desfavorable ganancias empresariales / SP500, desfavorable digo, respeto a SP500, que se encuentra convergiendo con las ganancias empresariales:

Esto es así, porque el mercado ya descuenta expectativa desfavorable de resultados empresariales( crecer menos), convergencias / divergencias, pero al final el precio sigue a resultados empresariales, yo prefiero tener SP500 por debajo de resultados ganancias.

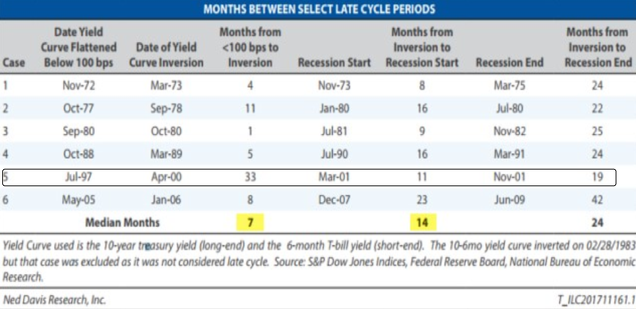

Teniendo todo esto en cuenta, ¿de qué te sirve tener un indicador de recesión, como puede ser:" la curva invertida? ¿sí te está avisando de algo, que puede suceder o no, a futuro, y no ahora?, y que probablemente de ser verdad, seria una caída que no alcanzaría un 50%? ¿Qué ventaja practica tiene?

Un poquito de estadística:

Esto es similar, a los que llevan diciendo en 2016, 2017, 2018, incluso, por no decir antes,( que también los he visto), que el mercado va a caer, ok, pero quizás cuando esa caída suceda, el mercado ya haya saltado de escalón.

Lo que se aprecia, es señal de ciclo bursátil alcista, y en otros salto de escalón, tras laterales amplios en años, el ciclo pulsatila alcista, fue bastante mas largo de lo que he escuchado, por ejemplo, la ultima vez, desde el año 1983 al 2000.

Que no quiere, decir que vaya a ser ahora igual, tampoco me valen las criticas, tipo " es que los siempre alcistas" tal y tal... como tampoco los eternos bajistas, el mercado es como es, no hay "siempre alcistas, ni siempre bajistas" , hay tendencia, y ahora es alcista.

Aprecio en ciertos pares, un mercado de largo plazo alcista, no hablo de un año, ni dos.

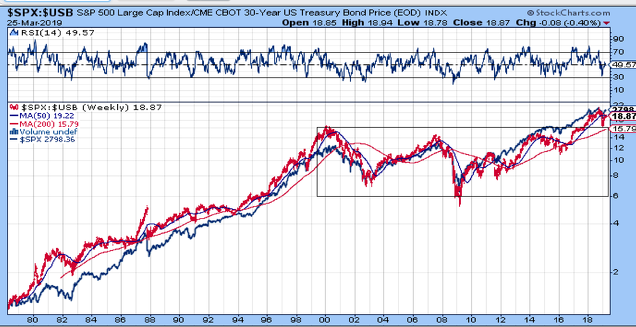

¿Bonos o acciones?

ACCIONES/ BONO 30 AÑOS/ versus SP500( AZUL)

Los inversores de largo plazo, y según está estructura, están saltando lateral, y escalón histórico, concretamente desde 2018 los inversores prefieren acciones a bonos, y es en 2018, cuando el par acciones/ bonos, rompe los máximos históricos del año 2000, pero curiosamente se aprecia recientemente un "pull back "a esa zona de resistencia histórica, ya soporte.

Otro par interesante, que me habla de mercado alcista de largo plazo:

PAR Russell 2000 crecimiento versus 2000 valor:

Llama la atención, como este par da señales perfectas, en el año 2000 cayó a plomo, en la actualidad ya este 2019 ha intentado superar máximos en velas semanales, a muchos, le puede parecer una tontería, pero son pares que funcionan, no es ruido mediático.

Tampoco es ruido mediático, el histórico, en el par :

Consumo discrecional / básico:

Como ocurriera en par acciones / bono30, es curiosa la similitud, que un par consumo discrecional/ básico, este rompiendo un lateral de 18 años, no es ninguna tontería, curioso también el pull back que realiza en zonas de resistencia / soporte.

En fin, son cosas, como otras mucha, de las que llevo hablando hace mucho tiempo, meses, años, todas estas relaciones de pares, etc, a algunos le parecerá tontería, pero al final son cosas objetivas, porque se basan en el mercado intriseco, precio de empresas sectores en típicos mercados alcistas, precio de acciones, que a su vez forman los precios de indices, no es nada subjetivo, mediático o de ruido.

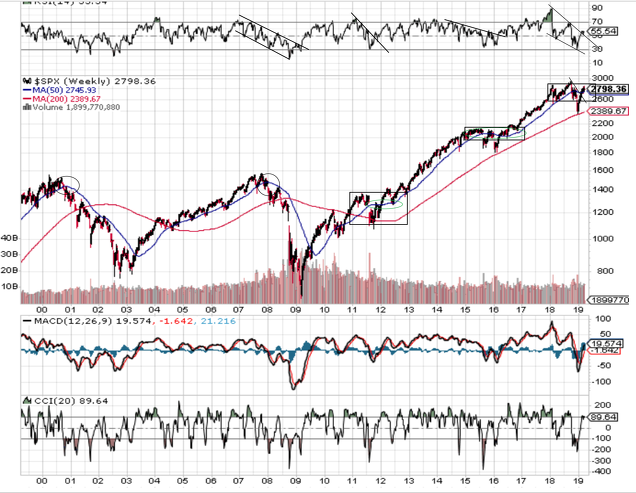

SP500 semanal:

Ya tenemos muchas pistas, para determinar que técnicamente no estamos en situación parecida a los anteriores mercados bajistas 2000 o 2008, la media de 50 semanas se ha vuelta a inclinar, y a su vez perforada por el precio, cosa que no ocurrió en las anteriores graves caídas de mercado bajista( más del 50%), en semanal tanto macd, como CCI están en zonas de alcismo, ahora dependerá del tiempo que permanezcan en dichas zonas.

SP500 SEMANAL:

La semana pasada se dibujo una vela fea, que considero de despiste, la media de 50 semanas ya se ha inclinado nuevamente, y en un principio se podría esperar un hombro más pronunciado, zona de 2600 puntos, pero la fuerza de mercado ha hecho, que las zonas de descanso sean otras, sigo viendo muchas más posibilidades de ver máximos que mínimos

Va a ser interesante igualmente el cierre de mes.

Lo que ha sucedido, realmente, desde que habló la Fed ( retrasa tipos), es que el sector bancario ha corregido fuertemente, lo que ha arrastrado al sector bancario general ( incluyendo Europa, ibex 35 etc), también ha ocurrido que el sector megacapitalizacion está más fuerte que el sector Small, hay corrección en la amplitud linea AD, pero es normal, para mi la estructura marcada ya es alcista.

¿Hasta cuando? hasta que la tendencia me diga lo contrario, no conozco otra forma de ganar al mercado, sí otros tienen otras dotes adivinatorias, de giros a corto, tal y tal, trading, y esas cosas, jeje, pues me alegro.

El año es muy largo, tendremos de todo, pero el futuro nadie lo sabe, a corto plazo me refiero, a largo si se sabe, historia, el futuro será alcista, se llegarán a ver los 4000 puntos en SP500 algún día, los 2000 puntos, tal vez, ya nunca se vuelvan a ver . Saludos.

Es otra de las características de las personas, la búsqueda morbosa de situaciones negativas, cuanto más mejor.

Buenas.

Grandes datos completamente objetivos, para mi este tipo de herramientas que utilizas y que muy poca gente considera dan una información vital.

Del mismo modo se habla de China como si al crecer al 5,5% eso fuese el fin del mundo. Hay algunos ETFs en los que lo que parece es que en estas caídas que ha habido por Asia lo que han hecho muchos es cargar bien las alforjas... Y es que mi impresión es que simplemente con el crecimiento demográfico de Asia el crecimiento mundial está asegurado.

Y cuanto más ruido haya sobre la llegada del Lobo... Mejor... El Lobo vendrá pero casi seguro que en navidad con el turrón.

Gracias Juan otra vez.

Al final, por muchas cosas que analizamos, cuenta solo una cosa: el precio. Mi experienciq me dice que atendiendo a pocos factores, maximiizas las decisiones, si tienes en cuenta muchos factores, al final sólo hay indecisión, bloqueo, no efectividad, estoy acostumbrado a no ver alfombras rojas, ni ahora, ni desde 2009, siempre habia algo, algún impedimento, al contrario me gusta ver todo este tipo de ruidos, y es que la teoría esta muy bien, pero la practica............. Por eso me centro en pocas cosas concretas que pueden afectar a precio, controlar pocas cosas, y no estar contaminado por muchas, eso no quita que lea y conozca todo lo demas., peto me gustan mas las herramientas de naturaleza practica.

Cuanto más lejos, más abrupto será

En respuesta a Miguel Navascues

Cuanto más extendido, obviamente mas se ganará, las caídas abruptas también algún día pueden llegar, pero la cuestión radica en que en la temporalidad histórica hay saltos de escalón en precios, por ejemplo alguien que ya esperaba esa caída de mas del 50% en 2016, no ha estado en el mercado, y el que ha estado ha saltado de los 2000 puntos en SP500, punto que quizás ya no se vuelva a visitar, la cuestión está en saber desde que punto de altura se cae, y cuantos años hemos perdido o ganado en precio.

En respuesta a Miguel Navascues

Cuanto más extendido, obviamente mas se ganará, las caídas abruptas también algún día pueden llegar, pero la cuestión radica en que en la temporalidad histórica hay saltos de escalón en precios, por ejemplo alguien que ya esperaba esa caída de mas del 50% en 2016, no ha estado en el mercado, y el que ha estado ha saltado de los 2000 puntos en SP500, punto que quizás ya no se vuelva a visitar, la cuestión está en saber desde que punto de altura se cae, y cuantos años hemos perdido o ganado en precio.

En respuesta a Juan A Beño

Habla ud como un especulador, que es lo que es,más, y yo ahí no puedo decir nada, porque tiene razón.

Yo hablo desde el punto de vista de la economía real, que se ha mostrado siempre tanto más débil cuanto mayor ha sido el revés financiero.

En respuesta a Miguel Navascues

Bueno, no me considero especulador, solo sigo las tendencias por análisis de precios, estadísticas, y aun así, a veces es muy difícil.

Llamarme optimista, pero viendo este gráfico a mi no me extrañaría ver el sp500 en 10.000 en 8 o 10 años.... pasando por supuesto por grandes craks del 20% como el vivido el 2018, jejeje

La obsoleta y anquilosada Europa es otra historia.

En respuesta a da ca co

La situación de la economía en Europa me recuerda las carreteras españolas de otros tiempos donde solo ponían parches y nunca quitaban ni una curva ni un blandón.

Mi trabajo me ha llevado coger giros de corto plazo , para mí no tiene ninguna relevancia ciclos o recesiones o que el SP se vaya a 600 o que Trump se caiga de la cama, yo cojo giros y me monto, para mí es irrelevante la literatura bursátil, yo solo giros,jajaja

Buenas otra vez.

Juan ENCE por problemas con una fábrica dio salida ya hace bastantes días, debido a que el sector en general ha perdido zonas donde debía consolidar, lo que ha agravado mucho la situación de ENCE haciéndole perder los mínimos de 2018. Te sigue gustando el sector... O pintan a que harán un pull a la zona perdida para seguir cayendo...

Aaaaah y otra cosa de nuevo USA mucho más fuerte que Europa... El que invierta en índices, la verdad que los europeos en general no hay color con los americanos.

Suerte.

En respuesta a Antonio Medina

En estos momentos no estoy en el valor, el Gobierno se allano en la demanda del Ayuntamiento, luego presidente escribió carta en plan derrota a la alcaldia, no descarto rebote, pero me gusta estar en valores con caminos despejados, aunque el tema judicial se fuera alargar años, ya sabeis que esto de la inversión se nutre de expectativas futuras, por lo demas que abogacia de estado se allane, en esa jurisdicion Cont Adm es chungo, lo se pq tengo experiencia en ella, no imposible, pero se complica, otra cuestión es que ha corto plazo el mercado se olvide, o que ENCE saque otta plan, pero el mercado es asi, expectativas futuras, y no estar pendientes de una sentencia, hay muchos valores.