Este año, una vez iniciado el segundo semestre del año, la mayoría de inversores empiezan a preguntarse si le queda recorrido a las bolsas o si, por el contrario, estas necesitan un descanso o, lo peor, si es necesario que haya una corrección mayor. Y es que en la segunda semana de agosto vemos que la mayoría de índices de renta variable acumulan rentabilidades positivas en el año muy atractivas. Los índices de bolsas europeas repuntan más de un 5% con algunos más destacados como el Ibex (+12.8%) o el Mib 30 italiano (+13.4%), mientras que en Estados Unidos todos están por encima del 10%, destacando el Nasdaq con subidas del 18%. En emergentes, las rentabilidades este año rondan el 20%.

Ante estos datos, a los inversores les suele entrar cierto pánico y no se atreven a comprar por temor a un recorte que les pille a pie cambiado. La obsesión de la mayoría de inversores de renta variable es querer acertar el "Timing", o el mejor momento de entrada posible. Todos queremos ganar dinero desde el primer momento de entrada, algo lógico e inherente a la condición humana, pero en los mercados de renta variable eso no siempre es posible y además no es lo más importante. Lo más importante es tener claro que, en renta variable, lo importante es el horizonte de inversión y, sobre todo, la selección de compañías o mercados con potencial alcista.

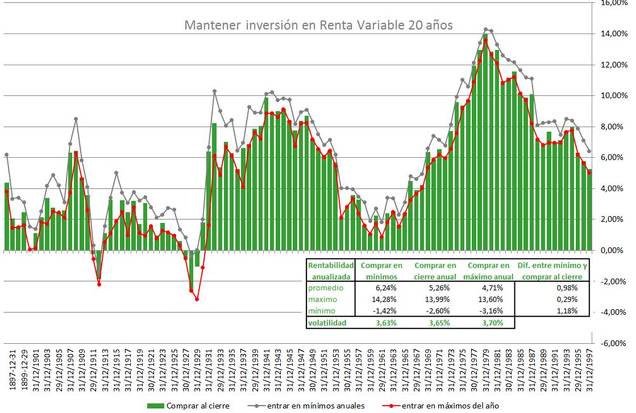

Es mucho más importante el horizonte de inversión que el momento de entrada. Esto lo demostraremos con los tres gráficos de hoy. Para realizarlos, hemos utilizado toda la serie histórica del DOW Jones Industrial (es del que Bloomberg ofrece más datos) desde el año 1.897. Hemos realizado una simulación de la rentabilidad anualizada que hubiese obtenido un inversor que hubiese comprado en los mínimos de cada año, frente a las rentabilidades que hubiese obtenido el que entró en el máximo anual y frente al inversor que simplemente hubiese comprado al cierre. Si esa inversión la hubiese mantenido durante 20 años, estas serían las rentabilidades obtenidas:

En la tabla podemos ver que la rentabilidad media de la bolsa de Estados Unidos manteniendo la inversión 20 años es del 5,26% si compramos al cierre de cada año. Sin embargo, sólo logramos mejorar esta cifra en un 1% si entramos en los mínimos de cada año, y que apenas empeora medio punto porcentual si tenemos la mala suerte de entrar el en máximo del año. A 20 años incluso es importante tener en cuenta que la volatilidad de los resultados es muy baja. Sólo del 3.63%, y es que la serie de rentabilidades históricas a las que nos sometemos están muy cerca de esa media del 5.26%. El 80% de las observaciones ofrece rentabilidades anualizadas entre el 1% y el 10%. La volatilidad de la inversión es similar a la que ofrecería a un plazo más corto una cartera de perfil conservador (una cartera con un 25% en bolsa y 75% renta fija o monetarios).

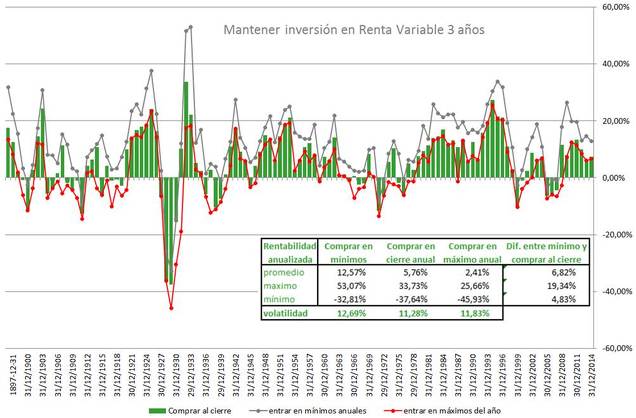

La mejor forma de comprender la ventaja de mantener la inversión es realizando este mismo estudio para horizontes temporales más bajos. Si lo hacemos manteniendo la inversión 3 años, ahí sí que hay diferencia entre acertar con el momento de entrada o errar en el mismo. Pero cobra mucha mayor importancia la volatilidad de los resultados. Se puede decir que a tres años los resultados obtenidos son una pura lotería, tanto si entramos en el mejor momento como si nos ceñimos a comprar en cierre.

La rentabilidad media anualizada comprando al cierre es similar (5.76%), pero incluso comprando al cierre, la diferencia de rentabilidades a las que nos sometemos es brutal. Nos enfrentaríamos a rentabilidades anualizadas entre el -37.64% y +33.73%, unas cifras evidentemente mucho mejores si entramos en mínimos anuales y bastante peores si encima entramos en el peor momento. Y la volatilidad de los resultados obtenidos sí que es la típica de los mercados de renta variable, superior al 10%. Aquí, hacer predicciones de resultados es absurdo, ya que el 80% de las observaciones ofrece rentabilidades entre el -6% y +18.5%. Entrar en mínimos del año no nos asegura el éxito puesto que si la tendencia es bajista, podemos perder hasta un 32.81% anualizado los tres próximos años.

En un horizonte temporal intermedio de 10 años, los datos mejoran claramente, aunque sigue habiendo bastante dispersión de resultados, tanto si somos capaces de entrar en mínimos del año. Es llamativo que la rentabilidad media anualizada entrando a cierre de año vuelve a ser similar (5.12%). La volatilidad de los resultados es ya bastante razonable y similar a la que ofrecería a un plazo más corto una cartera de perfil moderado (una cartera con un 50% bolsa y 50% renta fija o monetarios).

Por tanto, la renta variable es el activo más arriesgado en horizontes temporales de corto plazo, pero a medida que aumentamos el plazo de inversión, se convierten en el activo más rentable y menos volátil. En la serie histórica analizada, que incluye las guerras mundiales, el Crack del 29, y multitud de crisis de menor envergadura, sólo hubo pérdidas manteniendo la inversión 20 años el que entró en el periodo 1928-1930. En el 90% de los casos se obtienen rentabilidades anualizadas superiores al 1.07%, algo que ni siquiera ofrece en la actualidad el activo sin riesgo.

Así que si lo que perseguimos en las inversiones es un buen binomio rentabilidad-riesgo, el éxito está en el tiempo de inversión y no en el Timing, o tratar de acertar el momento de entrada. Si está decidido a buscar una alternativa rentable para el ahorro que no va a necesitar para su jubilación, o cualquier horizonte temporal en torno a 10 años o superior, no se complique en ver cuál es el mejor momento para entrar. Limítese a poner esos ahorros a trabajar y no tenga miedo de ponerlos en renta variable. Eso sí, en carteras diversificadas, ya que este estudio no se cumplirá para una acción individual, sino a un índice, que es donde se refleja mejor la evolución de los ciclos económicos.

Por si alguien quiere tenerlo, este es el gráfico del Dow Jones Industrial desde el 1.897, donde se aprecia que sí que las bolsas son alcistas a largo plazo.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)