Uno de los indicadores al que los inversores más

atención prestan cuando deciden invertir en una acción es la rentabilidad por

dividendo de ésta. Sin embargo, utilizar esta medida para valorar una inversión

a veces juega malas pasadas. Se lo explico en este artículo.

Si ya está familiarizado con el

mundo de las inversiones y las finanzas seguro que ya sabe lo que es la

rentabilidad por dividendo. Sin embargo, no está de más recordar brevemente qué

es.

La rentabilidad por dividendo es el

ratio entre los dividendos repartidos por acción y el precio de las acciones.

Por ejemplo, si BBVA reparte un dividendo cada año de 0,5 euros por acción y el

precio por acción es de 10 euros, la rentabilidad por dividendo será del 5 por

ciento o 0,05 (0,5/10).

Recuerde que el dividendo no

consiste en la totalidad de los beneficios de la empresa. El dividendo es

solamente la fracción de estos beneficios que se le ingresarán al accionista en

efectivo.

Construir una cartera de inversiones

con una buena rentabilidad por dividendo le asegurará unos ingresos en efectivo

sin la necesidad de tener que vender parte de sus inversiones.

En principio tener una cartera de

inversión con acciones que proporcionen una rentabilidad por dividendo alta

parece una buena idea, pero antes de lanzarse a comprar este tipo de acciones

debe analizar con detenimiento cuál ha sido la evolución pasada de la empresa y

cuál se espera que sea su evolución futura.

CUANDO LA RENTABILIDAD POR DIVIDENDO ES DEMASIADO ELEVADA

Con el estallido de la crisis en 2007-2008

y el hundimiento del Ibex 35 de los máximos históricos en 16.000 puntos en

noviembre de 2007 al mínimo de 6.000 puntos en el verano de 2012, hemos visto

como la rentabilidad por dividendo de muchos valores del Ibex 35 se ha disparado

por encima del 5 por ciento. En algunos casos, la rentabilidad por dividendo se

llegó a disparar por encima del 10 por ciento.

Esto se produjo porque mientras

algunas empresas no redujeron el dividendo a repartir entre sus accionistas, el

precio de las acciones se derrumbó. Como hemos visto al principio del artículo,

al mantenerse en numerador constante (dividendo) y al bajar el denominador

(precio de las acciones) la rentabilidad subió.

Sin embargo, esto no se mantiene así

durante mucho tiempo. Si el precio de las acciones baja es porque las

perspectivas de beneficios presentes o futuros de la compañía han empeorado. Al

reducirse el beneficio es inevitable que el

dividendo se ajuste y por tanto la rentabilidad por dividendo vuelva a

un nivel normal.

Sin embargo, hay acciones que han

resistido (y resisten) con una rentabilidad por encima de la normal, superior

al 5 por ciento.

Invertir en una acción que, además

de otorgarle el potencial de revalorización del precio de la acción, le otorga

una rentabilidad por dividendo superior a lo rinde la renta fija parece la

mejor de las inversiones. Sin embargo, ante esta situación le invito a

desconfiar.

Hay un dicho en inglés que dice que

“si algo es demasiado bueno para ser real, no es real”. Y aquí es donde entra

el “engaño” del dividendo.

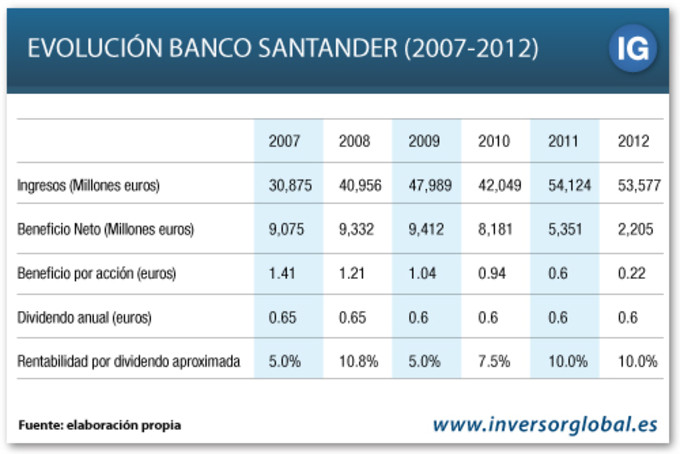

Si se fija en la

siguiente tabla, encuentra un resumen con los ingresos, beneficios netos, beneficios por acción, dividendo anual y

rentabilidad por dividendo del Banco Santander, el mayor banco de España y de

la Zona Euro.

Desde que estalló la crisis en 2007,

el beneficio por acción del Banco Santander ha descendido de 1,41 euros por

acción a 0,22 euros; un 84 por ciento menos.

Sin embargo, el dividendo que

reparte la entidad financiera, tanto a través de ampliaciones de capital

liberadas como a través de pagos en efectivo a los accionistas, apenas ha

descendido de 65 céntimos en 2007 a 60 céntimos en 2012; un 8 por ciento menos.

El Banco Santander es, con una

rentabilidad por dividendo del 8,92 por ciento, el valor del Ibex 35 con mayor

rentabilidad por dividendo. Sin embargo, no todo son buenas noticias. Para 2014

se espera que el dividendo por acción baje hasta los 48 céntimos situándose la

rentabilidad por dividendo en el 7 por ciento.

Y eso no es todo. El banco de

inversión Natixis cree que las acciones del Banco Santander tienen un potencial

de caída de hasta el 20 por ciento debido, en parte, a que la política de

dividendo del Banco es insostenible dados los beneficios actuales del Banco.

Santander se está esforzando en

atraer a inversores con un dividendo excesivo que incrementa el riesgo de la

entidad. Si los beneficios de la entidad no repuntan, Santander tendría que

compensar el exceso de retribución al accionista de los últimos años con un

fuerte ajuste en el dividendo, lo que hundiría la cotización del banco.

Como ha podido ver, una alta

rentabilidad por dividendo puede resultar algo atractivo para el inversor pero

también algo engañoso.

En lugar de fijarse en este

indicador, el beneficio por acción le aportará una visión más objetiva de cuál

es la evolución real de la empresa y qué retribución puede esperar en el

futuro.

Aunque la rentabilidad por dividendo

es un indicador importante y le permitirá configurar una cartera de inversión que

le aporte un pago en efectivo anual, es un indicador que si no se analiza junto

al resto de indicadores puede llevarle a cometer un error al elegir dónde

invertir.

Un cordial saludo,

Alberto Redondo