Esta semana se han publicado los PMI manufactureros de la zona Euro, de Alemania, Estados Unidos y Japón. Como sabemos, son indicadores adelantados de la situación económica y estos han confirmado las previsiones de la mayoría de analistas. Europa está en mejor situación que otras zonas geográficas. No estamos diciendo que crezca más, sino que el ritmo de crecimiento está mejorando y lo hace por encima de las previsiones. La semana que viene conoceremos los de China, Brasil y España para completar los datos del siguiente gráfico, pero es significativo que, mientras los datos de Europa (Alemania y zona Euro en líneas blancas y gris) encadenan un fuerte repunte desde marzo del año pasado que los ha llevado a niveles máximos de los últimos años, vemos que en Estados Unidos y Japón este indicador se está contrayendo desde enero.

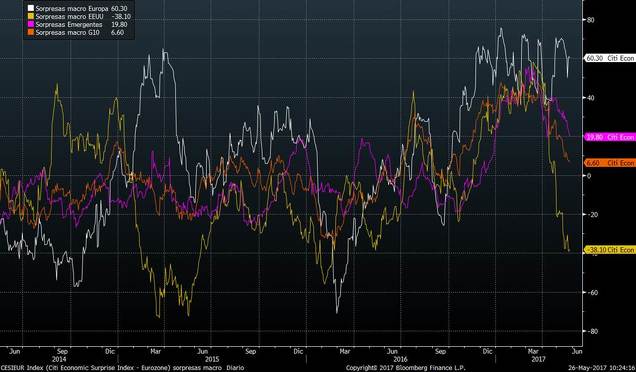

A la vista de este indicador, no parece que el parón del primer trimestre de Estados Unidos sea temporal y parece que en este segundo trimestre continúa. No sólo este dato, sino que el conjunto de datos de Estados Unidos están defraudando al mercado. Actualizamos el gráfico de sorpresas macro y vemos que, efectivamente, es la zona euro la única que mantiene una senda positiva en la publicación de datos macro. Los datos de Estados Unidos, por el contrario, están defraudando con claridad desde principios de marzo.

También defraudan los de Japón y el conjunto de Emergentes, aunque en menor medida. Hay que tener en cuenta que este índice puede bajar porque el dato sea malo o quizás porque la previsión de analistas era demasiado optimista. Se dan bastantes casos de datos macro superando el dato anterior pero que se quedan por debajo de previsiones. Así, en un contexto de optimismo como el que estamos viendo en este inicio del año, una corrección de estas gráficas como la de Japón y Emergentes es lógica (los datos siguen mejorando o saliendo buenos pero se quedan por debajo de previsiones), pero la de Estados Unidos sí que demuestra que la situación no es optimista.

Sin embargo, las bolsas de Estados Unidos continúan su marcha imparables y ayer marcaron nuevos máximos históricos, recuperando (como vemos en el gráfico) el canal más vertical que dibujábamos en azul discontinuo.

Sin duda, hay una divergencia entre la macro y el comportamiento de la bolsa de Estados Unidos. Además, en el gráfico he señalado las divergencias bajistas del MACD y del RSI (indicadores de momento bajando mientras que el S&P500 está subiendo). Sin embargo, el S&P500, que está en máximos históricos, si lo miramos para un inversor extranjero, con la caída reciente del dólar, el dibujo del gráfico es totalmente distinto. Por ejemplo, si el gráfico del S&P500 lo pasamos a euros, la caída de la semana pasada se quedó en la zona de mínimos de febrero y muy cerca de la línea que une los mínimos desde febrero del año pasado. Sin duda el dibujo es distinto y parece estar en situación de asumir riesgos.

Y es que si el S&P500 está en máximos históricos, la corrección del dólar de más del 7% de este año genera apetito por los activos en dólares de los inversores. El Dollar Index está en la base del canal bajista iniciado este año y tanto el MACD como el RSI están en zona de sobreventa.

Podemos, por tanto, estar en un nivel en el que se puede iniciar un rebote en el dólar. Aunque con la situación macro que hemos comentado en los primeros párrafos, la tendencia bajista que hemos dibujado en el canal morado debería mantenerse. En definitiva, estamos hablando de un rebote hasta niveles próximos a 100 del índice del gráfico anterior. Para subidas adicionales, tendrán que ser respaldadas por mejora de los datos macro, menor riesgo político en torno a Trump, o por la reunión de la FED de junio (declaraciones que realice Yellen en reunión del día 14 de junio).

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio.es/)