Las curvas de precios de los activos cotizados suelen mandar mensajes más o menos claros a los operadores y existen algunas ocasiones en los que los datos que nos aportan estas curvas son lo suficientemente interesantes como para que podemos tomar decisiones concluyentes sobre lo que debemos hacer en ese activo en ese momento concreto.

Algo de esto es lo que ocurre actualmente en la gráfica de precios del ETF LATINOAMERICA que representa de manera fiel la evolución global de esta importante zona geográfica, ya que este ETF está compuesto por numerosos países de la zona LATAM pero los más relevantes en cuanto a su ponderación dentro de este ETF son los países Brasil y México. Y hablando de su curva de precios observamos un caso muy concluyente de desgaste de movimiento alcista , con algunos factores que nos muestra muy a las claras que debemos ser precavidos en esta especial y volátil zona geográfica.

Fijemonos en primer lugar en la gráfica semanal de precios y más concretamente en los últimos máximos crecientes que se están produciendo en su movimiento alcista.

Los hemos identificados con una flechas rojas marcando esos máximos para que se vea claramente como la serie de precios sigue siendo creciente y por lo tanto alcista.

El tema está en valorar la probabilidad de que esa tendencia alcista vaya a proseguir en el tiempo o por el contrario este cercana a su extinción y para ello vamos a usar los términos de aceleración y desaceleración de la tendencia estudiándolos a través de las divergencias bajistas del MACD.

Nuestros estudios estadísticos de los procesos correctivos con las señales de entrada basadas en la estrategia del MACD ENB, nos han mostrado de una forma clara y contundente que las señales de entrada en continuación de tendencia alcista y en gráficos diarios que se producen bajo una señal evidente de divergencia bajista en el mismo gráfico pero en periodo superior , en este caso el gráfico semanal, son mucho menos productivas que aquellas que se dan en gráficos diarios tras un gráfico semanal acelerado y con convergencia entre la curva de precios y su indicador MACD semanal.

La probabilidad de éxito baja significativamente desde el 65%-68% de éxito en el caso convergente hasta el 51% en el caso divergente dejando la señal de entrada divergente en un mero caso de fortuna ya que las probabilidades de éxito y fracaso son exactamente iguales y solo es la tendencia dominante la que apoya dicha entrada.

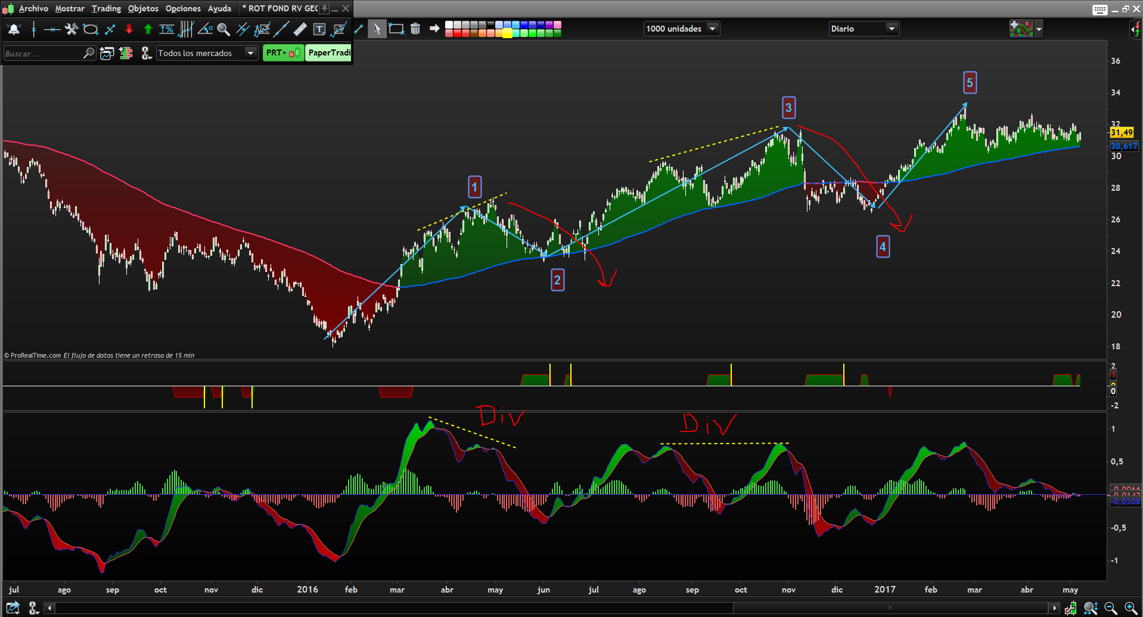

El otro factor que debemos tener en cuenta a la hora de valorar la No entrada en este activo geográfico es el conteo de ondas de Elliot en fase impulsiva que se puede apreciar en la tendencia alcista de su gráfico diario y que nos muestra cómo la pauta alcista de 5 ondas ya parece haber llegado a su fin.

En esta Gráfica de precios diaria del ETF LATINOAMERICANO hemos dibujado y marcado el movimiento impulsivo de 5 ondas alcistas de la teoría de Elliot.

Se puede observar cómo se cumplen las reglas del solape entre las ondas 2 y 4 y por lo tanto vemos como esas dos ondas correctivas no entran en conflicto.

También podemos ver cómo la onda 3 no incumple con la regla de la extensión y por lo tanto no es la onda más pequeña de las tres impulsivas 1-3-5 y lo más importante que podemos apreciar son las divergencias bajistas en las finalizaciones de las ondas 1 y 3 marcadas en la gráfica líneas amarillas discontinuas y la divergencia bajista final entre las ondas 3 y 5 que es la muestra más clara de desaceleración del movimiento alcista actual.

Así pues pensamos que la fase alcista larga y profunda de este activo podría estar llegando a su final y por lo tanto estaríamos pendientes de la realización de una correctiva ABC que nos llevaría a un consumo de tiempo amplio y un desgaste del precio a la baja que daría lugar a la perdida del timming positivo que presenta actualmente y daría finalización a los flujos dinero estáticos que todavía presenta positivos aunque no por mucho tiempo.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.