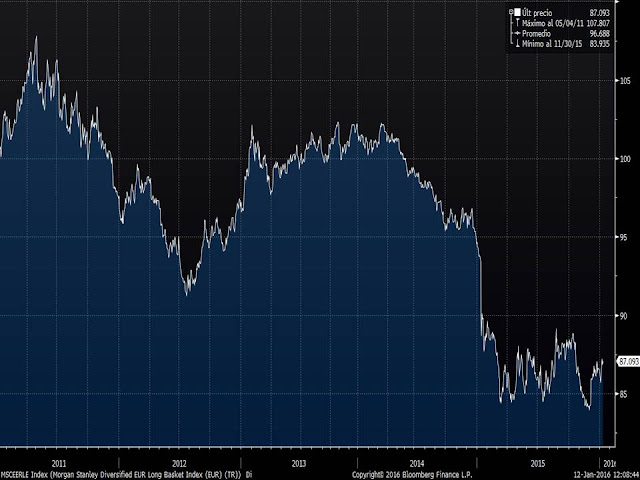

Llevamos meses diciendo que la debilidad del euro es un motivo para apostar por la renta variable europea. Un euro débil mejora la competitividad de nuestras compañías ya que abarata las exportaciones (provocando aumento de las ventas de nuestras compañías) y encarecen las importaciones (aumenta la demanda interna de productos europeos). Si miramos el índice que mide la evolución del euro frente a una cesta de las principales divisas mundiales elaborado por Morgan Stanley, observamos que efectivamente el euro se ha debilitado en el año 2015 aproximadamente un 15% desde los niveles medios del año 2013 y 2014.

Pero este índice nos muestra que efectivamente hemos ganado competitividad frente a los países desarrollado (aproximadamente un 20% frente a Estados Unidos y algo más de un 10% frente a Reino Unido y Japón), pero la situación es totalmente opuesta si lo comparamos con los países emergentes, sobre todo con los productores de materias primas. En los gráficos de hoy vamos a analizar la revalorización del euro y del dólar frente a las monedas de los principales productores mundiales de energía y materias primas.

El caso más llamativo es el de Rusia. El dólar se ha revalorizado un 152% frente al rublo y el euro nada menos que un 105%.

Frente al Real brasileño ocurre algo similar. El dólar se ha revalorizado un 98% y el euro un 61%.

Frente al Rand sudafricano también ha habido fuertes revalorizaciones. Un 90% del dólar y 55% del euro.

Incluso ha habido fuertes revalorizaciones frente a países no emergentes pero muy dependientes de la evolución de las materias primas. El euro se ha revalorizado un 31% frente a la corono noruega y el dólar un 61%.

Y frente al dólar australiano el euro se ha revalorizado un 22% y el dólar un 51%.

Y es que estos países productores han entrado en un círculo vicioso del que es complicado salir. Son muy dependientes del precio de las materias primas, y la debilidad de las mismas está provocando rebajas de previsión de crecimiento y devaluaciones de sus divisas. Pero esta devaluación lo que provoca es que a estos países cada vez le resulte más caro importar productos extranjeros y cómo no tienen industrias auxiliares (salvo Noruega y Australia), en un mundo cada vez más globalizado están condenados a consumir solo productos de su país o tener importantes tasas inflacionistas, lo que genera más debilidad de su moneda.

Y para las empresas exportadoras europeas y de Estados Unidos esta fuerte subida del euro y dólar respecto a estas monedas provoca un deterioro muy importante de los beneficios provenientes de estos países. Además, los costes cada vez más bajos de las materias primas y la debilidad de las monedas emergentes es un factor deflacionista clave. Mientras las materias primas sigan cayendo, estas divisas no podrán cambiar la tendencia y no aumentarán las expectativas de inflación en los desarrollados. Y la presión deflacionista genera recorrido en los bonos, lo cual es malo para los índices de renta variable.

Así pues, por mucho que insistamos en que la caída de los precios del petróleo y de las materias primas es bueno para la mayoría de compañías de países desarrollados, tenemos un problema si la caída se sigue profundizando y afecta a las sostenibilidad de los países productores de las mismas.

El mercado por tanto entendemos que no está valorando los beneficios de la caída de las materias primas para la renta variable general y sí está teniendo en cuenta todos los riesgos posibles (como suele ser habitual). Y estos riesgos pasan por posibles impagos de deuda de algún país productor hasta un escenario deflacionista en los países desarrollados. Si pensamos que ninguno de estos escenarios se va a producir en los próximos meses, debemos ver las correcciones como una oportunidad de compra. Pero si la debilidad de las materias primas se mantiene y la FED insiste en que este año habrá nuevas subidas de los tipos de interés (generando más fortaleza del dólar) entonces habrá que aumentar la precaución e ir dando algo más de probabilidad a los escenarios pesimistas.

De momento, tal y cómo comentamos la semana pasada, los índices principales se han frenado en los soportes claves que comentábamos que no deberían perderse en cierre semanal. Ayer mismo vimos cómo las caídas de nuevo superiores al 6% de las bolsas chinas ya no afectó a las bolsas europeas y de Estados Unidos e incluso la fuerte nueva caída de los precios del petróleo de ayer se saldó con un cierre plano de Estados Unidos. Así pues, los alcistas de largo plazo parece que están tomando posiciones pensando que las correcciones están terminando.

Hoy por ejemplo tenemos al Eurostoxx subiendo casi un 2% tras llegar a la zona de mínimos de 2014 y 2015.

Así cómo al DAX rebotando con fuerza en cuanto se ha acercado a la directriz alcista iniciada en 2011

Por tanto todo tiene un precio, y aunque hoy veamos que no hay argumentos para pensar que el petróleo en particular o el resto de materias primas en general no pueden cambiar la tendencia bajista actual, debemos recordar el conflicto entre Irán y Arabia Saudí, así como la tensión el Siria. Años atrás cada vez que había cualquier revuelta en esta zona que engloba un alto porcentaje de la producción de petróleo, este subía con fuerza.

Lo que sí que tenemos claro es que con la mayoría de índices en soporte de largo plazo, cómo vimos el viernes pasado, no se debe vender. Los más arriesgados deben aprovechar el pánico incluso para comprar.