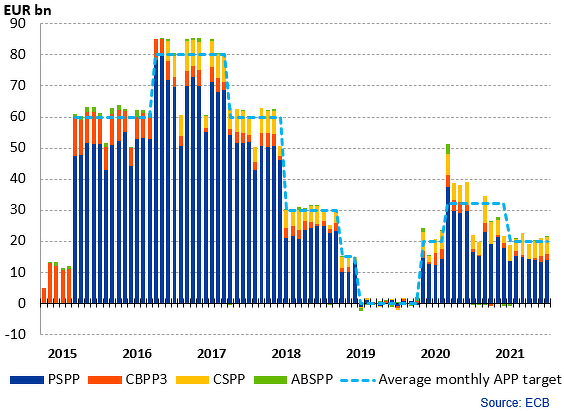

Como sabe casi todo el mundo interesado en la economía, los bancos centrales más importantes (FED, BCE, Banco de Japón, etc) han prolongado desde la Pandemia unas operaciones especiales de adquisición de deuda pública, cuyo pago se convierte en liquidez de máxima capacidad adquisitiva. En el gráfico, puede verse el volumen mensual de estas operaciones, interrumpidas poco antes (se había dado por terminada la crisis de 2008, que había durado 10 años) operaciones que se reinician con el inicio de la Pandemia y su sus efectos contractivos.

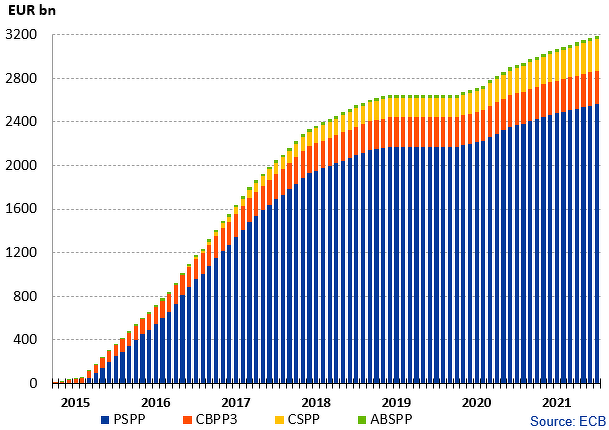

La comparación de una fase y otra deja claro que la Pandemia ha exigido menos política expansiva, aunque son de considerable volumen y aumentan el stock total de activos del BCE, como se ve en el cuadro siguiente:

Las barras azules representan las adquisiciones de deuda pública de los países de la Zona Euro. En el post anterior ya expliqué la estrategia y la instrumentación del BCE en estas operaciones, que si no hubieran existido habríamos sufrido una crisis de dimensiones apoteósicas. Hay gente que discute esto, en contra de toda evidencia. No hay más que preguntarse, observando la mínima inflación registrada después de 10 años de expansión monetaria, cual hubiera sido la deflación resultante sin ellas. Por no hablar del PIB y del paro...

Pero sí que es discutible la instrumentación; la ampliación de liquidez obtenida va a los poseedores de los bonos, generalmente bancos, y no está garantizado que estos conviertan en crédito la liquidez obtenida, de manera que circule más dinero a través de la economía. Los bancos tienen reservas de liquidez depositadas en el banco central - en este caso el BCE -, y de hecho una buena parte de la liquidez emanada del BCE ha ido a esos depósitos. Y es que un banco no da crédito si no es porque hay demanda de él, y el demandante no ofrece solvencia suficiente. De modo que el efecto neto total puede verse muy reducido, ya que la economía está en recesión, hay muchos negocios que cierran o pierden activos de garantía, lo que ciertamente amortigua el efecto buscado de aumentar la circulación del dinero. Como ejemplo, véase la caída de la velocidad de circulación en EEUU,

Apenas frenada recientemente.

Para corregir este efecto, algunos han propuesto que el dinero fuera directamente a las manos del ciudadano, por una instrumentación que no voy a a explicar aquí. Ya publiqué un artículo al respecto. En él decía, entre otras cosas, lo siguiente:

Por qué la "Expansión Cuantitativa" (QE) de los bancos centrales no ha funcionado con la potencia esperada?

Porque, hemos de decir, como me recuerda un lector en Inbestia, algo ha funcionado: qué hubiera sido de la crisis sin el QE. La diferencia esencial entre esta crisis y la Gran Depresión es que hemos tenido QE.

Un buena aparte del dinero que el Banco Central le da a los bancos a cambio de la deuda pública que tienen en su activo, no llega, o llega disminuido, a los ciudadanos, porque el dinero entra en circulación cuando sale del banco en forma de crédito. Pero, como hemos explicado, y explica aquí Frances Coppola, ni los bancos están por la labor de aumentar su riesgo en el activo, ni los particulares demandan crédito: en España el crédito neto sigue siendo negativo porque los particulares están devolviendo deuda.

El Helicopter Money (HM) es una propuesta de hacer llegar el dinero a los particulares. Un medio sencillo es que el gobierno manda una carta a los ciudadanos diciéndoles que tiene en su cuenta bancaria X euros todos los meses, que es exactamente igual a un recree de los impuestos anual por el da cantidad multiplicada por 12.

Los pusilánimes se llevan las manos a la cabeza diciendo que esto no es política monetaria, ¡que es política fiscal! han descubierto el Mediterráneo. TODA política monetaria es política fiscal, puesto que el BC actúa comprando y vendiendo deuda pública para establecer la base monetaria y el tipo de interés que cree adecuado en ese momento.

Al actuar así el gobierno, haciendo una transferencia fiscal a todo el mundo, aumenta su déficit mientras disminuye el de los ciudadanos. Pero es que es necesario que aumente cuando el tipo de interés es cero o negativo. Se tendrá que endeudar. Podrá colocar esa deuda en el BC, lo que, efectivamente, es "monetización de deuda", pero exactamente igual que cuando el Banco Central hace QE. La compra de deuda en el mercado secundario por el BC amplia la capacidad de endeudarse del gobierno.

El efecto inmediato deseado es, como dice Cullen Roche, que el ciudadano ve que ha aumentado su activo, además en forma de dinero, lo que le hace sentir más rico y le permite saldar deudas antes, o consumir antes, lo que, en todo caso, acelera la salida del estancamiento. Se pondrá en movimiento la cadena de demanda y producción, y en tiempo razonable aumentarán las rentas.

En el artículo anterior explicaba las consecuencias de esta nueva faceta para la deuda pública - el que esté en el activo del BCE -.